삼성, 3년내 M&A 공식화…SK 현대차 등 `바쁘다 바빠`

|

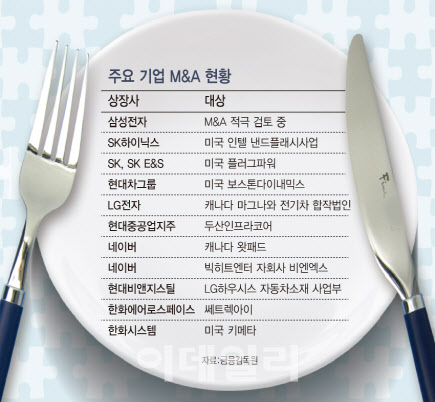

최윤호 삼성전자 사장(CFO)은 지난달 28일 4분기 실적발표에서 “기존산업에서 시장 주도적 입지를 확고히 하고 신규산업에서도 지속성장 기반을 강화할 것”이라며 “보유한 재원을 적극 활용해 전략적으로 시설투자를 확대하고, M&A를 추진하겠다”고 밝혔다.

삼성전자(005930)가 M&A를 천명한 것은 지난 2017년 미국 자동차 전장기업 하만을 인수(9조3000억원)한 이후 5년 만에 처음이다. 업계에선 반도체 관련기업 인수 가능성을 높게 보고 있다. 최근 엔비디아의 ARM 인수, AMD의 자일링스 인수, SK하이닉스의 인텔 낸드사업부 인수 등 글로벌 주요기업의 합종연횡이 가속화하고 있는 탓이다.

현대차(005380)그룹은 지난해 12월 11일 미국 로봇업체 보스톤 다이내믹스 지분 80%를 88억달러(9680억원)에 인수한다고 공시했다. 현대차 30%, 현대모비스(012330) 20%, 정의선 회장 20%, 현대글로비스(086280) 10% 등이 참여한다.

정의선 회장은 지난해 10월 자동차(50%), 개인항공(30%), 로보틱스(20%) 등 미래신산업 3대 축을 제시했다. 현대차그룹은 지난해 미국 앱티브와 자율주행 합작법인 모셔널을 설립하면서, 20억달러(2조2000억원)를 썼다.

SK(034730)그룹은 지주사인 SK와 SK(034730) E&S가 함께 미국 수소연료전지업체 플러그파워에 15억달러(1조6500억원)를 투자, 지분 9.9%를 보유한 최대주주가 됐다. SK하이닉스(000660)는 인텔의 낸드사업부 인수에 무려 90억달러(9조9000억원)을 투자했다. SK하이닉스는 이번 M&A로 삼성전자에 이은 글로벌 2위 낸드 메모리 사업자로 부상하게 된다. 낸드시장 점유율은 당초 12%에서 23%수준(2분기기준)으로 높아진다.

LG(003550)그룹은 5조원의 누적 적자를 낸 스마트폰 사업을 대폭 줄이는 대신 전기차 부품, 로봇시장에 발을 넓히고 있다. LG전자(066570)는 마그나와 함께 전기차 합작법인을 설립했다. 투자규모는 9억2500만달러(1조175억원)에 달한다. 이미 2018년 LG전자는 지주사 LG와 함께 자동차 전장(VC)램프업체 ZKW 지분 100%를 1조4000억원에 인수하기도 했다. 반면 LG그룹에서 계열 분리되는 LG하우시스(108670)는 자동차 전장 소재 사업부를 현대비앤지스틸(004560)에 매각한다.

한화(000880)그룹은 방산뿐 아니라 우주항공 관련 M&A에 힘을 쏟고 있다. 한화에어로스페이스(012450)가 국내 유일의 위성시스템 수출업체 쎄트렉아이 지분 30%를 1095억원에 인수하며 최대주주에 올랐다. 한화시스템은 저궤도 위성안테나 업체 미국 키메타 지분 9.11%를 332억원을 들여 인수했다.

현대중공업지주(267250)는 두산그룹 구조조정 매물로 나온 두산인프라코어(042670) 인수를 코앞에 두고 있다. 인수가는 8000억~1조원 수준으로 추정된다.

네이버(035420)의 행보도 예사롭지 않다. 네이버는 지난달 20일 세계 최대 웹소설 플랫폼 왓패드를 6533억원에 인수, 글로벌 1위 콘텐츠기업에 올랐다. 왓패드 지분인수대금은 네이버 주식으로 지급할 수 있다. 네이버는 일주일 뒤인 지난달 27일 빅히트(352820)엔터테인먼트 자회사인 비엔엑스에 4119억원을 투자해 지분 49%를 인수키로 했다. 엔터 플랫폼 시장에서의 글로벌 성장 가속화를 위해서다.

네이버는 2017년 6월 미래에셋대우(006800) 5000억원을 시작으로 2019년 10월 CJ ENM(035760), 스튜디오드래곤(253450)(각 1500억원), CJ대한통운(000120)(3000억원) 등 지분교환을 통한 콘텐츠 물류 경쟁력 강화를 추구하고 있다.

이밖에 LG화학(051910)은 2019~2021년 연간 3조~4조원의 설비투자를 통해 2023년까지 전기차 배터리 생산능력을 200GWh로 확대한다. SK이노베이션(096770)의 경우 2023년까지 전기차 배터리 생산량을 85GWh로 확대하기 위해 2018~2023년 총 7조~8조원의 설비투자를 진행한다.

한국경제연구원에 따르면 지난해 3분기말 기준 100대 상장사의 누적 영업활동현금흐름(OCF)은 74조7000억원으로 전년동기대비 45.3% 급증했다. 같은 기간 현금성 자산은 113조1000억원으로 20.8% 늘어나며 최근 5년래 최대치를 기록했다.

실제 이들 기업의 주가도 올들어 사상 최고가 기록을 다시 썼다. 삼성전자는 지난달 11일 9만6800원으로 역사상 고점을 찍었고, 현대차 역시 애플카 협업 가능성이 부각되며 지난달 20일 27만7000원으로 역대 신고가를 갈아치웠다. LG전자도 오랜 박스권을 깨고 19만3000원(1월 22일)까지 올랐고, SK하이닉스도 13만5000원(1월 25일)으로 최고가를 경신한 상태다.

이처럼 내로라하는 대기업들이 적극적인 M&A와 투자 확대에 나서는 이유는 뭘까. 크게 세 가지다. △융복합 산업패러다임 속에서 이종산업에 대한 경쟁력 확보 차원 △M&A를 통해 독과점적 지위를 강화하려는 목적 △사실상 제로금리 시대에 넘치는 유동성으로 큰 부담 없이 M&A가 가능하기 때문이라는 설명이다.

대형운용사 크레딧 업계 관계자는 “코로나19로 인해 디지털, 언택트 등으로 산업 패러다임 변화가 가속화하면서 M&A를 통한 사업구조 변경이 가장 빨리 적응할 수 있는 방법”이라며 “게다가 금리는 더 떨어지면서 한국기업 뿐 아니라 글로벌 M&A가 크게 늘어났다”고 분석했다.

다른 업계 관계자는 “현대차, LG, SK 등 모든 회사들이 사업구조를 개편하고 있다. 다각화가 아니다”라며 “효과적 사업구조 개편을 위해 핵심기술을 M&A 방식으로 원활히 사고 있는 것”이라고 말했다.

그는 “총통화(M2) 증가율이 지난해 18% 늘었고, 올해도 15%가량 될 것(지난해를 제외한 최근 5년간 M2 증가율은 평균 5% 내외)”이라며 “수요함몰이 아닌 이상 신성장 산업에 대한 높은 멀티플은 크게 조정받지 않을 것”이라고 예상했다. 보수적인 크레딧 업계에선 다소 이례적인 평가다.

김학균 신영증권 리서치센터장은 “예전보다 미래에 대한 눈에 보이지 않는 가치들이 주가 밸류에이션에 반영됐고, 그 결과 코스피지수가 3000선까지 올랐다”며 “새로운 영역에서 중요한 실험을 하고 있고, 게임이 진행중이나 과거보다 굉장히 변동성이 클 수 있다”고 조언했다.

일례로 1년전 현대차에 대한 시각과 최근의 시각은 매우 달라졌고, 앞으로 1년 뒤 어떻게 바뀔지는 정확히 알 수 없다는 것이다. 지금은 기대치가 크지만, 부침이 큰 단계에서 긍정적인 면을 극적으로 보고 있다고 판단했다.

손창배 키스톤PE 대표는 “대기업의 M&A는 새로운 전략이 아니지만, 최근 산업변화에 따라 눌려 있던 M&A 수요가 폭발한 것”이라며 “대기업이 M&A에 나설 경우 3~5년의 단기 성과에 연연하지 않아도 돼 상대적으로 재무적투자자(FI)에겐 불리할 수 있다”고 말했다. 다만 “대기업의 자금력도 무한정하지 않기 때문에 일정부분 트렌드를 거친 뒤 다시금 FI와 중소기업에 기회가 올 것”이라며 “이같은 경쟁을 통해 FI의 딜 경쟁력과 입찰 경쟁력, 인수 후 통합(PMI)에 대한 경쟁력도 높아질 수 있다”고 말했다.

![[포토]이데일리 퓨처스포럼 송년회 무대](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801622t.jpg)

![[포토]용산국제업무지구 개발계획 공동협약식에서 협약서 서명](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801123t.jpg)

![[포토]이틀 연속 폭설에 눈 쌓인 북한산](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801096t.jpg)

![[포토]서울리빙디자인페어 in 마곡](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800810t.jpg)

![[포토] 서울역 환승센터](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800768t.jpg)

![[포토] 미국 캘리포니아 '석류' 첫 출시](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800646t.jpg)

![[포토]'돈이 보이는 창' 찾은 함영진 우리은행 부동산리서치랩장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801076t.jpg)

![[포토]통화정책방향 기자간담회, '물 마시는 이창용 한은 총재'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800833t.jpg)

![[포토] '질퍽거리는 눈 피해서'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800590t.jpg)

![[포토]이재명, 한국거래소 찾아 국내 주식시장 활성화 논의](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800462t.jpg)

!["또 눈 온다"…영하 추위에 꽁꽁 언 도로, 출근길 '빨간불'[오늘날씨]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112900038b.jpg)

![[단독]검·경, '불법 영상물 보전명령 도입' 합의…주체는 검사](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112900023h.jpg)