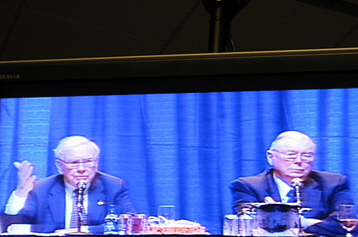

버핏은 5일(현지시간) 아침 네브래스카 주 오마하 퀘스트 센터에서 열린 2007년 버크셔 해서웨이의 정기 주주총회에 오랜 지기인 찰스 멍거 버크셔 해서웨이 부회장과 함께 등장, 6시간 동안 주주들의 이어지는 질문에 자신의 의견을 밝혔다.

|

버핏은 미국 경제의 우려로 부상한 서브프라임 모기지 부실과 관련, "연방준비제도이사회(FRB)의 부동산 위기 관리 능력은 매우 출중하다"며 "서브프라임 사태가 미국 경제에 큰 위협이 되지 않을 것"이라고 전망했다.

관심을 모으고 있는 후계자의 선정 기준에 대해서는 "큰 자산에서 안정적인 수익을 창출하되, 금융시장의 숨겨진 위험을 파악할 수 있는 인물이어야 한다"고 말했다.

버핏은 이와 함께 기존의 달러 약세 전망을 고수하고, 신용파생상품의 투자 위험에 대해서도 거듭 경고의 메시지를 보냈다.

한편 이날 주총에서는 도덕성 문제로 논란을 일으켰던 버크셔의 페트로차이나 건에 대해 주주들이 98%가 넘는 압도적 반대표를 던져 부결시켰다. 버핏에 대한 주주들의 강한 신뢰가 다시 한 번 드러난 셈이다.

◆한국 기업 매력적..1기업 추가 투자

버핏은 주총 시작 전 한국 기자들과 만나 "현재 한국 주식 20종목 정도를 보유하고 있으며 추가로 한 종목을 더 매수할 계획"이라고 말했다.

그는 "한국 기업의 투자 매력은 매우 높다"며 "포스코(005490)의 경우 투자 후 상당히 훌륭한 성과를 거두고 있다"고 강조했다.

한국 기업 투자를 통해 시세 차익은 물론 원 강세로 인한 환 차익도 얻고 있다고 설명했다. 그는 "내가 처음 한국 기업에 투자하기 시작했을 때 달러/원 환율이 1100원대였지만 현재 900원선까지 떨어져 많은 이득을 얻었다"고 설명했다.

그러나 버핏은 버크셔의 한국 투자를 늘리겠다는 것인지, 자신의 개인 투자를 늘리겠다는 것인지에 대해서는 언급하지 않았다.

버핏은 해외 투자도 대폭적으로 늘릴 뜻을 나타냈다. 버핏은 지난해 이스라엘 공작기계 제작회사인 이스카 메탈워킹 지분 80%를 40억달러에 매입한 바 있다.

그는 "향후 6~8개월 안에 우리의 이름을 해외에 좀더 널리 알릴 일련의 작업들이 진행 중"이라고 밝혀 활발한 해외 투자를 준비하고 있음을 시사했다. `전 세계가 우리의 투자대상 레이다 스크린 안에 있다(The entire world is definitely on our radar screen)`는 것이 버핏이 제시한 해외 투자의 변이다.

버핏의 해외 투자 확대는 그가 2002년부터 고수하고 있는 달러 약세 전망과도 무관치 않다. 달러 자산에 대한 비중을 줄여 약 달러 시대에 대처하겠다는 논리다. 미국의 무역적자에 대한 위험성도 거듭 경고했다.

미국 기업에 대해서는 "미국 기업들의 이익은 매우 좋고 국내총생산(GDP)보다 높은 수익을 올리고 있음이 분명하다"고 말했다. 다만 버핏은 "앞으로도 미국 기업들은 GDP보다 높은 이익을 낼 것"으로 예상하면서도 "GDP가 더 중요하다"고 말해 미국 경제의 둔화에 대한 실망감을 표시하기도 했다.

◆서브프라임 큰 우려없다..FRB 관리 능력 훌륭

버핏은 "미국 경제의 우려로 부상한 서브프라임 모기지 부실 사태가 당분간 이어질 것"이라며 "부동산 분야에서 더 많은 둔화를 보게 될 것이며 일부 지역의 경우 부동산 회복에 예상보다 많은 시간이 걸릴 것"이라고 전망했다.

버크셔 해서웨이 산하의 회사 중에는 부동산 경기에 많은 영향을 받는 업체들이 많다. 카펫 제조업체 쇼 인더스트리, 빌딩 자재 제작업체인 애크미 빌딩 브랜드, 벤자민 무어, 존 맨빌 앤 미텍 등이 모두 버크셔의 회사들이다. 쇼 인더스트리의 1분기 매출은 11% 감소한 바 있다.

◆후계자 덕목은 큰 자산을 안정적으로 굴릴 수 있는 능력

버핏은 후계자의 선정 기준에 대해서는 "매년 10~15%씩의 고수익을 얻지 않더라도 꾸준한 안정적인 수익을 내는 것이 중요하다"며 "이를 위해서는 남들이 보지 못하는 금융시장의 숨겨진 위험을 파악할 수 있는 능력이 필요하다"고 설명했다.

버핏은 버크셔 해서웨이의 자산 규모가 엄청나게 크다는 점에서 `안정성`을 거듭 강조했다.

그는 "많은 지원자들이 펀드를 운용한 경험이 많지만 버크셔의 자산 규모는 일반 펀드와 비교할 수 없을 정도로 크다"며 "이를 감안할 때 일단 30억달러~40억달러 정도의 자산 운용을 맡겨본 뒤 능력을 평가하겠다"고 말했다.

◆파생상품 위기 언제든 터질 수 있다

버핏은 몇 년째 경고해오고 있는 파생상품의 위험성에 대해서도 언급했다. 그는 "너무나 복잡하고 많은 양의 파생상품들이 넘쳐나고 있다"며 "많은 대학이나 금융기관에서 파생상품을 엄청난 발견인 것처럼 얘기하고 있는데 어이없는 현실"이라고 지적했다.

그는 "언제 어디에서 터질 지에 대해서는 확신할 수 없지만 파생상품 발 위기가 올 수 있다"며 "파생상품에 대한 금융시장의 반응은 비이성적(irrational)"이라고 지적했다.

한편 버핏은 주력 계열사인 가이코, 제너럴 리 등 보험회사의 실적이 지구 온난화로 위협받고 있다고 지적했다. 허리케인을 비롯한 기상이변이 늘어나면서 보험금 지급이 천정부지로 솟고 있다는 이유다.

![[포토]은행권 소상공인 금융지원 간담회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122300609t.jpg)

![[포토]인사청문회 출석한 마은혁 헌법재판관 후보자](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122300404t.jpg)

![[포토]아침 영하 10도, 꽁꽁 얼어붙은 도심](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122300843t.jpg)

![[포토]스케이트 타는 시민들로 북적](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200317t.jpg)

![[포토]기름값 10주째 올라…전국 휘발유 평균 1652.2원](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200258t.jpg)

![[포토]크리스마스 분위기](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200248t.jpg)

![[포토]'서울광장 스케이트장 좋아요'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000768t.jpg)

![[포토] 나인퍼레이드 캠페인](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000496t.jpg)

![[포토]더불어민주당 최고위원회의 개최](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000232t.jpg)

![[포토]안소현-김성태 본부장,취약계증 후원금 전달식 진행](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24121400036h.jpg)