[이데일리 김소연 기자] NH투자증권은 28일

비에이치(090460)에 대해 북미 고객사의 스마트폰 수요 호조세로 상반기 이례적으로 물량이 증가했다고 분석했다. 이에 따라 컨센서스를 대폭 상회하는 호실적이 전망된다. 역대 실적 달성과 사업 다변화 등으로 주가 재평가가 기대된다. 투자의견 ‘매수’ 유지, 목표주가는 2만9000원에서 3만6000원으로 24.1% 상향 제시했다. 현재 비에이치 주가는 25일 기준 2만3600원이다.

이규하 NH투자증권 연구원은 이날 보고서에서 “북미 고객사 스마트폰 수요가 예상보다 견조해 최근 물량이 추가 확대된 점을 반영해 실적 및 목표주가를 상향한다”며 “글로벌 자동체 업체들로 고객사가 다변화되는 점은 향후 밸류에이션 확장에 기여할 것”이라고 전망했다.

이 연구원은 “북미 스마트폰 업체가 2021년에 출시한 스마트폰 수요가 미국과 중국 등 지역에서 여전히 견조한 것으로 판단되며, 이에 따라 고객사는 상반기 약 20% 추가 물량을 요구한 것으로 파악된다”며 “하반기 출시 예정인 신제품도 폼 팩터 변화가 많아 역대 최대 판매량 시현이 기대돼 비에이치에 긍정적”이라고 분석했다.

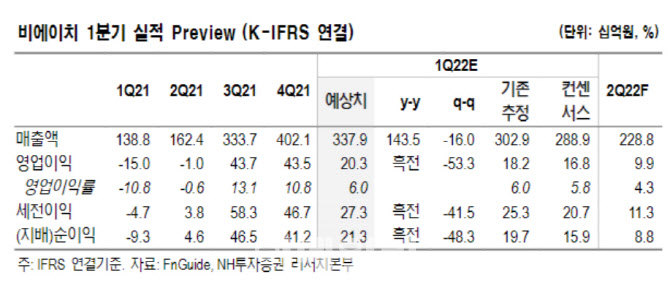

실적 추정치도 상향했다. 이 연구원은 “고객사 추가 물량 확대를 반영해 비에이치 2022년 영업이익을 기존 1178억원에서 1376억원으로 16.8% 상향하며 이는 컨센서스 대비 약 19% 상회하는 수준”이라며 “연간 물량 확대(5%) 및 가동률 상향에 따른 영업이익률 개선이 실적 상향의 주된 원인”이라고 강조했다.

비에이치는 글로벌 자동차 시장 진출도 본격화할 계획으로 주가 재평가가 기대된다. 이 연구원은 “최근 자회사인 BH EVS가 LG전자의 차량용 휴대폰 무선충전 사업을 양수했다고 발표했다. 양수가액은 1367억원 수준이다. 이로 인해 향후 연간 약 매출액 2000억원이 추가될 것으로 전망한다”며 “이번 추정치는 반영하지 않았다. 본격적인 매출은 4분기부터 가능할 것”이라고 예상했다.

그는 “이번 영업 양수를 통해 글로벌 자동차 시장 진출, 전장사업 확대를 본격화 할 것”이라며 “역대 실적 달성과 전장사업 등 사업 다변화에도 불구하고 현재 주가는 주가수익비율(PER) 6.9배로 과도한 저평가 수준이다. 주가 재평가가 기대된다”고 말했다.

![[포토] 평창고랭지 김장축제](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111501303t.jpg)

![[포토] 종로학원, 대입 합격점수 예측 설명회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111501114t.jpg)

![[포토]이재명 민주당 대표 '징역 1년에 집행유예 2년'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111501110t.jpg)

![[포토]'구속VS무죄' 이재명 공판 앞두고 쪼개진 서초동](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111500881t.jpg)

![[포토] 개인정보보호위원회 기자설명회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111500752t.jpg)

![[포토]고생했어~](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401524t.jpg)

![[포토] 걷고 싶은 거리](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401206t.jpg)

![[포토] 광복 80주년 기념사업 시민위원회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401169t.jpg)

![[포토]1400원 뚫은 원-달러 환율…외환당국 '적극개입' 시그널](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401121t.jpg)