신종 코로나바이러스 감염증(코로나19) 확산으로 ESG에 대한 관심이 높아진 가운데 크레딧 업계도 분주하게 움직이고 있다. 일부 증권사나 자산운용사에선 CA가 ESG 분석을 겸임하는 경우도 늘고 있다. 하지만 여전히 크레딧 전문가들은 ESG의 실체가 불분명하다고 입을 모은다. 국민연금 같은 큰 손이 정확한 가이드라인을 정해줘야 투자업계와 발행사 모두 ESG에 대한 가닥을 잡을 수 있을 것이란 목소리가 나온다.

‘연기금이 들어온다’ ESG투자 고려 중이지만…

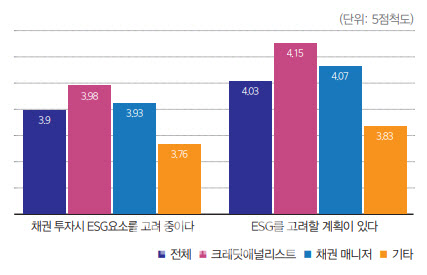

32회 신용평가 전문가 설문(SRE:Survey of credit Ratings by Edaily)에서 소속 회사가 투자에 나설 때 ESG 요소를 고려하고 있느냐는 질문에 154명의 크레딧 전문가들은 3.90점(5점 척도·매우 그렇다 5점~ 매우 그렇지 않다 1점)으로 그 정도를 매겼다. 지난 31회 3.13점 보다 0.77점 오른 수준이다. 특히 CA들의 점수는 3.98점에 달했고 매니저들의 점수도 3.93점을 기록했다.

|

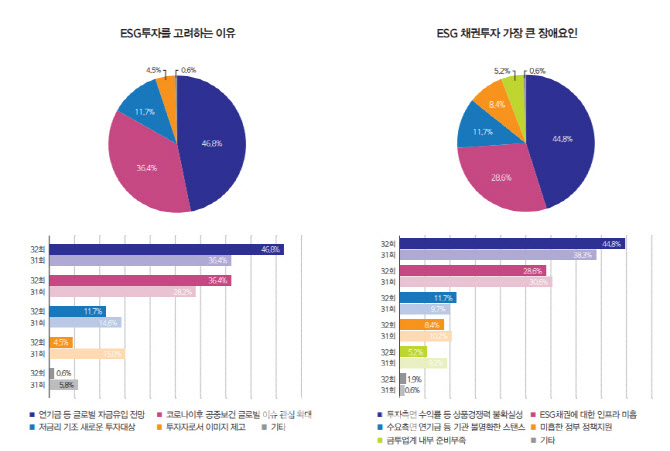

ESG를 투자요소로 고려하는 가장 큰 이유는 ‘연기금 등 글로벌 자금 유입 전망’(47.8%·72명)이 가장 큰 것으로 나타났다. 31회 SRE(36.4%) 보다 11.4%포인트 늘어난 수치다. 2위는 코로나 이후 공중보건에 대한 글로벌 이슈 관심 확대(36.4%·56명), 3위는 투자자 이미지 제고(11.7%·18명), 4위는 저금리 기조에 새로운 투자대상(4.5%·7명)이 랭크됐다. 기타 중에선 ‘투자자들의 요청’이라 답한 전문가도 있었다.

ESG 채권 펀드의 시작은 2007년 유럽투자은행(EIB)이 신재생 에너지 개발, 에너지 효율성 향상을 위해 ‘Climate Awareness Bond’를 발행하면서부터였지만 ESG는 2015년 파리 기후협정과 최근 코로나19 사태 이후 급성장했다. 국내에서도 지난해 코로나19 위기에 대응하기 위한 중소기업 및 취약계층지원 채권(소셜본드), 친환경, 전기차, 바이오, 헬스케어 관련 이슈(그린본드)로 저변이 넓어졌다.

ESG 채권 발행 확대의 가장 중요한 배경은 32회 SRE에도 나타났듯 연기금의 태도였다. 국민연금은 상반기부터 ‘국내주식 ESG 평가체계 개선 및 국내 채권 ESG 평가체계 구축’ 용역을 발주했다. 9월에는 공단의 ESG 실현 수준을 분석하고 경영전략 체계를 진단하는 ‘지속가능 경영보고서 발간’ 용역을 내기도 했다. 주요 연기금의 한 축인 공무원연금공단도 ESG 평가체계 구축 작업에 들어갔다.

SRE 자문위원은 “대한민국 큰손인 연기금이 (신용평가사나 회계업체로부터) ESG 인증을 받은 채권을 포트폴리오 일부로 채우라고 요구하고 있다”면서 “금융투자업계는 이를 따라갈 수밖에 없다. 이제 문제는 그 안에서 내실을 어떻게 만드느냐”라고 지적한다.

설익은 ESG에 주먹구구식 대처

하지만 여전히 ESG 투자를 정의하기 어렵다는 게 크레딧 업계의 반응이다. ESG 채권 투자에서 가장 큰 장애요인이 무엇인지 묻는 질문에 응답자 154명 중 44.8%(69명)가 ‘투자 측면에서 수익률을 비롯해 상품 경쟁력이 불확실하기 때문’이라고 답했다. 지난 31회 SRE에서의 응답자 비율(38.3%)보다 6.5%포인트 증가했다.

|

하지만 다른 SRE 자문위원은 “이미 금융당국이 ESG를 깐깐하게 보고 있다”면서 “더 강화된 룰을 제공하며 기업들의 사회적 책임을 강화할 것”이라고 지적했다.

현재 금감원은 기업들의 그린워싱을 막기 위해 발행 채권의 내용은 물론, 금투업계 내 ESG 전담부서 등을 강화하고 있다. 여기에 조만간 ESG 공시제도화 방안도 나올 예정이다.

정은보 금감원장은 최근 “그린워싱이 세계 곳곳에서 발생하고 있어 불명확하고 왜곡된 ESG 정보로 인해 투자자 신뢰 저하가 우려된다”며 “공시체계 개선을 위한 감독당국의 노력과 더불어 기업들은 사업전략 수립 및 투자자 정보공개에 있어 ESG 정보를 더욱 적극적으로 반영하길 부탁드린다”고 말한 바 있다.

금융투자업계는 ESG에 대한 정부 규제가 필요하다면서도, 이에 유탄을 맞는 곳이 크레딧업계라는 볼멘소리도 있다. 최근 금투업계가 ESG 평가인력이나 리서치 인력을 충원하고 있지만 국내엔 공인된 자격시험도, 전문 교육기관도 없다. 대다수의 금투업계는 지배구조 분석에 익숙한 CA에서 ESG인력을 끌어쓰는 경우가 허다하다. 특히 운용업계의 경우, 대형 연기금의 위탁 운용사가 되기 위해 ESG 조직 강화에 나서며 CA들을 배치하는 경우가 많은 것으로 나타났다.

SRE 자문위원은 “ESG 중 G를 잘 안다고 CA에게 당장 ESG를 담당하라고 하는 것부터가 현재 ESG 투자의 단편적인 모습을 보여주고 있다”면서 “대다수는 배치받은 후 주니어 한 명과 함께 그린워싱이 뭔지 공부하고 있다”고 꼬집었다.

[이 기사는 이데일리가 제작한 32회 SRE(Survey of credit Rating by Edaily) 책자에 게재된 내용입니다.]

![[포토]교육부-보건복지부 장관, 의료개혁 관련 브리핑](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011000886t.jpg)

![[포토]제주항공 참사 합동분향소 10일 운영 종료](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011000832t.jpg)

![[포토]박종준 처장, 특수공무집행방해 혐의로 경찰 출석](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011000511t.jpg)

![[포토] 맘스홀릭베이비페어 전시](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010901108t.jpg)

![[포토]수도권 첫 한파주의보](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010901027t.jpg)

![[포토]'무죄'받고 이동하는 박정훈 전 수사단장](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010900998t.jpg)

![[포토]기자회견 하는 김상욱 의원](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010900987t.jpg)

![[포토]전국정당을 넘어 K-정당으로 향하는 더불어민주당](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010900948t.jpg)

![[포토]발언하는 권영세 위원장](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010900599t.jpg)

![[포토]포즈 취하는 팀테일러메이드](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010800134t.jpg)

![[포토]홍재경 아나운서,론칭쇼 진행합니다](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2025/01/PS25010800229h.jpg)

![[단독]조국, 옥중에서 무슨 책 읽나 봤더니](https://image.edaily.co.kr/images/vision/files/NP/S/2025/01/PS25011200011h.jpg)

!["수건을 먹는다고?" 편의점 불티 조짐 '이것' 정체[먹어보고서]](https://image.edaily.co.kr/images/vision/files/NP/S/2025/01/PS25011200097h.jpg)