[이데일리 이용성 기자] 키움증권은 7일

LG이노텍(011070)에 대해 아이폰 시리즈의 판가 상승과 조기 출하 가능성으로 수익성이 개선될 것이라 전망했다. 투자 의견은 ‘매수’, 목표가는 40만원을 유지했다. 전 거래일 종가는 28만1500원이다.

| | (사진=키움증권) |

|

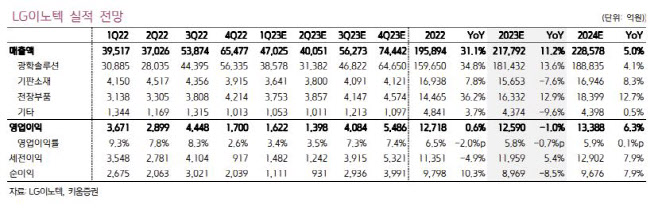

김지산 키움증권 연구원은 “1분기 영업이익 추정치를 2088억원에서 1622억원으로 하향 조정한다”며 “광학솔루션과 반도체기판의 영업 환경이 예상보다 도전적”이라고 분석했다. 이어 “아이폰의 생산 차질 이슈가 연말에 해소됐지만, 이연 수요는 예상보다 미흡하다”며 “아이폰 1월 판매량은 2087만대로 전년 동기 대비 11% 역성장했다”고 전했다.

그러면서 김 연구원은 “생산 차질의 원인을 제공한 폭스콘의 1월 매출액은 전년 동기 대비 48% 반등했지만, 2월 매출액은 전년보다 12% 감소했다”며 “광학솔루션의 낮은 가동률로 인해 고정비부담이 커진 상태”라고 설명했다. 그러면서 “반도체기판은 업계 공통적으로 메모리용 기판의 수요 감소폭과 판가 하락폭이 확대되는 가운데, 무선주파수 패키지시스템(RF-SiP), 5G밀리미터파 안테파 패키지(AiP) 등도 아이폰 수요 약세 영향을 받고 있다”고 상조했다.

다만, 아이폰15 시리즈가 판가 측면에서 의미 있는 상승이 예상되고, 조기 출하 가능성이 엿보이면서 수익성이 기대될 것이라고 김 연구원은 내다봤다. 그는 “판가 측면에서는 Pro Max 모델의 폴디드줌 카메라 채택, 4800만 화소 카메라의 전 모델 확대 채용, 전면 3D 모듈 사양 변화 등의 상승 요인이 예고되고 있고, 출하량 측면에서는 공급망 이슈를 예방하기 위해 출하가 앞당겨질 가능성이 제기된다”고 짚었다.

이어 “아이폰 14시리즈의 이연 수요가 아이폰 15시리즈의 잠재 수요로 반영될 수 있다”며 “폴디드줌 모듈을 주도적으로 공급할 것이고, 액추에이터 내재화를 통한 추가적인 수익성 개선이 기대된다”고 덧붙였다. 아울러 김 연구원은 “올해 3조원의 신규 수주를 목표로 하며, 연말 수주잔고는 11조2000억원으로 늘어날 전망”이라며 “예년보다 상저하고 실적 패턴의 진폭이 커질 전망”이라고 전망했다.