특히 리포트는 세포·유전자치료제 개발이 가속화되면서 세포·유전자치료제 위탁개발생산(CDMO) 시장의 가파른 성장을 전망했다. 김지현 비티인사이트 대표는 “바이오의약품은 약 20% 정도의 제조 공정이 아웃소싱으로 이뤄지는데, 세포·유전자치료제 분야에서는 50% 또는 그 이상의 제조 공정이 아웃소싱 되고 있다”며 “세포·유전자치료제 생산과 공급에는 특화된 공정 기술과 설비가 필요하고, 제조와 치료제 투여까지의 전 과정에 복잡한 물류가 수반돼 CDMO에 대한 의존성이 더 크다”고 설명했다.

실제로 세포·유전자치료제 제조 역량 강화를 위한 글로벌 기업들의 노력은 M&A(인수합병) 형태로 나타나고 있다. 글로벌 생명과학기업 써모피셔 사이언티픽은 2019년 미국 브램머 바이오를 인수했고, 미국 캐털란트는 2019년과 2020년 각각 파라곤 바이오서비스와 마스터셀을 인수했다. 글로벌 CDMO 기업인 론자도 지난 2017년 네덜란드 파마셀을 인수했다. 인수된 기업은 모두 CMO 또는 CDMO 기업이다. 이들 M&A 사례는 모두 세포?유전자치료제 end-to-end 서비스 제공 역량을 확보하기 위해 바이러스 벡터 개발 및 제조 전문 CDMO 기업을 인수한 형태다.

|

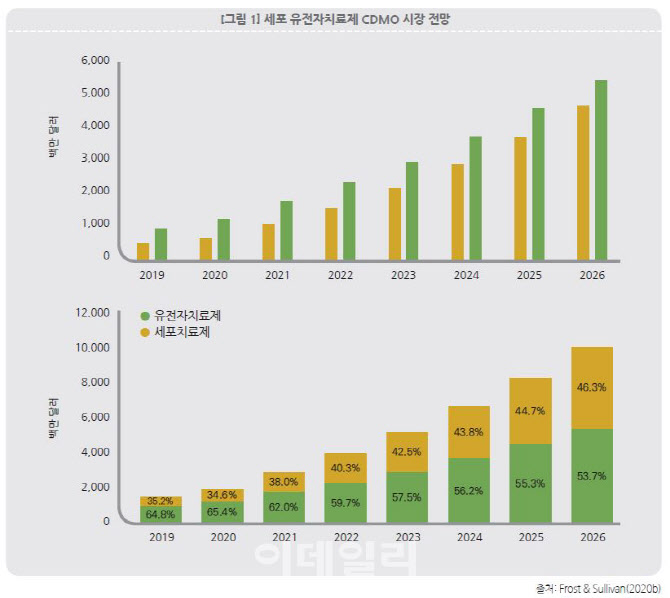

특히 세포·유전자치료제 CDMO 시장도 2019년 15억 2460만 달러에서 연평균 31.0% 성장해 2026년 101억1340만 달러(약 12조원)에 이를 것으로 예측된다. 2019년에서 2026년 사이 전체 세포·유전자치료제 CDMO 시장 대비 유전자치료제가 차지하는 비중은 64.8%에서 53.7%로 줄어들고 세포치료제가 차지하는 비중은 35.2%에서 46.3%로 증가할 전망이다.

복잡하고 변수 많은 세포·유전자치료제

세포·유전자치료제는 비교적 구조가 규정된 단백질을 재료로 하는 바이오의약품에 비해 더 복잡하고 변수가 많은 역동적인 세포를 재료로 한다. 또한 환자 맞춤형으로 환자별 소규모 생산이 필요해 생산 및 제조 시스템도 복잡하다. 세포치료제 생산은 증식과 여과, 정제, 동결보존 등 여러 단계로 이뤄지기 때문에 수동적 개입과 배양액 교체 등으로 인한 오염 위험성이 높아진다.

이 때문에 세포·유전자치료제는 문제 해결을 위해 장비 간 연결성을 기반으로 확장 기술에 초점을 맞춘 자동화된 밀폐형 시스템을 도입하고 있다. 해당 시스템은 감염에 의한 잠재적인 배치 손실을 줄일 수 있고, 여러 장소에서 제조된 치료제 간의 동등성을 확립하고 유지할 수 있게 해준다. 때문에 론자는 밀폐형 시스템 장비 공급업체 옥탄 바이오텍을 인수했고, 글로벌 생명과학기업 다나허는 GE라이프사이언스를 인수했다.

김 대표는 “향후 자동화된 밀폐형 시스템을 기반으로 생산 설비의 모듈화가 확대되면 세포·유전자치료제 개발 기업이 여러 환자별 치료제를 혹은 세포·유전자치료제 CDMO가 여러 기업별 치료제를 효율적으로 생산할 수 있게 될 것으로 기대한다”고 말했다.

![[포토]스케이트 타는 시민들로 북적](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200317t.jpg)

![[포토]기름값 10주째 올라…전국 휘발유 평균 1652.2원](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200258t.jpg)

![[포토]크리스마스 분위기](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200248t.jpg)

![[포토]'서울광장 스케이트장 좋아요'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000768t.jpg)

![[포토] 나인퍼레이드 캠페인](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000496t.jpg)

![[포토]더불어민주당 최고위원회의 개최](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000232t.jpg)

![[포토]영화 속 배경에서 찰칵](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121901369t.jpg)

![[포토] 아수라장된 기자회견장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121901115t.jpg)

![[포토]다양한 식음료가 한 자리에, '컬리 푸드페스타 2024'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121900958t.jpg)

![[포토]안소현-김성태 본부장,취약계증 후원금 전달식 진행](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24121400036h.jpg)