[이데일리 신하연 기자] NH투자증권은 롯데케미칼(011170)에 대해 주가 반등의 선결 조건인 업황 개선 시그널이 아직 확인되지 않는 상황에서 2025년 기준 주가순자산비율(PBR) 0.2배 수준임에도 저평가 상태로 보기 어렵다고 분석했다. 이에 따라 목표주가를 기존 8만 6000원에서 6만 5000원으로 24% 하향조정하고 투자의견은 ‘중립(HOLD)’를 유지했다.

최영광 NH투자증권 연구원은 2일 “현재 주가는 2025년 PBR 0.2배 수준으로 하락했으나, 음(-)의 영업이익, 순이익, 자기자본이익률(ROE) 등 저조한 수익성의 장기화를 고려하면 저평가 상태로 판단하기는 어렵다”며 이같이 밝혔다.

이어 “ 주가 반등 시점은 석유화학 업황 개선 시그널이 나타나기 시작하는 시점이 될 것”이라면서 “업황 개선 가시성 향상 조건은 큰 폭의 유가 하락 내지는 가파른 수급 개선(가동률 회복)으로 판단하나 단기간 내 현실화 가능성은 낮다”고 짚었다.

그러면서 “2025년 유가(납사 가격) 하락폭은 가파르기보다는 완만할 것”이라며 “제품 수급 상황을 고려하면 완만한 원료 가격 하락이 스프레드 개선으로 이어지기는 어렵다”고 덧붙였다. 2022년 고점 대비 유가가 크게 낮아졌음에도 3년간 박스권에서 횡보 중인 스프레드가 이를 방증한다는 게 최 연구원의 설명이다.

최 연구원은 “글로벌 설비 가동률은 과거 평균치 대비 크게 낮아져 있는 가운데, 2025~2027년 신증설 규모도 커 누적된 공급 과잉 해소에는 오랜 시간이 필요할 전망”이라고 지적했다.

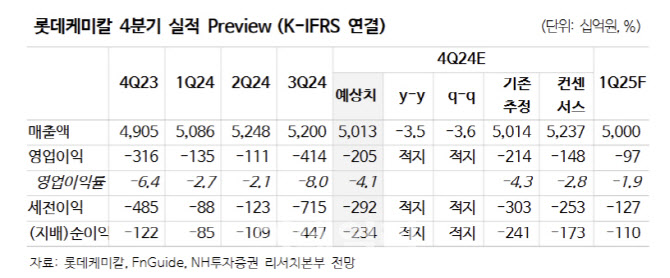

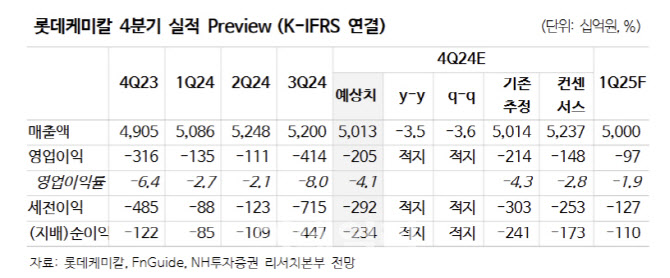

4분기 실적 역시 시장 컨센서스를 하회할 것으로 전망했다. 최 연구원은 “매출액은 전분기 대비 3.6% 감소한 5조원을 기록하고, 영업적자 2050억원으로 적자를 지속할 것으로 추정된다”고 했다. 영업손익 기준 시장 컨센서스(영업적자 1480억원)을 하회하는 수준이다.

이에 대해 최 연구원은 “계절적 비수기지만 3분기 발생했던 LC USA 설비보수에 따른 기회손실 약 900억원과 재고평가손실 160억원 등의 소멸로 전분기 대비 적자폭은 축소될 것”이라면서도 “다만 화학제품 전반의 저조한 스프레드는 지속되는 등 업황 부진은 여전한 상황”이라고 진단했다.

| | [NH투자증권 제공] |

|

![[포토] 평창송어 얼음낚시](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010301047t.jpg)

![[포토]윤 대통령 체포 실패하고 이동하는 공수처](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010300843t.jpg)

![[포토] 서울광장 스케이트장](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010300711t.jpg)

![[포토]윤석열 대통령 지지자 시위](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010300591t.jpg)

![[포토]공수처 도착한 오동운 공수처장](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010300320t.jpg)

![[포토]공수처와 경찰, 윤 대통령 관저 정문 통과](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010300246t.jpg)

![[포토]윤 대통령 지지자 강제 해산하는 경찰](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010201153t.jpg)

![[포토]윤 대통령 지지자들에게 인사하는 윤상현-김민전](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010201052t.jpg)

![[포토]2025년 한국 증시 ‘상저하고’…코스피 2398 ‘약보합’ 마감](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010200974t.jpg)

![[포토] 서울시청 합동분향소](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010200781t.jpg)

![[포토] 메디힐 골프단 '최정상급 수준의 계약으로 최강 골프단 등극'](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2025/01/PS25010300073h.jpg)