21일 금융투자업계에 따르면 성우는 이날과 22일 일반투자자 대상 공모주 청약에 나선다. 확정 공모가는 3만 2000원이며, 이달 31일 코스닥 시장에 상장될 예정이다. 상장 주관사는 한국투자증권이다.

|

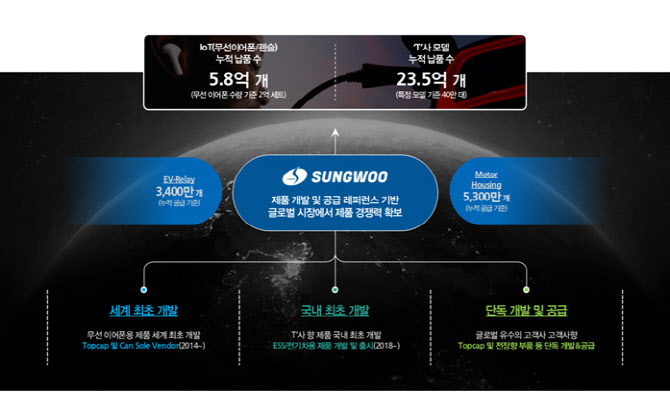

성우의 주력 제품은 ‘탑캡 어셈블리’(Topcap Ass’y)로, 2차전지의 화재 위험을 낮추는 핵심 부품이다. 성우는 2016년 글로벌 IT 기업 A사의 무선 이어폰용 초소형 배터리를 세계 최초로 개발한 LG에너지솔루션에 독점 개발한 탑갭 어셈블리 등을 공급해오고 있으며, 무선 이어폰 수량을 기준으로 2억세트에 들어가는 부품을 납품해왔다.

성우는 제품 경쟁력을 앞세워 실적 성장을 이뤄가고 있다. 성우의 연결기준 매출액은 2021년 809억원에서 2023년 1467억원으로 증가했다. 올 상반기까지의 매출액은 700억원을 기록했다. 영업이익은 2021년 67억원에서 2023년 289억원으로 늘면서 수익성도 강화했다. 상반기 영업이익은 전기차 시장 캐즘(Chasm·일시적 수요 정체) 속에서도 103억원을 기록했다.

앞서 성우는 지난 10일부터 16일까지 국내·외 기관 투자자를 대상으로 수요예측을 진행한 결과 2327개 기관이 참여해 경쟁률 516대 1을 기록했다. 전체 참여기관 중 약 98.5%에 해당하는 기관이 희망 공모밴드 가격인 2만 5000~2만 9000원의 상단을 초과하는 3만 2000원 이상의 가격을 제시했다.

또 성우는 이번 상장을 통해 확보한 자금으로 생산 능력 확대와 제품 포트폴리오 다변화에도 나선다. 제품 개발 능력을 바탕으로 각형 폼팩터 시장 진입과 ESS·전장 부품 고객도 늘린다는 계획이다. 또 오는 2026년까지 북미 생산 공장의 양산 준비를 마치고 신규 글로벌 셀 제조사를 고객사로 발굴해 신성장동력도 확보한다는 방침이다.

성우는 이번 상장에서 300만주를 공모한다. 성우의 총 공모금액은 960억원, 상장 후 시가총액은 4815억원 수준이다.

![[포토]한동훈, '오늘 오후 윤석열 대통령과 면담'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24102100215t.jpg)

![[포토] 조우영 '내빈분들과 기념촬영'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24102000188t.jpg)

![[포토]산책하는 시민들](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24102000346t.jpg)

![[포토]‘한강 열풍’에 ‘책 읽는 서울’](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24102000327t.jpg)

![[포토]'위풍당당'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24102000315t.jpg)

![[포토]진관사 국행수륙재 '우리 모두를 위해'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24102000266t.jpg)

![[포토]서울시교육청, 중학교 학부모 대상 '찾아가는 학부모 고입진로설명회 개최](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24102000249t.jpg)

![[포토]제니 신,버디 노리는 시선](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24101800584t.jpg)

![[포토]박주영,타구 방향을 본다](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24102000444t.jpg)

!["여행하려면 돈 내" 관광세 징수하는 유럽.. 한국은 '깜깜'[관광세 도입 재점화]①](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24102100085b.jpg)