[이데일리 김응태 기자] 신한투자증권은 5일

삼성바이오로직스(207940)에 대해 4공장 풀 가동 시기와 5공장 완공 시기가 이전보다 앞당겨진 가운데, 위탁생산(CMO) 사업 특성상 글로벌 제약사와 수주 계약이 지속되고 있어 매출 성장이 지속될 것으로 전망했다. 이에 투자의견 ‘매수’, 목표주가 100만원을 유지했다. 상승여력은 34%이며, 전날 종가는 74만6000원이다.

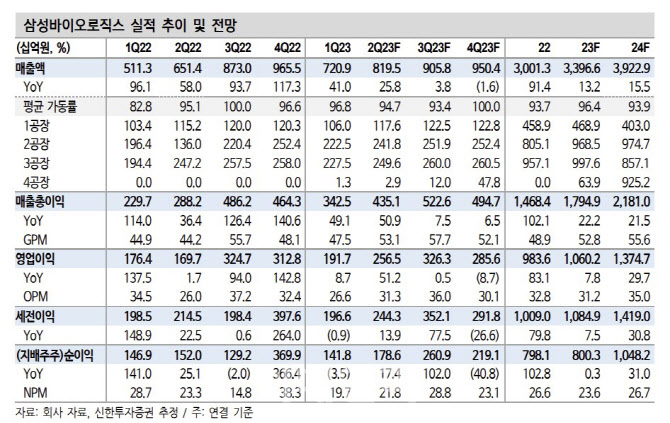

정재원 신한투자증권 연구원은 “삼성바이오로직의 올해 2분기 연결 기준 매출액은 전년 대비 25.8% 증가한 8195억원, 영업이익은 51.2% 늘어난 2565억원으로 전망한다”며 “컨센서스 대비 매출과 영업이익 모두 상회할 것으로 예상된다”고 진단했다.

지난 1분기 실적 컨퍼런스콜에서 언급했던 가이던스 상향 이후 특별한 이슈 없이 사업이 순항 중이라는 평가다. 1~3공장은 이미 연간 생산 일정이 정해졌으며, 부분 가동 중인 4공장은 하반기 중에 풀 가동이 가능할 것으로 점쳤다. 정 연구원은 “CMO 사업 특성상 안정적인 성장이 예상되며 하반기로 갈수록 고수익성 제품에 대한 매출이 인식되기에 상저하고 실적 흐름이 기대된다”고 분석했다.

화이자와 1조2000억원 규모의 위탁생산 본계약을 체결한 점도 호조 요인으로 꼽았다. 오는 2029년까지 지속되는 계약으로 현재 부분 가동 중인 4공장에서 화이자의 다품종 바이오시밀러에 대한 위탁생산이 이뤄질 예정이다. 4공장은 이미 11개 제품에 대해 CMO 계약 및 추가 30여개에 달하는 제품에 대해 추가 계약을 논의 중이다. 올해 회사가 제시한 목표인 상위 20개 제약사의 고객사 확보가 순조롭게 진행될 것으로 내다봤다.

자회사인 에피스에서도 지난 1일 휴미라 바이오시밀러 하드리마를 미국에 출시한 것에도 주목했다. 원활한 처방을 위해서 처방약급여관리업체(PBM) 등재가 중요한데 현재 구체적으로 발표된 내용은 없는 상황으로, 7월 처방 데이터를 수치로 확인할 수 있는 시기는 8월 중순을 예상했다.

실적 호조를 바탕으로 업황 개선 국면에서 주가가 우상향할 것으로 전망했다. 정 연구원은 “피어 대비 우위를 보이는 점은 업황 개선 시점에 점진적인 우상향에 대한 기대감을 가질 수 있는 요인이 될 것”이라고 말했다.

![[포토]'서울광장 스케이트장 좋아요'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000768t.jpg)

![[포토] 나인퍼레이드 캠페인](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000496t.jpg)

![[포토]더불어민주당 최고위원회의 개최](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000232t.jpg)

![[포토]영화 속 배경에서 찰칵](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121901369t.jpg)

![[포토] 아수라장된 기자회견장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121901115t.jpg)

![[포토]다양한 식음료가 한 자리에, '컬리 푸드페스타 2024'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121900958t.jpg)

![[포토]2025학년도 정시 대학입학정보박람회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121900743t.jpg)

![[포토]북적이는 정시 대학입학정보박람회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121900708t.jpg)

![[포토] 미소짓는 오세훈 서울시장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121900574t.jpg)

![[포토]안소현-김성태 본부장,취약계증 후원금 전달식 진행](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24121400036h.jpg)