[이데일리 김소연 기자] 신한투자증권은 24일

F&F(383220)에 대해 해외 모멘텀이 여전히 유효하다고 판단했다. 다른 해외 소비 수혜주와 비교했을 때 밸류에이션이 너무 낮다고 봤다. 투자의견 ‘매수’, 목표주가 25만원을 각각 유지했다. 현재 F&F 주가는 21일 기준 13만6000원이다.

박현진 신한투자증권 연구원은 이날 보고서에서 3분기 실적은 견조할 것으로 전망했다. 박 연구원은 “3분기 연결 기준 매출은 4357억원, 영업이익 1329억원으로 컨센서스 영업이익 1240억원을 상회했을 것으로 예상한다”며 “브랜드별로는 디스커버리 브랜드 매출이 전년 대비 27% 성장해 이전 분기 성장률을 유지했을 것으로 전망한다. 대부분의 브랜드가 출점 효과보단 기존점 성장에 기인한다”고 설명했다.

이어 “특히 해외 수출 매출이 2092억원으로 전년 대비 56% 성장했을 것으로 전망한다”며 “이는 올해 1분기 대비 30%, 2분기 대비 76% 증가한 셈이다. 중국 락다운 영향이 사라진 건 아니지만 타 중국 소비 수혜주와는 다르게 6월부터 빠르게 오프라인 매장에서 소비회복세가 돋보였다”고 분석했다. 9월 겨울 시즌 오더가 3분기 실적에 소폭 기여했을 것으로 봤다. 박 연구원은 현 중국 매장당 월매출은 평균 1억1000만원 수준으로, 업계 상위라고 판단했다.

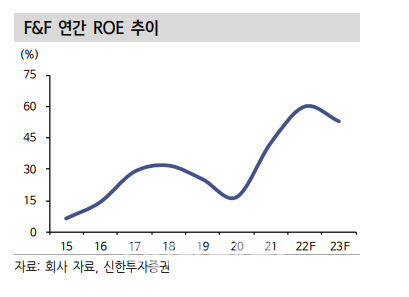

박 연구원은 F&F가 해외 모멘텀이 여전히 유효함에도 밸류에이션이 너무 낮다고 봤다. 그는 “패션업종 대장주로서 국내 캐주얼 조닝에서 높은 입지를 가지고 있으며, 세르지오 타키니와 테일러메이드의 연결 자회사 반영을 통한 신성장 모멘텀 확보는 중장기 성장을 이어나가는 데 기여할 것”이라며 “인수합병(M&A)로 유럽, 미국향 사업을 포함하게 된 점도 타겟 밸류에이션을 높게 유지해야 하는 이유 중 하나”라고 설명했다. 이어 “내수 기업이라고 치부하기엔 해외 이익 기여가 40% 이상으로 커졌고, 타 해외 소비 수혜주와 비교할 때 밸류에이션이 너무 낮다”고 덧붙였다.

중국 영업 상황이 지금보다 나쁠 수는 없어 보여 지속적인 관심이 필요하다는 판단이다.

![[포토] 평창고랭지 김장축제](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111501303t.jpg)

![[포토] 종로학원, 대입 합격점수 예측 설명회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111501114t.jpg)

![[포토]이재명 민주당 대표 '징역 1년에 집행유예 2년'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111501110t.jpg)

![[포토]'구속VS무죄' 이재명 공판 앞두고 쪼개진 서초동](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111500881t.jpg)

![[포토] 개인정보보호위원회 기자설명회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111500752t.jpg)

![[포토]고생했어~](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401524t.jpg)

![[포토] 걷고 싶은 거리](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401206t.jpg)

![[포토] 광복 80주년 기념사업 시민위원회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401169t.jpg)

![[포토]1400원 뚫은 원-달러 환율…외환당국 '적극개입' 시그널](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401121t.jpg)