|

증여세는 의미와 달리 증여를 한 사람이 내는 세금이 아니다. 증여세는 받은 사람이 신고, 납부하는 것이 원칙이다. 이러한 의미에서 증여세를 수증세로 바꾸자는 주장도 있다. 증여세의 신고 납세의무와 관련하여 거주자와 비거주자의 차이 그리고 증여세를 수증자가 내지 않고 증여자가 낸 경우에는 어떻게 되는지? 그리고 증여자는 전혀 책임이 없는지? 에 대해 살펴보기로 하자

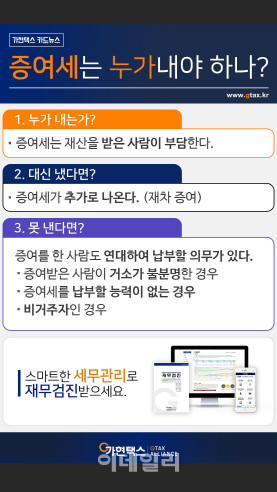

첫째, 증여세는 재산을 받은 사람이 부담한다.

증여세는 재산을 무상으로 받은 사람, 즉 수증자가 신고하고 세금을 납부하여야 한다. 다만 증여세 과세 대상은 받은 사람이 거주자인가 비거주자인가에 따라 차이가 있다.

받은사람이 비거주자인 경우에는 국내 소재한 재산에 대해서만 증여세를 낸다. 그러나 비거주자가 거주자로부터 받은 국외의 예금이나 적금 등은 증여세가 과세된다. 특히 비거주자의 경우에는 증여공제(배우자 6억, 직계존비속간 5000만원 등)에 대해 공제를 받을 수없다.

둘째, 증여자가 세금을 납부하면 증여세가 추가로 나온다.

셋째, 증여자도 연대납부 책임이 있다.

증여세는 재산을 증여받은 사람이 납부하는 것이 원칙이다. 그러나 재산을 준 증여자도 연대납세의무가 있다. 재산을 받은 사람 곧 수증자가 세금을 내지 못하는 일정한 경우에는 연대하여 납부할 의무가 있다. △주소 또는 거소가 분명하지 아니한 경우로서 조세채권의 확보가 곤란한 경우 △증여세를 납부할 능력이 없다고 인정되는 경우로서 체납처분을 하여도 조세채권의 확보가 곤란한 경우 △비거주자인 경우 등 이 경우 연대해 납부하는 증여세액은 증여로 재계산 되지 않는다.

![[포토] 평창고랭지 김장축제](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111501303t.jpg)

![[포토] 종로학원, 대입 합격점수 예측 설명회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111501114t.jpg)

![[포토]이재명 민주당 대표 '징역 1년에 집행유예 2년'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111501110t.jpg)

![[포토]'구속VS무죄' 이재명 공판 앞두고 쪼개진 서초동](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111500881t.jpg)

![[포토] 개인정보보호위원회 기자설명회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111500752t.jpg)

![[포토]고생했어~](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401524t.jpg)

![[포토] 걷고 싶은 거리](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401206t.jpg)

![[포토] 광복 80주년 기념사업 시민위원회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401169t.jpg)

![[포토]1400원 뚫은 원-달러 환율…외환당국 '적극개입' 시그널](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401121t.jpg)

![[이車어때]"8800만원짜리 드림카"…벤츠 AMG A 45 S 4MATIC+](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24111600211h.jpg)

![“일 멈추고 멍 때리세요”…매일 ‘멍시’ 주는 이 회사[복지좋소]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24111600042b.jpg)