|

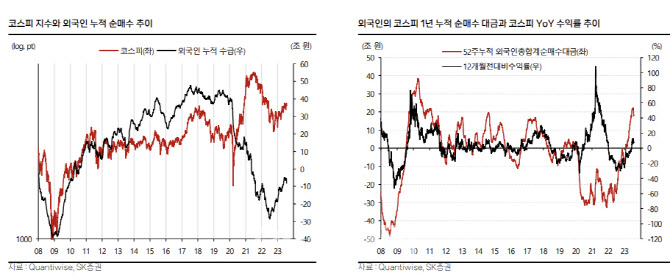

그는 “거래 대금 측면에서는 개인의 비중이 가장 높지만 수익률에 직접적으로 미치는 영향력은 제한적”이라며 “증시의 등락 폭과 수급 주체별 순매수대금 등을 토대로 분석한 결과 외국인이 60%, 기관이 30%, 개인은 10% 정도의 증시 방향성에 대한 영향력을 행사한다”고 설명했다.

이어 “동학개미운동으로 불리며 개인의 영향력이 엄청났던 코로나 초기 국면을 제외하고는 외국인의 수급이 증시 방향성을 결정했던 사례들이 대부분이었다”라고 지적했다.

조 연구원은 “올해는 개인이 코스닥과 2차전지 업종에 관련된 수급 주도권을 확보하며 강세를 주도하고 있으나, 코스피 증시 전체를 움직일 정도의 영향력을 보이고 있지는 못한 상황”라고 판단했다.

과거 사례를 분석해보면 외국인은 프로그램 매매에의 의존도가 높아 이들의 자금은 패시브성이나 바스켓 매매의 성향이 강했고, 이 추세는 계속 강화하고 있다. 조 연구원은 “외국인 자금은 미시적 요소들보다는 거시적 요소들에 의해 움직임을 형성했다”면서 “매크로 요소들 중 위험자산 선호 기조, 글로벌 중앙은행들의 완화적 통화정책, 원화의 강세, 국내 펀더멘털 개선 등이 충족된 경우에 코스피에 대한 외국인 자금의 강한 유입이 발생했다”라고 주장했다.

그는 “대부분 업종들의 외국인 지분율이 과거 평균치를 밑돌고 있지만, 4가지 매크로 고려 요소들 모두 하반기 내 더 우호적으로 변화하기는 힘들 것”이라며 “위험 선호 심리는 더 높아지기 힘들고, 중앙은행 스탠스 변화는 내년 초는 되어야 할 것이기 때문”이라고 설명했다.

아울러 “긴축 지속 중인 미국과 유럽 대비 원화가 추세적 강세를 나타내기도 어려우며, 펀더멘털 기대치는 다소 앞서 가고 있는 상황”이라며 “연내 외국인 자금의 폭발적인 유입과 코스피의 상단 모두 제한적일 것으로 판단하며, 매크로 요소들이 우호적으로 변할 내년을 기대하자는 의견”이라고 덧붙였다.

![[포토]'규탄사하는 이재명 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120401162t.jpg)

![[포토]비상계엄 해제 후 한자리에 모인 한덕수 총리와 국무위원들](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120401092t.jpg)

![[포토]최상목 경제부총리, '어두운 표정'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400960t.jpg)

![[포토]청사들어서는 한덕수 총리](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400786t.jpg)

![[포토] 대통령실 입구의 취재진](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400817t.jpg)

![[포토]'긴급 의원총회 참석하는 추경호 원내대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400571t.jpg)

![[포토]'긴박했던 흔적들'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400485t.jpg)

![[포토]조국, '국가 비상사태 만든 이는 尹...탄핵해야'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400366t.jpg)

![[포토]尹, '비상 계엄 해제할 것'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400277t.jpg)

![[포토]코스피-코스닥 동반 상승 마감](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120300908t.jpg)