[이데일리 김응태 기자] 램리서치가 공급망 차질 완화로 호실적을 기록하고 가이던스마저 켄센서스를 상회했지만, 주가가 역행할 수 있다는 전망이 나온다. 증권가에선 램리서치의 장비 업종 내 중국 노출도가 높아 규제 직격탄을 맞을 수 있는 데다, 메모리 매출 비중이 상대적으로 커 주가가 추가 하락할 수 있다는 전망이다.

| | 바이든 미국 대통령이 백악관 사우스론에서 반도체 산업 및 연구·개발에 집중적으로 투자하는 것을 골자로 한 ‘반도체 산업육성법’에 서명하고 있다. (사진=연합뉴스) |

|

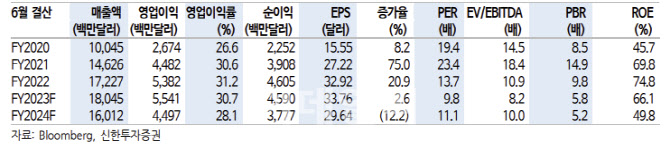

김형태 신한투자증권 연구원은 22일 “램리서치의 2023회계연도 1분기(2022년 7~9월) 매출액은 전년 대비 18% 증가한 50억7000만달러, 주당순이익(EPS)는 10.42달러로 컨센서스인 9.57달러를 9% 상회했다”고 평가했다.

부문별 매출 현황을 보면 시스템 장비는 전년 대비 9% 증가한 31억8000만달러를 기록했다. 설치기반 매출액은 18억9000만달러로 37% 늘어 견조한 매출 성장세를 시현했다.

최종 수요처별 매출 비중은 메모리 52%(낸드 39%, D램 13%), 파운드리 34%, 로직 및 기타 14%로 메모리 비중이 여전히 50%를 상회했다. 지역별로는 중국 30%, 대만 22%, 한국 17%, 동남아 11%, 일본 9%, 미국 6%, 유럽 5% 등으로 집계됐다.

실적 성장세가 지속되며 2023회계연도 2분기(2022년 10~12월) 매출 가이던스는 48억~54억달러로 컨센서스인 47억9000만달러를 상회했다.

이 같은 실적 호조에도 주가는 약세를 나타낼 수 있다는 판단이다. 미국의 중국향 반도체 장비 수출 규제에 따른 악영향이 우려되기 때문이다. 증권가에선 미국의 규제에 따른 영향은 내년부터 본격 반영될 것으로 관측했다. 연간 글로벌 장비 투자액이 올해 대비 20% 감소할 수 있다는 판단이다. 장비 업종 내에서도 높은 중국 노출도가 30% 수준으로 커 직접적인 타격이 예상된다고 봤다.

메모리향 매출 비중이 높은 점도 우려 요인으로 꼽힌다. 메모리 업계의 감산, 설비투자(CAPEX) 축소가 본격화하는 가운데, 매출 비중이 가장 높은 낸드 시장의 경우 내년에도 공급과잉 우려가 제기되고 있어서다. 메모리 비중은 전분기 대비 소폭 감소했지만 여전히 높은 수준인 만큼 부정적 영향이 불가피하다고 짚었다.

주가는 12개월 선행 주가수익비율(PER) 기준 9.8배 수준으로 바닥에 가까운 것으로 보이지만, 추가 하락 가능성이 높다고 경고했다. 김 연구원은 “직면한 우려 요인들이 실적 추정치에 반영되지 않은 만큼 추가 하향이 불가피할 것으로 예상돼 보수적인 접근이 필요하다”고 말했다.

![[포토]내년에 또보자 가을](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600715t.jpg)

![[포토]민주당 민생연석회의 참석하는 이재명 대표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600655t.jpg)

![[포토] '소상공인 힘보탬 프로젝트' 발표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600583t.jpg)

![[포토]정부, 국무회의에서 세번째 `김여사 특검법` 거부권 건의 의결](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600579t.jpg)

![[포토] 이즈나 데뷔](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500181t.jpg)

![[포토]첫 싱글 '라스트 벨'로 돌아온 TWS](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500118t.jpg)

![[포토] 의원들과 인사나누는 이재명 대표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500985t.jpg)

![[포토] 2024 개발협력의 날 기념촬영](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500978t.jpg)

![[포토]안전운임제 확대 촉구](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500923t.jpg)

![[포토]허정무 ‘축구협회는 다시 태어나야’](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500080t.jpg)