[이데일리 김응태 기자] 에스티로더가 구조조정 비용과 영업권 상각 등으로 부진한 분기 실적을 거뒀다. 일회성 비용을 제거할 경우 영업이익이 시장 기대치를 상회했지만, 애초 낮은 기대치를 고려하면 아쉬운 성적이라는 평가가 나온다. 중국의 더딘 경기 회복으로 앞으로의 전망도 어둡다. 증권가에선 경기 부진을 차치하더라도 에스티로더가 차별화한 전략이 부재한 만큼 보수적으로 접근할 것을 권했다.

| | 미국 캘리포티아에 위치한 에스티로더 화장품 매장. (사진=로이터) |

|

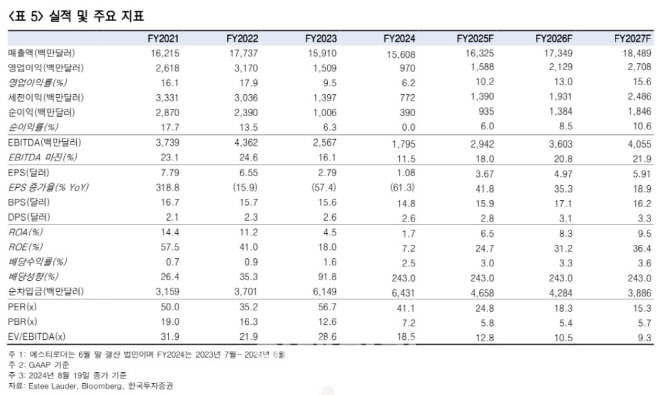

김명주 한국투자증권 연구원은 24일 “에스티로더의 2024년 회계연도 4분기(2024년 4~6월) 매출액은 전년 대비 7.3% 증가한 38억7000만달러, 영업손실은 2억3000만달러를 기록했다”며 “매출은 시장의 기대치에 부합했으나, 영업적자를 기록해 시장 기대치를 하회했다”고 밝혔다.

아시아 지역 매출은 전년 대비 7.5% 감소했으며, 북미 매출도 5.3% 줄어든 것으로 집계됐다. 다만 보수적인 판매 정책을 고수하던 에스티로더가 지난 3월 크리니크를 미국 아마존에 공식 론칭한 덕에, 4분기 북미 온라인 매출은 한자릿수 중반의 매출 증가율을 기록했다.

영업적자가 발생한 주요 원인으로 구조조정 비용과 영업권 상각이 꼽힌다. 이러한 일회성 비용을 제외한 비일반회계기준(Non-GAAP) 주당순이익(EPS)은 전년 대비 814.3% 증가한 0.64달러를 기록해 시장 기대치를 상회한 것으로 집계됐다.

에스티로더는 2025년 회계연도 가이던스(자체 실적 전망치)를 제시했는데, 이는 시장 기대치를 밑돈 수준인 것으로 나타났다. 부진한 가이던스를 제시한 것은 중국의 더딘 경기 회복 영향이 크다는 분석이다. 김 연구원은 “글로벌 경기의 더딘 회복과 에스티로더의 럭셔리 포트폴리오를 고려했을 때 내년에 유럽·중동·아프리카(EMEA) 매출 증가가 중국 부진까지 상쇄하기는 어려울 것”이라고 평가했다.

증권가에선 에스티로더에 대해 보수적으로 접근할 것을 권유했다. 중국 경기 회복 지연으로 내년에 중국 매출과 아시아 리테일(면세) 매출의 빠른 회복을 기대하기 어렵다는 이유에서다. 4분기 기준 에스티로더의 매출 중 아시아 지역이 차지하는 비중은 31.1%로 여전히 높은 상황이다.

무엇보다 회사의 차별화한 전략이 부재한 점이 주가 상승의 발목을 잡고 있다는 평가다. 김 연구원은 “최근 글로벌 경기가 더디게 회복하면서 중저가 화장품에 대한 수요가 높아지고 있고, 이러한 브랜드들의 마케팅은 기존 전통 화장품사와는 확연히 다르다”며 “럭셔리 화장품 비중이 높은 에스티로더는 글로벌 소비자의 트레이딩 다운(Trading down) 현상을 이겨낼 만한 차별화한 전략을 보여주지 못하고 있다”고 분석했다.

![[포토] '금융권 공감의 장' 인사말하는 이병래 회장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600936t.jpg)

![[포토]경북 국립의대 신설 촉구, '참석자들에게 인사하는 한동훈'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600846t.jpg)

![[포토]손태승 전 회장, 영장실질심사 출석](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600794t.jpg)

![[포토]정윤하 등장](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600056t.jpg)

![[포토]내년에 또보자 가을](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600715t.jpg)

![[포토]민주당 민생연석회의 참석하는 이재명 대표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600655t.jpg)

![[포토] '소상공인 힘보탬 프로젝트' 발표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600583t.jpg)

![[포토]정부, 국무회의에서 세번째 `김여사 특검법` 거부권 건의 의결](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600579t.jpg)

![[포토] 이즈나 데뷔](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500181t.jpg)

![[포토]첫 싱글 '라스트 벨'로 돌아온 TWS](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500118t.jpg)

![“270만원 화웨이 신상폰 살 수 있어요?” 中매장 가보니[르포]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112601335h.jpg)