|

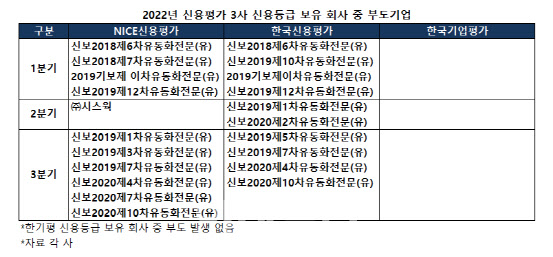

8일 신용평가 3사에 따르면 올해 들어 3분기까지 신용등급 보유 회사 가운데 부도 발생 기업은 시스웍(269620) 1개사로 집계됐다. 시스웍은 2004년에 설립된 코스닥 상장사(2017년 12월 상장)로 클린룸 제어시스템, 냉난방 공조시스템과 환기 제어시스템 제조·판매, 바이오(현장진단기기 제조) 사업을 영위하고 있다.

시스웍은 2018년 이전까지 영업 수익성이 우수한 수준을 유지하고 있었으나, 신규 사업인 코로나19 진단 카트리지 생산 및 판매를 위한 사업 초기비용 발생 등으로 2020년 이후 영업 수익성이 크게 악화됐다. 이러한 상황에서 2021년도 감사보고서에서 외부감사인이 의견 거절을 표명했고, 이후 사채권자의 조기상환 청구에 대해 원리금 미지급이 발생했다.

이에 지난 6월 NICE신용평가는 시스웍의 제7회 신주인수권부사채에 대한 신용등급을 D로 평가했다. 이는 시스웍이 2022년 6월 3일 서울회생법원에 회생절차 개시 및 재산보전처분, 포괄적 금지명령을 신청했기 때문이다.

시스웍을 제외하고 대부분 신용보증기금의 프라이머리 채권담보부증권(P-CBO)에서 부도가 발생했다. 주로 후순위 유동화사채(ABS)에서 원리금이 지급되지 않아 나타났다.

NICE신평 신용등급 보유 회사 중 1분기에는 신보2018제6차유동화전문(유), 신보2018제7차유동화전문(유) 등 4개, 3분기에는 신보2019제1차유동화전문(유), 신보2019제3차유동화전문(유) 등 6개에서 부도가 발생했다. 한신평도 대부분 신보 P-CBO 후순위 ABS에서 부도가 났다.

|

이영규 NICE신평 평가기준실 수석연구원은 “일반 기업으로 봤을 때 올해까지 등급을 부여한 기업 중 부도가 발생한 건은 시스웍 1건이다”며 “과거 대우조선해양 사례를 제외하고는 최근 일반 기업에서 부도 사례는 드물다”고 전했다.

코로나19 팬데믹 이전에는 저금리 기조에 유동성 장세였고 코로나19 확산 이후로는 정부의 채권시장안정펀드 등을 통해 정책적인 지원이 이뤄지면서 부도 기업이 발생하지 않았다고 한다.

다만 인플레이션 압박으로 인한 통화 긴축 정책, 강원도 레고랜드발 사태, 거듭된 금리 인상, 부동산 프로젝트파이낸싱(PF) 자금 경색 등 연쇄적인 충격이 이어지면서 내년에는 재무구조가 취약한 기업들의 디폴트가 가시화될 수 있다고 전망한다.

|

전문가들은 회사채 투자에 있어서 업종별 매수 전략을 짜야 한다고 조언한다. 특히 건설업종은 지양할 필요가 있다고 지적했다.

김은기 연구원은 “최근 레버리지를 크게 일으킨 부동산 PF 관련 이슈들이 나오면서 건설업에 대한 부정적 시각이 팽배하다”며 “건설사를 비롯해 부동산 신탁사들의 경우 부도 우려가 큰 상황”이라고 설명했다.

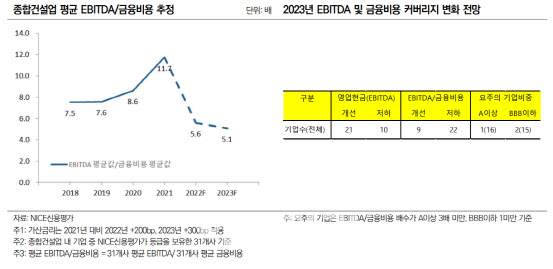

NICE신용평가도 최근 세미나를 통해 내년 건설업 실적이 저하될 것이라 예상하고 신용등급 방향성도 부정적으로 평가했다.

특히 건설업은 금리상승에 따른 영향이 높을 것으로 전망된다. 종합건설업은 공사비 투입 및 회수시점의 차이에 따라 전반적으로 높은 차입부담을 나타내고 있어, 금리상승에 따른 이자비용 부담이 확대되고 있다.

NICE신용평가는 종합건설업 내 주요 31개 기업 평균 상각전영업이익(EBITDA) 대비 금융비용 지표 변화를 추정했으며, 그 수치는 2021년 11.7배에서 2022년 5.6배, 2023년 5.1배로 하락하는 것으로 예상된다.

이영규 연구원은 “우량채를 제외하고 BBB 이하의 등급에서 부도가 날 가능성을 따지기는 쉽지 않다”며 “최근 부동산 관련 이슈가 불거지고 있는 만큼 건설업을 비롯해 업종별로 유동성이 부족한 기업은 신중한 접근이 필요하다”고 진단했다.

![[포토]교육부-보건복지부 장관, 의료개혁 관련 브리핑](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011000886t.jpg)

![[포토]제주항공 참사 합동분향소 10일 운영 종료](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011000832t.jpg)

![[포토]박종준 처장, 특수공무집행방해 혐의로 경찰 출석](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011000511t.jpg)

![[포토] 맘스홀릭베이비페어 전시](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010901108t.jpg)

![[포토]수도권 첫 한파주의보](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010901027t.jpg)

![[포토]'무죄'받고 이동하는 박정훈 전 수사단장](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010900998t.jpg)

![[포토]기자회견 하는 김상욱 의원](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010900987t.jpg)

![[포토]전국정당을 넘어 K-정당으로 향하는 더불어민주당](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010900948t.jpg)

![[포토]발언하는 권영세 위원장](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010900599t.jpg)

![[포토]포즈 취하는 팀테일러메이드](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010800134t.jpg)

![캠핑 떠나는 전현무…든든하게 곁 지키는 'NEW 무카' 정체는[누구차]](https://image.edaily.co.kr/images/vision/files/NP/S/2025/01/PS25011100176h.jpg)

![[포토]홍재경 아나운서,론칭쇼 진행합니다](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2025/01/PS25010800229h.jpg)

![[단독]한덕수 탄핵심판 대진표 완성…에이펙스 VS 양재](https://image.edaily.co.kr/images/vision/files/NP/S/2025/01/PS25011100050b.jpg)

![“하루 만에 휴지조각”…날개 꺾인 양자컴퓨터, 베팅해도 될까[왓츠 유어 ETF]](https://image.edaily.co.kr/images/vision/files/NP/S/2025/01/PS25011100216h.jpg)