|

빚투 시대다. 코로나19 펜데믹(세계적 대유행)으로 떨어졌던 주가가 빠르게 회복되자 개인투자자들이 빚 내서 주식투자에 대거 나서고 있다. 더 늦기 전에 증시에 발을 들이자는 ‘패닉 바잉’(panic buyng)에 가깝다는 분석이다. 지금까지는 유동성의 힘으로 증시가 상승세를 보였지만 코로나19나 거시경제 변수로 증시가 약세로 돌아설 경우 반대매매로 인한 깡통계좌가 속출할 수 있는 만큼 선제적으로 리스크 관리에 나서야 한다는 지적이 나온다.

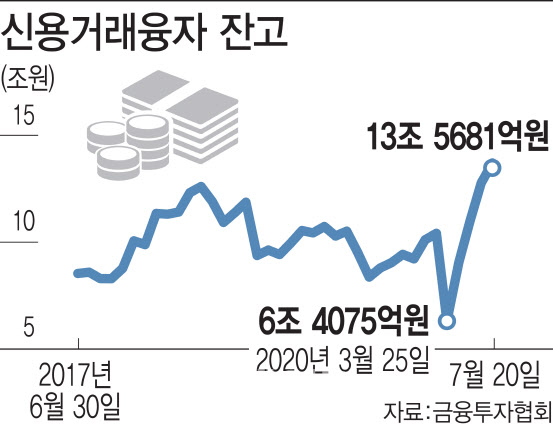

22일 금융투자협회에 따르면 유가증권(코스피) 시장과 코스닥시장 신용거래융자 잔고는 지난 20일 기준 13조5681억원으로 집계됐다. 지난 10일 사상 처음으로 13조원을 넘어선 이후에도 계속 늘어나면서 1969년 제도 도입 이후 최대 기록을 연일 갈아치우고 있다. 그만큼 주가가 더 오를 것이란 기대감이 작용한 것이다.

문제는 증시가 하락세로 돌아섰을 경우다. 주가가 하락해 외상으로 산 주식 가치가 신용거래융자 담보비율 아래로 떨어지면 증권사가 강제로 주식을 내다 파는 반대매매를 당할 수 있기 때문이다. 이렇게 출회된 매물로 주가는 더 하락하고 더 많은 반대매매를 부르는 악순환을 보이게 된다.

이에 따라 증권사들도 상황을 예의주시하며 관리하고 있다. 미래에셋대우 관계자는 “보통은 대형사 기준으로 자기자본의 100%까지 신용융자를 하는데 대형사는 60% 내외에서 유지한다”며 “이 기준에 도달하면 리스크 관리 차원에서 담보대출을 일시 중단 등을 적용한다”고 설명했다.

김자봉 한국금융연구원 선임연구위원도 “동학개미운동의 상당수가 빚투로 추정되는 상황에서 (신용융자 증가는) 바람직하지 않다”며 “외환위기(1998년)와 카드사태(2002년), 금융위기(2008년)를 겪으며 개인부채가 사회문제화됐다는 점을 인지해야 한다”고 지적했다.

반면 아직 위험한 수준은 아니라는 견해도 있다. 황세운 자본시장연구원 연구위원은 “신용융자 비중이 시가총액(1600조) 대비 1%(16조원)에도 미치지 못한 만큼 아직 위험한 수준으로 보기는 어렵다”면서도 “신용거래융자의 경우 위험도가 높은 만큼 보수적인 관점에서 투자에 접근하는 게 필요하다”고 말했다.

![[포토] 휘슬러x구세군 사랑샘 자선냄비 체험관 전달식](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112700766t.jpg)

![[포토] 설경](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112700612t.jpg)

![[포토]박찬대, '군주민수'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112700587t.jpg)

![[포토]발렌타인 글렌버기 스몰배치 16년 출시](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112700578t.jpg)

![[포토] '금융권 공감의 장' 인사말하는 이병래 회장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600936t.jpg)

![[포토]경북 국립의대 신설 촉구, '참석자들에게 인사하는 한동훈'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600846t.jpg)

![[포토]손태승 전 회장, 영장실질심사 출석](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600794t.jpg)

![[포토]정윤하 등장](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600056t.jpg)

![[포토]내년에 또보자 가을](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600715t.jpg)

![[포토]민주당 민생연석회의 참석하는 이재명 대표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600655t.jpg)