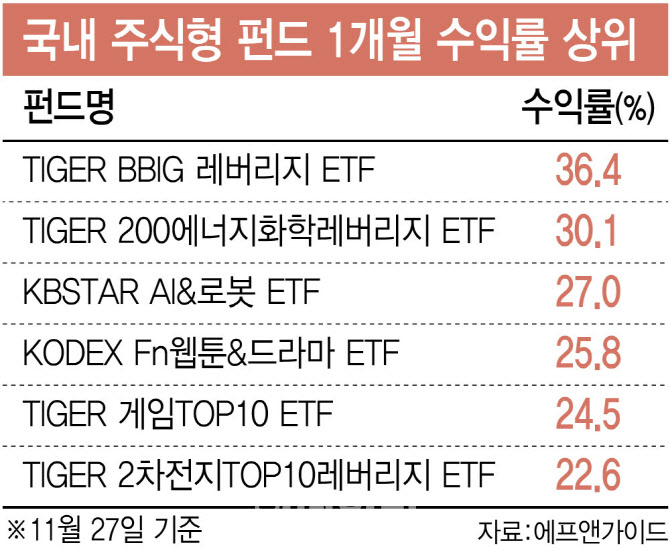

성장주를 담은 상장지수펀드(ETF)가 한 달 새 20~30%대 날아오르면서 국내 주식형 펀드에 훈풍이 불고 있다. 미국 연방준비제도(Fed)의 금리 인상 종료 기대 속 공매도 금지와 개별 모멘텀까지 더하면서다. 다만 매크로(거시경제)에 따라 금리 인하 시점이 늦춰지면 ‘주가 되돌림’이 나타날 수 있다는 우려도 고개를 들고 있다. 증권가도 ‘산타랠리’(연말 주가 상승) 가능성이 크지 않다는 점을 지적하며 실적주 중심의 선별 접근이 필요하다는 의견을 내놓고 있다.

|

공매도 금지에 따른 상승세도 부각됐다. 2차전지 ETF는 상반기 폭등 이후 한동안 조정을 겪었지만, 공매도 금지 이후 반등세가 나타나는 양상이다. 전기차 시장 침체가 여전히 지속되고 있으나, 공매도 금지에 대한 주가 상승 기대감으로 숏커버링(매도한 주식을 되갚기 위한 환매수) 매수세가 유입되며 수익률에 긍정적이라는 평가다.

다만 공매도 금지에 따른 숏커버링 영향력이 점차 약화하면, ‘낙폭과대’보다는 실적 펀더멘털에 따라 움직이는 장세가 나타날 수 있다는 의견도 있다. 김하정 다올투자증권 연구원은 “공매도 금지에 의한 숏커버링 영향력은 12월에는 약화될 전망으로, 공매도 금지 초기에 역사적 밸류에이션이 무의미해지는 경향을 무시해선 안된다”며 “낙폭과대주의 밸류에이션을 기반으로 한 반등은 연내 종료되고, 내년 1월부터는 실적장세가 돌아올 것”이라고 했다.

12월 FOMC가 주요한 변곡점이 될 수 있다는 분석도 나온다. 김용구 삼성증권 연구원은 “시장이 과도하게 금리 인하 기대를 선반영해 12월 산타랠리 현실화 가능성은 지극히 제한적”이라고 했다. 김유미 키움증권 연구원은 “국내 증시는 공매도 금지, 연말 대주주 양도세 등으로 인한 수급 이슈로 대응이 쉽지 않아질 것이고, FOMC 전까지 순환매 장세가 이어질 수 있다”며 “실적 가시성을 확보한 업종 중심의 대응이 유효하다”고 전했다.

![[포토] '소상공인 힘보탬 프로젝트' 발표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600583t.jpg)

![[포토]정부, 국무회의에서 세번째 `김여사 특검법` 거부권 건의 의결](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112600579t.jpg)

![[포토] 이즈나 데뷔](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500181t.jpg)

![[포토]첫 싱글 '라스트 벨'로 돌아온 TWS](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500118t.jpg)

![[포토] 의원들과 인사나누는 이재명 대표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500985t.jpg)

![[포토] 2024 개발협력의 날 기념촬영](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500978t.jpg)

![[포토]안전운임제 확대 촉구](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500923t.jpg)

![[포토]허정무 ‘축구협회는 다시 태어나야’](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500080t.jpg)

![[포토]가을의 절정](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500677t.jpg)

![[포토]스테파니 린, 리서치 헤드, 기업거버넌스포럼](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112500657t.jpg)