원·달러 환율이 1370원도 넘어서면서 슬슬 고점론도 제기되고 있지만, 신뢰도나 유동성 측면에서 그래도 달러 자산에 비중을 둬야 한다는 조언이 나온다.

|

상반기 말 기준 국민연금이 해외 주식과 채권 비중은 34.05%다. 여기에 대체투자도 대부분 해외에서 이뤄졌다는 점을 감안하면 해외 투자비중이 절반에 육박할 것이란 분석이 나온다.

2007년까지 환헷지에 대해 크게 고민하지 않았던 국민연금은 2008년부터 해외 투자 비중을 확대하면서 환헷지 비중을 점차 줄이기 시작했다. 2015년부터는 궁극적으로 환헷지를 하지 않기로 결정, 단계적으로 줄여 완전한 환오픈 전략으로 바꿨다. 그 덕에 올들어 상반기 주식과 채권 약세로 인한 손실을 달러 강세에 따른 환차익이 일부 메워줬다.

앞으로 전망에 있어서도 미국 주식, 채권 뿐 아니라 부동산까지 달러 자산이 유망 투자처로 꼽힌다.

미국 연방준비제도(연준)의 금리인상으로 증시는 급격하게 하락했다. S&P500지수는 작년 12월 29일(현지시간) 4793.06포인트에서 지난 1일(현지시간) 기준 3966.85포인트로 17% 떨어졌다. 이전보다 저렴한 구간에 진입한 것이다.

또한 금리인상 여파로 신용위험이 높아지면서 안전자산인 미 국채 수요가 늘고 있다. 미 국채는 미국 재무부가 발행해 전세계에서 가장 부도 위험이 낮은 자산으로 통한다. 금리 상승기에도 미 장기 국채 입찰에는 응찰이 몰리고 있다.

트레저리다이렉트를 보면 지난달 15일(현지시간) 미 국채 10년물 입찰에서 응찰률은 2.53배로 집계됐다. 작년 3월 10일(현지시간) 당시 2.38배보다 높아진 수준이다. 응찰률이 높다는 것은 기관투자가들이 국채를 사려고 경쟁적으로 입찰에 참여했다는 뜻이다.

부동산시장에서도 미국에 대한 선호도가 높다. 미국 국토면적은 러시아, 캐나다에 이어 전세계 3위다. 또한 주요 대도시가 많아서 중국, 유럽 등보다 부동산 선택의 폭이 넓다는 장점이 있다.

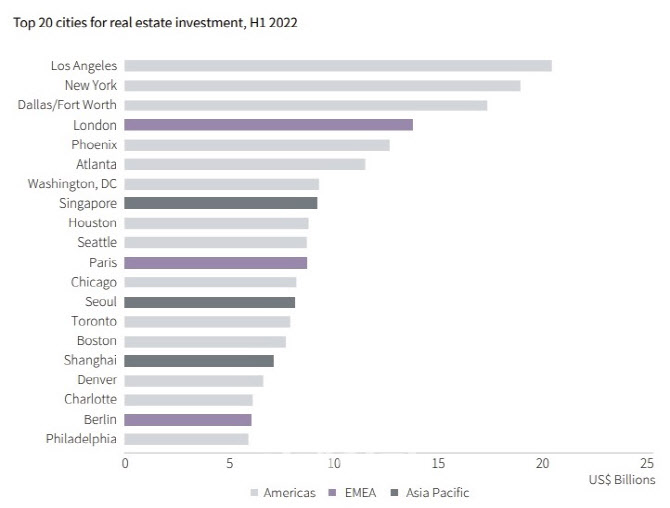

글로벌 부동산 서비스회사 존스랑라살(JLL)에 따르면 올 상반기 전세계 부동산 투자규모 상위 20위권 도시 중 13개(65%)가 미국 도시들이다. 미국, 캐나다, 영국, 프랑스, 독일 등 선진국 주요 도시들을 다 포함해서 조사한 결과다.

|

금융투자업계 관계자는 “투자할 때는 특정 통화의 변동성보다 해당 통화로 표시된 자산이 얼마나 오를지가 더 중요하다”며 “미국은 전세계 경제를 주도하는데다 주식 종목이든 부동산이든 투자 선택의 폭이 넓기 때문에 자연스레 미국 자산의 비중이 늘어나게 된다”고 말했다.

이어 “2008년 금융위기 이후 국내 기관들이 미국 대도시 우량 부동산을 인수했던 경험이 있다”며 “이번 금리인상기에도 미국 등 선진국 우량 자산을 저가로 사들이면 좋은 투자 수익을 얻을 수 있을 것”이라고 덧붙였다.

문제는 환율이 언제까지 오를 것이냐다. 국제금융센터가 지난달 29일 발표한 해외 투자은행(IB)들의 환율전망 평균치를 보면 12개월 후 달러·엔 전망치는 127.67엔, 유로·달러 전망치는 1.0611달러다. 발표일 기준 전주말 달러·엔 환율(137.64엔)과 유로·달러 환율(0.9966달러)과 비교하면 12개월 후 달러 가치가 다소 하락할 것으로 보는 시각이 우세하다는 뜻이다.

이같은 전망에서라면 환헷지 없이 투자시 자산가치 변동 뿐만 아니라 환율변동 위험에 노출된다. 즉 해당 자산의 가치에 대한 철저한 분석과 함께 환헷지도 어느정도 염두에 둬야 한다는 조언이다.

![[포토]교육부-보건복지부 장관, 의료개혁 관련 브리핑](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011000886t.jpg)

![[포토]제주항공 참사 합동분향소 10일 운영 종료](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011000832t.jpg)

![[포토]박종준 처장, 특수공무집행방해 혐의로 경찰 출석](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25011000511t.jpg)

![[포토] 맘스홀릭베이비페어 전시](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010901108t.jpg)

![[포토]수도권 첫 한파주의보](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010901027t.jpg)

![[포토]'무죄'받고 이동하는 박정훈 전 수사단장](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010900998t.jpg)

![[포토]기자회견 하는 김상욱 의원](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010900987t.jpg)

![[포토]전국정당을 넘어 K-정당으로 향하는 더불어민주당](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010900948t.jpg)

![[포토]발언하는 권영세 위원장](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010900599t.jpg)

![[포토]포즈 취하는 팀테일러메이드](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010800134t.jpg)

![[포토]홍재경 아나운서,론칭쇼 진행합니다](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2025/01/PS25010800229h.jpg)