|

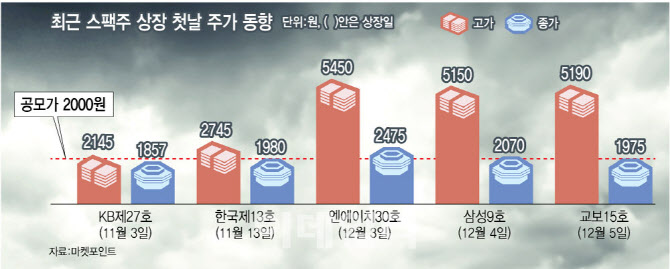

5일 마켓포인트에 따르면 이날 코스닥 시장에 입성한 교보15호스팩(465320)은 장중 공모가(2000원) 대비 159.5% 상승한 5190원까지 올랐다. 마감가는 공모가 대비 1.25% 하락한 1975원으로 집계됐다.

전날 상장한 삼성스팩9호(468510)도 장중에 공모가(2000원) 대비 157.5% 상승한 5150원까지 급등했다. 종가는 공모가 대비 3.5% 상승한 2070원을 기록했다.

이달 3일 상장한 엔에이치스팩30호(466910)는 공모가(2000원) 대비 23.75% 오른 2475원에 장을 마친 가운데, 장중에는 172.5% 오른 5450원까지 치솟기도 했다.

이달 들어 상장한 3개의 스팩주 모두 공모가 대비 2배 이상인 ‘따블’을 터치한 것은 지난달 상장한 종목과 비교하면 다른 흐름이다. 지난달 13일에 상장한 한국제13호스팩(464440)은 상장 첫날 공모가(2000원) 대비 1% 내린 1980원에 거래를 마쳤으며, 장중에는 37.25% 상승하는 데 그쳤다.

이달 들어 스팩주가 다시 주목받기 시작한 건 국내 증시가 단기 과열 우려에 숨고르기 장세를 시현하며 주도주가 부재하자 반대급부로 스팩주에 관심이 쏠렸기 때문으로 보인다. 지난달 미국 물가지수 둔화에 코스피는 11.3%, 코스닥은 13% 상승했지만, 이달 들어서는 박스권 흐름을 이어가면서 개별 종목장세가 나타나고 있다. 최유준 신한투자증권 연구원은 “국내 주식시장은 3개월 조정 국면을 지난 11월 반등에 성공했지만 올해 고점까지 6%가량 남겨두고 지수 흐름은 둔화했다”며 “미국의 긴축 중단 기대에 주가 반등이 빨랐던 탓도 있지만 펀더멘털 확인 심리가 강하고 수급 상황은 이미 연말 분위기를 반영하기 때문”이라고 분석했다.

이밖에 스팩주는 일반 상장 종목 대비 낮은 수준에서 공모가가 형성돼 상대적으로 접근성이 높다는 점도 매수를 이끄는 요인이다.

스팩주 급등이 발목 잡는다?…“추격매수 주의해야”

다만 증권가에서는 스팩주의 주가 변동성이 커지면서 주의가 필요하다는 지적이 나온다. 스팩주는 비상장기업의 인수·합병(M&A)을 목적으로 하는 페이퍼컴퍼니로, 상장 주관사가 신주를 발행해 공모자금을 모은 뒤 3년 내 비상장기업을 M&A 해야 한다. 스팩주의 가격이 급등할 경우 합병 과정에서 피합병 회사의 지분가치가 축소돼 합병 성사 확률이 낮아진다. 이에 따라 주가가 단기 급등한 뒤 다시 되돌림 흐름을 보이는 경향을 보인다. 김대종 세종대 경영학과 교수는 “스팩주의 가격이 오르면 피합병 기업이 합병비율 산정에서 손해를 보기 때문에 주가가 안정돼야 합병이 이뤄질 가능성이 높다”고 말했다.

투자자들이 스팩주를 매수할 때 발기인과 증권사 등의 운용 역량을 따져야 한다는 조언도 나온다. 과거 스팩 합병을 성사한 경험이 많은 발기인과 증권사일수록 합병에 성공할 여력이 커지기 때문이다. 김 교수는 “스팩주는 운용하는 주체가 누군지가 가장 중요하다”며 “기업을 합병하려는 계획이 어떤지도 살펴봐야 한다”고 강조했다.

![[포토]이데일리 퓨처스포럼 송년회 무대](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801622t.jpg)

![[포토]용산국제업무지구 개발계획 공동협약식에서 협약서 서명](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801123t.jpg)

![[포토]이틀 연속 폭설에 눈 쌓인 북한산](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801096t.jpg)

![[포토]서울리빙디자인페어 in 마곡](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800810t.jpg)

![[포토] 서울역 환승센터](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800768t.jpg)

![[포토] 미국 캘리포니아 '석류' 첫 출시](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800646t.jpg)

![[포토]'돈이 보이는 창' 찾은 함영진 우리은행 부동산리서치랩장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801076t.jpg)

![[포토]통화정책방향 기자간담회, '물 마시는 이창용 한은 총재'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800833t.jpg)

![[포토] '질퍽거리는 눈 피해서'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800590t.jpg)

![[포토]이재명, 한국거래소 찾아 국내 주식시장 활성화 논의](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800462t.jpg)

!["또 눈 온다"…영하 추위에 꽁꽁 언 도로, 출근길 '빨간불'[오늘날씨]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112900038b.jpg)

![[단독]SNS 성범죄 증거 삭제 막는다…'불법 영상물 보전명령 도입'](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112900101h.jpg)