[이데일리 김응태 기자] 메리츠증권은 19일

LG이노텍(011070)에 대해 폭스콘 정저우 공장 생산 정상화 지연과 원화 강세로 올해 4분기 실적이 컨센서스 대비 하회하지만, 내년에는 아이폰15 폴디드줌 카메라모듈 공급 및 중국 스마트폰 시장 회복에 따른 수혜가 기대된다고 전망했다. 이에 투자의견 ‘매수’, 목표주가는 47만원을 유지했다. 상승여력은 67.6%이며, 전거래일 종가는 28만500원이다.

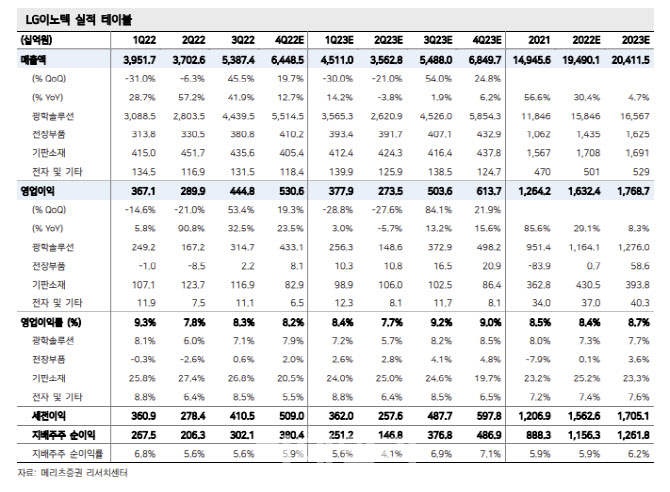

양승수 메리츠증권 연구원은 “LG이노텍의 올해 4분기 매출액은 6조4000억원, 영업이익은 5306억원으로 컨세서스를 각각 8.5%, 8.9% 하회할 전망”이라고 진단했다.

4분기 실적이 예상치를 밑돌 것으로 전망되는 건 폭스콘 정저우 공장의 아이폰14 생산 차질 영향이 크다는 분석이다. 또 환율적으로 원화 강세 영향을 받는 데다, 디스플레이 업황 부진으로 기판사업부의 실적 부진이 예상된다고 판단했다.

다만 내년에는 추가적인 성장이 가능하다고 봤다. 아이폰15의 폴디드줌 카메라모듈 단독 공급에 따른 평균판매가격(ASP) 상승이 예상되기 때문이다. 올해와 달리 액추에이터 일부 내재화에 따른 의미 있는 수익성 개선이 가능하다고 짚었다.

애플의 확장현실(XR) 기기는 새로운 디바이스의 출시 자체에 의의가 있다고 평가했다. 기술적인 성과만 가시화된다면 국내에서 유일하게 부품을 공급하는 LG이노텍의 멀티플을 상향시킬 수 있는 요인이 될 것으로 전망했다.

아울러 중국 소비 회복에 의한 스마트폰 시장 정상화도 호재 요인으로 꼽았다. 중국 내 프리미엄 스마트폰에 대한 선호도 상승과 프리미엄 시장 내 애플의 독보적인 입지가 만들어낸 구조적인 변화로 10월 판매량 기준 중국 내 애플의 점유율은 25%까지 상승했다. 양 연구원은 “프리미엄 스마트폰에 대한 지속적인 선호도 상승을 고려했을 때, 중국 스마트폰 시장의 회복은 애플의 점유율 상승으로 이어질 개연성이 높다”고 설명했다.

투자 심리가 얼어붙었지만 프로 모델에 대기 수요가 견조한 만큼 내년 1분기 가파른 투자 심리 회복세가 나타날 것으로 점쳤다. 양 연구원은 “12개월 선행 주가자산비율(PBR) 1.2배에 거래되고 있는 현 주가는 하방은 제한되어 있는 반면 업사이드는 열려있다고 판단한다”고 밝혔다.

![[포토]김세은 아나운서,따스한 햇살 받으며](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111600281t.jpg)

![[포토] 평창고랭지 김장축제](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111501303t.jpg)

![[포토] 종로학원, 대입 합격점수 예측 설명회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111501114t.jpg)

![[포토]이재명 민주당 대표 '징역 1년에 집행유예 2년'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111501110t.jpg)

![[포토]'구속VS무죄' 이재명 공판 앞두고 쪼개진 서초동](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111500881t.jpg)

![[포토] 개인정보보호위원회 기자설명회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111500752t.jpg)

![[포토]고생했어~](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401524t.jpg)

![[포토] 걷고 싶은 거리](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401206t.jpg)

![[포토] 광복 80주년 기념사업 시민위원회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401169t.jpg)

![[포토]김세은 아나운서,진행은 매끄럽게](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24111600282h.jpg)

![[이車어때]"8800만원짜리 드림카"…벤츠 AMG A 45 S 4MATIC+](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24111600211h.jpg)

![예금자보호한도 24년만에 오른다고?[오늘의 머니 팁]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24111600304h.jpg)