|

한국은행이 기준금리를 전격 인하하면서 연 1%대인 은행권 예금금리가 더 떨어질 전망이다. 실제 은행들도 예금·대출금리 인하 시기를 저울질하는 상황이다. 특히 한은이 연내 기준금리를 추가 인하할 가능성이 커 김씨처럼 은퇴를 앞둔 직장인이나 은퇴자들의 고민이 깊어지고 있다. 금리가 떨어지면서 돈을 굴려도 좀처럼 수익을 내기 어렵기 때문이다. 가만히 있자니 노후에 쪼들리며 살까 걱정이 앞서지만, 자칫 위험을 감수했다가 그나마 모아놓은 자산을 날릴 수도 있어 발만 동동 구르고 있다.

기준금리 인하 은퇴자에 직격탄

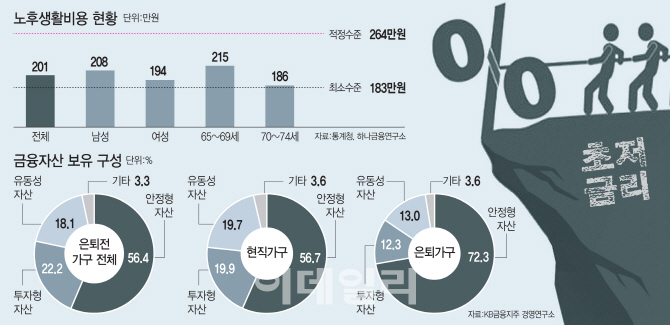

KB금융지주 경영연구소가 발표한 ‘2018년 골든라이프 보고서’에 따르면 국내 가구의 총 자산 9884조원 가운데 공·사적 연금을 포함한 노후대비 금융자산은 약 2692조원으로 추정된다. 은퇴 전 가구가 보유한 금융자산은 평균 8920만원으로, 예·적금이나 개인연금 같은 안정형 금융상품을 보유한 경우가 56.4%로 가장 비중이 크다. 또 주식이나 펀드 같은 투자형 금융상품은 22.2%, 요구불 예금을 비롯한 유동성 금융상품이 18.1% 수준으로 집계됐다.

기준금리가 내려가면 예·적금이나 요구불 예금을 비롯한 금융 상품의 이자수익이 감소할 수밖에 없다. 시중은행은 이달 내 기준금리 인하를 반영해 1년 만기 정기예금 기본금리를 평균 1.5% 안팎으로 낮출 계획이다. 소비자 물가 상승률을 고려하면 사실상 원금을 까먹는 수준이다.

가뜩이나 은퇴 이후 적정생활비를 제대로 준비하지 못한 가계가 많은 편인데 이들의 마음이 급해질 수밖에 없는 구조다. 은퇴 가계의 적정 생활비는 월 264만원 정도로 추산되는데 국민연금 수급자의 현재 노후생활 비용은 월평균 201만원에 불과하다.

노후 준비가 부족한 국내에서는 은퇴 이후 창업이나 재취업을 하는 경우가 많다. 실제 국내에서 국민연금 수급자의 퇴직 후 소득활동 참가율은 42.3%나 된다. 퇴직 이후 여가 외에 아무런 소득 활동을 하지 않는 완전한 은퇴가 아닌 제2의 경력을 유지하는 가구가 많다는 뜻이다.

특히 최근 퇴직 가구가 가장 많이 뛰어드는 곳이 자영업이다. 하지만, 경기둔화와 경쟁격화 탓에 성공확률은 떨어지는 편이다.

은퇴가구 비중이 높은 숙박·음식점의 5년 생존율은 17.9%, 도·소매업은 24.2%에 불과한 것으로 나타났다.

위기 대비용 현금성 자산 중요‥채권이나 ELS가 효자 노릇

또 다른 방법은 금융 자산의 수익률을 높이는 것이다. 특히 여윳돈이 3억~5억원 사이인 예비 은퇴자라면 적극적인 발품이 필요한 시기라는 게 전문가들의 조언이다.

최재산 신한은행 미래설계센터 팀장은 “저금리 시대라고 하면 예금보다는 수익률이 높은 주식이나 부동산 쪽으로 연결고리를 많이 찾는다”면서도 “다만 금리가 낮다는 것은 경기가 좋지 않다는 의미이기도 한 만큼 이럴 때 공격적으로 투자하는 것은 위험하다”고 했다. 이어 “예금이나 펀드, 주식 어느 한 쪽의 비중을 높이기보다 골고루 위험을 분산하면서 수익을 높일 포트폴리오 배분이 중요한 시기”라며 “주가연계증권(ELS)을 활용하는 편이 도움된다”고 덧붙였다.

직장이라면 누구나 가입한 퇴직연금의 포트폴리오 조정도 필요하다. 안은영 신한PWM판교센터 부센터장(PB팀장)은 “퇴직연금 내 은퇴자산을 넣어둔 분은 그 안에서 수익을 높일 수 있는 저축은행 상품, 파생상품, 채권상품 등으로 리모델링이 필요하다”며 “운영 내역을 잘 모른다면 전문가와 논의하는 것부터 시작”이라고 설명했다.

부동산 자산의 경우 최근 2~3년간 가격이 많이 오른 실물보다는 부동산 연계 금융상품이 안정적이란 평가다.

최 팀장은 “서울에서 집값이 상대적으로 저렴한 금천구나 노원구에서조차 2억~3억원대 소형 아파트를 찾기 어렵다”면서 “은퇴를 앞둔 분들이 같은 돈으로 부동산 임대수익을 노릴지, 아니면 부동산 연계 금융상품으로 이자를 받을지 고민을 많이 하는데 최근에는 후자를 권하는 쪽”이라고 설명했다.

![[포토] 평창송어 얼음낚시](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010301047t.jpg)

![[포토]윤 대통령 체포 실패하고 이동하는 공수처](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010300843t.jpg)

![[포토] 서울광장 스케이트장](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010300711t.jpg)

![[포토]윤석열 대통령 지지자 시위](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010300591t.jpg)

![[포토]공수처 도착한 오동운 공수처장](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010300320t.jpg)

![[포토]공수처와 경찰, 윤 대통령 관저 정문 통과](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010300246t.jpg)

![[포토]윤 대통령 지지자 강제 해산하는 경찰](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010201153t.jpg)

![[포토]윤 대통령 지지자들에게 인사하는 윤상현-김민전](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010201052t.jpg)

![[포토]2025년 한국 증시 ‘상저하고’…코스피 2398 ‘약보합’ 마감](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010200974t.jpg)

![[포토] 서울시청 합동분향소](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010200781t.jpg)

![[포토] 메디힐 골프단 '최정상급 수준의 계약으로 최강 골프단 등극'](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2025/01/PS25010300073h.jpg)