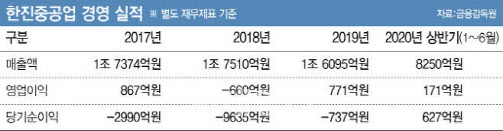

한진중공업은 지난 22일 지분매각 관련 동부건설 컨소시엄이 우선협상 대상자로, SM상선 컨소시엄을 예비협상대상자로 각각 선정했다. 매각 대상은 한진중공업 최대 주주인 산업은행이 보유한 지분 전량(16.14%)과 한국과 필리핀 채권은행 7곳이 보유한 지분을 포함한 83.45%다.

한진중공업 측은 “최대주주인 산업은행과 국내 채권금융기관으로 이뤄진 주주협의회가 결정했다”며 “향후 지분매각 관련 구체적인 내용이 확정될 경우 재공시할 예정”이라고 밝혔다.

|

한국토지신탁은 자회사인 동부건설과 한진중공업의 시너지 효과를 기대하는 것으로 알려졌다. 실제로 한진중공업은 전체 매출 중 토목·건축·플랜트 등 건설업 매출이 차지하는 비중은 약 50%에 이른다. 특히 한진중공업의 부산 영도조선소는 부산시의 북항 재개발 계획과 연계해 향후 가치 상승 기대감이 크다. 조선소 부지를 상업 지역으로 재개발하면 큰 개발 이익을 얻을 수 있다는 관측이 나오는 것도 이 때문이다.

|

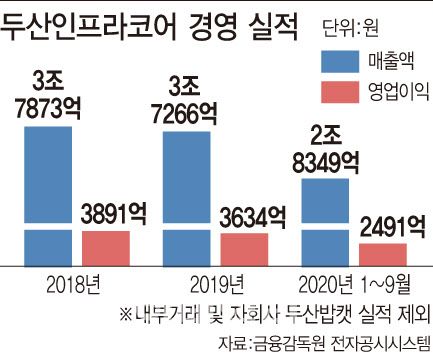

두산중공업 측은 “두산인프라코어에서 진행 중인 두산인프라코어차이나(DICC) 소송 관련 우발채무 대법원 소송(매매대금 등 지급청구)과 관련해 원칙적으로 두산인프라코어가 자금을 조달하는 방안을 최우선으로 한다”며 “매수인이 분담하는 금액은 매도인이 부담하고 구체적인 조건, 방안, 절차 등은 매수인과 합의해 주식매매계약에서 정할 예정”이라고 덧붙였다.

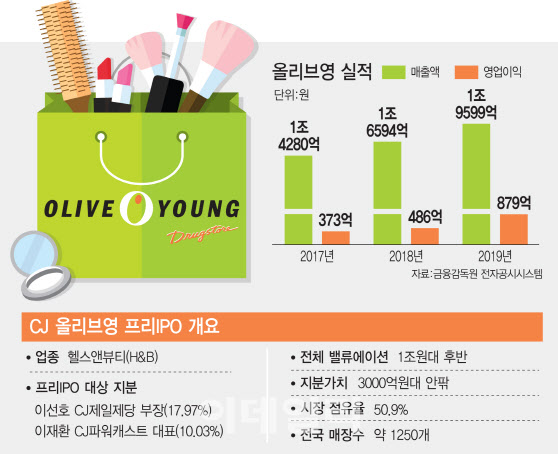

같은 날인 23일 오후에는 2022년 기업공개(IPO)를 예고한 CJ올리브영의 프리IPO(상장 전 지분투자) 본입찰에서 경영참여형 사모펀드(PEF) 운용사인 글랜우드 프라이빗에쿼티(PE)가 선정됐다.

|

글랜우드PE는 CJ올리브영이 보유한 전국 단위 유통망에 잠재력을 느낀 것으로 알려졌다. 실제로 CJ올리브영은 H&B 스토어 업계에서 올해 상반기 시장 점유율 50.9%를 차지하고 있는 1위 브랜드다.

전국 매장 수 약 1250개를 바탕으로 한 오프라인 체인도 장점으로 꼽힌다. 견조한 인프라를 바탕으로 새로운 사업 전개에 나설 경우 IPO때 시장의 관심을 이끌어낼 수 있다.

한 PEF업계 관계자는 “최근 남성 화장 인구가 늘고 화장을 시작하는 나이도 점차 어려지면서 H&B 시장 저변이 확대할 것으로 보고 있다”며 “지역별 매장을 오프라인 판매뿐 아니라 온라인 구입 제품 환불이나 제품 테스트 등 온오프라인을 잇는 플랫폼으로 활용할 수 있다”고 말했다.

크리스마스를 앞두고 총액 1조5000억원을 훌쩍 웃도는 빅딜을 속속 마무리하면서 내년에도 열기가 이어질 것이라는 전망이 나온다. 한 업계 관계자는 “아직 시장에서 M&A를 진행 중인 딜들이 적지 않다”며 “시장 분위기가 코로나19 영향에서 벗어나는 흐름을 볼 때 인수전 열기가 이어질 것이다”고 말했다.

![[포토]비상계엄 해제 후 한자리에 모인 한덕수 총리와 국무위원들](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120401092t.jpg)

![[포토]최상목 경제부총리, '어두운 표정'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400960t.jpg)

![[포토]청사들어서는 한덕수 총리](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400786t.jpg)

![[포토] 대통령실 입구의 취재진](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400817t.jpg)

![[포토]'긴급 의원총회 참석하는 추경호 원내대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400571t.jpg)

![[포토]'긴박했던 흔적들'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400485t.jpg)

![[포토]조국, '국가 비상사태 만든 이는 尹...탄핵해야'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400366t.jpg)

![[포토]尹, '비상 계엄 해제할 것'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400277t.jpg)

![[포토]코스피-코스닥 동반 상승 마감](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120300908t.jpg)

![[포토]따스한 온기를 퍼지는 행복촌](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120300829t.jpg)