| | [이데일리 이미나 기자] |

|

[이데일리 정두리 기자] 금리 하락에 대한 기대감 속에서도 시중은행의 주택담보대출 금리가 좀처럼 내려갈 기미가 보이지 않고 있다. 미국 기준금리 인하 시점이 불투명해지면서 시장금리가 상승한데다 정부의 가계대출 옥죄기가 영향을 미친 탓이다. 올 연말까지도 고금리 기조가 이어질 것으로 보여 차주의 이자 부담은 이어질 전망이다.

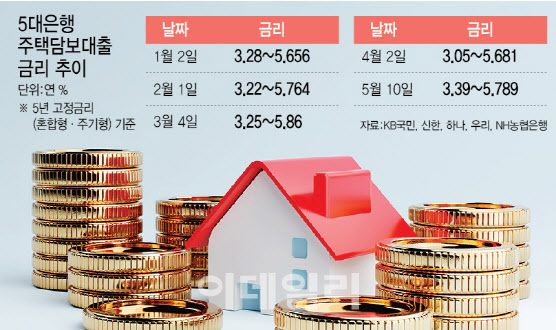

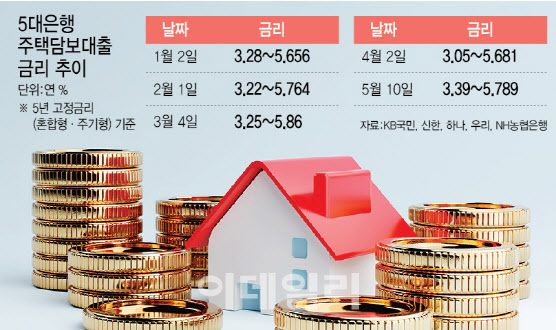

13일 금융권에 따르면 지난 10일 기준 KB국민, 신한, 하나, 우리, NH농협 등 5대 은행의 주기형, 혼합형 등 고정금리형 주담대 금리는 연 3.39∼5.789%로 나타났다.

지난달 초(4월 2일 기준 연 3.05~5.681%)만 하더라도 금리 하단이 3%대 초반이었으나 이후 금리 상·하단이 모두 오르는 추세다. 지난 2일(연 3.48~5.889%)에는 금리 하단이 3% 중반대에 근접하기도 했다. 이는 미국이 기준금리 인하 시점을 계속 미루면서 주담대 금리 상승을 부채질하고 있기 때문이다. 고정금리형 주담대 금리의 산정 기준이 되는 은행채 금리는 여전히 높은 수준이다. 금융투자협회 채권정보센터에 따르면 10일 은행채 5년물(무보증·AAA) 금리는 연 3.813%로 지난달 1일(3.737%)보다 0.076%포인트 상승했다. 지난달 중순부터 이달 초까지는 연 3.9%대를 유지하기도 했다.

정부의 가계대출 억제 방침 속 은행권의 가계대출 관리 필요성이 커지고 있는 점도 금리가 오르는 요인으로 꼽힌다. 앞서 은행은 지난 1월 가계부채 현황 점검회의에서 올해 가계대출 증가율을 1.5~2% 수준으로 관리하겠다고 금융당국에 보고한 바 있다. 지난달 금융당국이 은행권의 자체 고정금리 주담대 목표 비율을 30%로 주문하면서 은행이 주기형 주담대 취급을 확대한 영향도 있다. 한 시중은행 관계자는 “혼합형 대신 주기형을 늘리려면 기존 금리 체계 조정이 불가피하다”고 설명했다.

실제 농협은행은 지난달 금리변동 주기가 5년인 주기형 주담대 상품을 출시하고 주력 상품으로 내세웠다. 대신 기존 혼합형(5년 고정금리 후 변동금리) 상품은 금리를 대폭 올렸다. 농협은행의 주담대 혼합형 금리는 지난달 초 연 3.05~4.95%이었으나 이날 기준 연 3.63~5.53%까지 올랐다.

한편 주담대 금리 상승세 속에서도 가계대출은 또다시 늘어났다. 금융당국이 이날 발표한 ‘2024년 4월 중 가계대출 동향(잠정)’ 자료를 보면 지난달 전 금융권 가계대출은 전달 대비 4조 1000억원 증가했다. 2월 1조 9000억원, 3월 4조 9000억원 줄어들며 두 달 연속 감소세였지만 주담대가 증가세를 이끌며 석달 만에 증가로 전환했다. 금융위는 “기업공개(IPO) 청약으로 신용대출 등이 일시적으로 늘었다”며 “디딤돌·버팀목 대출과 은행권 자체 주택담보대출도 늘어난 만큼 가계대출을 안정적으로 관리할 수 있도록 노력하겠다”고 설명했다.

이와 관련해 시중은행 관계자는 “당국이 가계대출 관리 기조를 지속하겠다는 의지를 피력한 만큼 은행은 이에 보조를 맞출 수밖에 없다”며 “가계대출 수요를 억누르기 위해 당분간 대출 금리를 내리기는 어려울 것이다”고 말했다.

![[포토]짙은 안개에 갇힌 도심](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120100227t.jpg)

![[포토] 원·달러 환율 오를까?](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900849t.jpg)

![[포토] 폭설 피해](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900576t.jpg)

![[포토] 주식시장 활성화 테스크포스-경제계 간담회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900547t.jpg)

![[포토]최재해, '정치적 탄핵 매우 유감...자진 사퇴 생각 없다'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900431t.jpg)

![[포토]'모두발언하는 이재명 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900370t.jpg)

![[포토]이데일리 퓨처스포럼 송년회 무대](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801622t.jpg)

!["양육은 예스, 결혼은 노" 정우성 사는 강남 고급빌라는[누구집]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24120100093h.jpg)

![`백투더 1998` 콩라면 26년만에 돌아온 까닭은 [먹어보고서]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24120100051h.jpg)