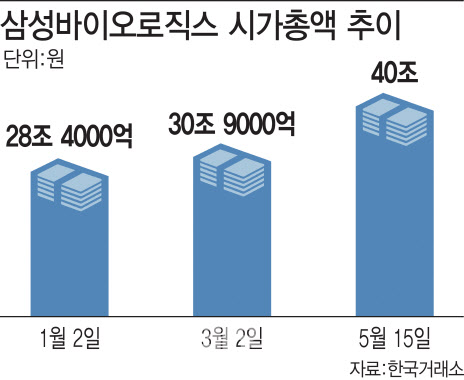

17일 한국거래소에 따르면 지난 15일 기준 삼성바이오로직스의 시총은 40조298억원으로 연초(1월 2일) 대비 41.19%(11조6881억원) 증가했다. 지난해 5월 15일(20조5112억원) 보다는 무려 2배 가까이 늘어난 것이다. 시총 순위도 지난해 같은 기간 10위에서 올 연초 5위로 올라선 뒤 설 연휴 전인 1월 23일 4위를 차지했다. 이후 4위 자리를 지켜오다 지난달 10일 삼성전자우(005935)를 4위로 밀어낸 뒤 줄곧 3위 자리를 지키고 있다. 현재 4위인 네이버와는 시총 규모가 5조원 넘게 차이난다.

증권가에서는 삼성바이오로직스에 대해 지난해 하반기부터 실적 개선세를 나타내고 올해는 본격적인 이익 성장이 전망된다고 점쳐왔다. 특히 코로나19 팬데믹(글로벌 대유행)에도 시밀러 제품 공급에 차질 없이 대비한 것이 주가 및 시총 상승의 주된 요인으로 꼽힌다는 분석이다.

실제로 주가도 3월 말 코로나19 사태로 폭락장을 겪은 후 파죽지세로 치솟고 있다. 마켓포인트에 따르면 이 업체 주가는 지난 13일 장중 한때 61만9000원까지 찍으며 연중(52주) 최고점을 갈아치웠다.

최석원 이베스트투자증권 연구원은 “3월 한달 간은 코로나19 진단키트 및 치료제 개발 업체들의 주가 상승으로 바이오 섹터 지수가 상승했지만, 4월에는 삼성바이오로직스를 비롯한 시총 규모가 큰 시밀러 업체들의 주가 상승 영향에 관련 지수가 올랐다”고 말했다.

그는 “삼성바이오로직스는 총 3개 공장을 가지고 있는데, 1,2공장은 최대로 돌리고 있으며 3공장 가동 여부에 따라 매출과 영업이익이 올라간다”며 “코로나19 치료제를 직접 개발하고 있지 않지만 최근 위탁 생산 건이나 시밀러 관련 수주 얘기가 나오고 있어서, 펀더멘털 측면에서도 확실히 달라진 모습을 보여주고 있다”고 강조했다.

|

이어 “최근 미국의 비어 바이오테크놀로지(Vir Biotechnology)와 체결한 4400억원 수준의 코로나19 치료 후보물질 위탁생산 확정의향서(Binding LOI)로 인해 이 회사는 3공장 목표 수주인 60%를 조기에 달성했다”면서 “향후 영업이익은 의약품개발제조(CDO), 임상시험수탁기관(CRO) 등의 인건비 및 기타비용에 대한 통제가 가능하면 매출의 30% 수준을 지속할 수 있을 것”이라고 내다봤다.

바이오시밀러 분야의 성장도 전망된다. 수주 목표 달성에 따른 새 공장 증설 여부도 관심사다.

신 연구원은 “자회사 삼성바이오에피스의 유방암 치료제 ‘허셉틴’ 시밀러 제품 ‘온트루잔트’는 지난달 미국시장에 진출했으며, 판매는 글로벌 제약사 머크가 담당한다”며 “회사는 글로벌 생산 수요를 검토해 4공장에 대한 증설 규모와 시기를 정할 것으로 알려져있다”고 설명했다.

![[포토]스케이트 타는 시민들로 북적](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200317t.jpg)

![[포토]기름값 10주째 올라…전국 휘발유 평균 1652.2원](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200258t.jpg)

![[포토]크리스마스 분위기](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200248t.jpg)

![[포토]'서울광장 스케이트장 좋아요'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000768t.jpg)

![[포토] 나인퍼레이드 캠페인](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000496t.jpg)

![[포토]더불어민주당 최고위원회의 개최](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000232t.jpg)

![[포토]영화 속 배경에서 찰칵](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121901369t.jpg)

![[포토] 아수라장된 기자회견장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121901115t.jpg)

![[포토]다양한 식음료가 한 자리에, '컬리 푸드페스타 2024'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121900958t.jpg)

![[포토]안소현-김성태 본부장,취약계증 후원금 전달식 진행](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24121400036h.jpg)