|

20일 금융위원회에 따르면 금융위는 이르면 6월까지 자사주 제도에 대한 개선 방안을 공개할 예정이다. 금융위 관계자는 통화에서 “2분기에 전문가 등이 참석하는 세미나를 열어 복수의 자사주 제도개선안을 공개하고 관계부처·기관 및 다양한 이해관계자의 의견수렴을 할 것”이라며 “최종안 확정은 아니더라도 어느 방향으로 갈지 상반기에 나오게 될 것”이라고 말했다.

금융위 정책 자문기구인 금융발전심의회는 ‘자사주 소각 의무화’를 제안한 상태다. 안동현 금융발전심의회 위원장(서울대 경제학부 교수)은 통화에서 “자사주 매입 후 일정 기간 내에 소각 의무화, 인적분할 시 자사주에 대한 신주 배정 금지가 당연히 필요하다”며 “소각 의무화를 시행 중인 글로벌 스탠다드에 맞춰 주주 친화적인 정책을 강화할 때”라고 말했다. 이렇게 하려면 상법(341조 등)이나 자본시장법(165조)을 개정해야 한다.

기업이 자사주를 매입해 소각하면 유통·발행 주식이 줄어 주당순이익(EPS), 자기자본이익률(ROE)이 개선된다. 미국 등 해외에서는 기업의 자사주 매입 대부분이 소각으로 연결된다. 반면 국내에서는 소각에 나선 기업이 2.3%(자본시장연구원 집계)에 불과했다. 오히려 소각 없이 기업의 부당한 지배력 강화에 악용되거나 매물로 나와 주주 가치를 훼손하는 경우가 빈번했다.

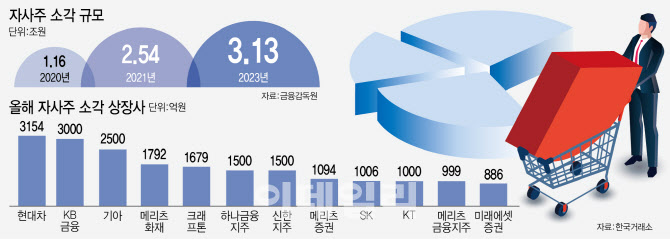

금융위가 자사주 제도안 마련에 나선 것은 이같은 ‘동학개미’ 개인주주들의 불만을 해소하면서, 거세진 주주행동주의 흐름을 반영하려는 취지다. 적극적인 주주행동 여파로 상장사들의 자사주 소각은 최근 들어 급증했다. 국내 상장사들의 자사주 소각 규모는 2021년 2조5408억원에서 지난해 3조1356억원으로 증가했다. 올해도 현대차(005380), KB금융(105560), 기아(000270), 메리츠화재(000060), 크래프톤(259960), 하나금융지주(086790), 신한지주(055550), 메리츠증권(008560),SK(034730), 메리츠금융지주(138040), 미래에셋증권(006800) 등이 자사주 소각 계획을 밝혔다.

증권가 “코스피 3620 가능”…기업측 “경영권 방어 사라져”

하지만 기업들은 자사주 소각 의무화 등에 난색을 표하는 상황이다. 기업들은 언제든 자사주를 매각해 현금을 확보하려는 유인이 크기 때문이다. 기업 입장에선 효과적인 경영권 방어 수단인 현행 자사주 제도가 대폭 바뀌는 것에 대한 불안감도 크다.

이 때문에 금융당국은 자사주 의무화가 아닌 인센티브 제공 방안도 검토 중이다. 금융위 관계자는 “자사주를 취득할 때 소각 여부를 미리 공시하고, 소각하는 기업에 세액공제를 부여해 소각을 유도하는 방안도 검토 중인 여러 방안 중 하나”라고 말했다. 관련해 김우진 서울대 경영학과 교수는 “자사주를 기업가치 평가에 포함시키면서 여러 논란이 발생하는 것”이라며 “미국처럼 자사주를 매입하는 순간 시가총액에서 제외하는 방안도 고려했으면 한다”고 말했다.

|

![[포토] 맘스홀릭베이비페어 전시](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010901108t.jpg)

![[포토]수도권 첫 한파주의보](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010901027t.jpg)

![[포토]'무죄'받고 이동하는 박정훈 전 수사단장](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010900998t.jpg)

![[포토]기자회견 하는 김상욱 의원](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010900987t.jpg)

![[포토]전국정당을 넘어 K-정당으로 향하는 더불어민주당](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010900948t.jpg)

![[포토]발언하는 권영세 위원장](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010900599t.jpg)

![[포토]포즈 취하는 팀테일러메이드](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010800134t.jpg)

![[포토]서울 올겨울 첫 한파특보… 내일 체감온도 영하 17도](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010800820t.jpg)

![[포토] 김혜수, 나홀로 화보](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010800074t.jpg)

![[포토]홍재경 아나운서,론칭쇼 진행합니다](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2025/01/PS25010800229h.jpg)

![엔비디아, 전세계 AI 장악하나…역대급 기술 공개[CES 2025]](https://image.edaily.co.kr/images/vision/files/NP/S/2025/01/PS25010900963b.jpg)

![최태원 "SK, 엔비디아 요구 뛰어넘었다…HBM 우위 자신"[CES2025]](https://image.edaily.co.kr/images/vision/files/NP/S/2025/01/PS25010901091h.jpg)