미국 금리 인하를 비롯해 글로벌 피벗(통화정책 전환) 시기에 접어든 만큼 국내 금리 인하 기대감이 반영된 것으로 풀이된다.

다만 가격 부담이 높아진 시기인 만큼 가격 고점 시그널로 작용할 수 있다는 점에서 추가 매수는 경계해야 한다는 조언도 나온다.

|

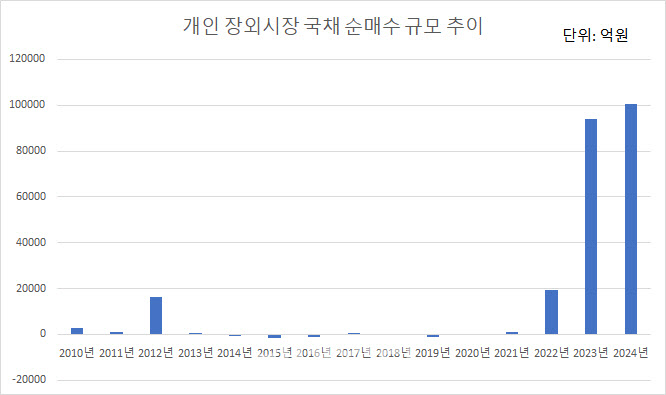

각 연도별로 살펴보면 3분기말 누적 기준으로 △2010년(2938억원) △2011년(869억원) △2012년(1조6242억원) △2013년(197억원) △2014년(-928억원) △2015년(-1414억원) △2016년(-1171억원) △2017년(670억원) △2018년(-15억원) △2019년(-1039억원) △2020년(-49억원) △2021년(1037억원) △2022년(1조9307억원) △2023년(9조3938억원) △2024년(10조1017억원)이다. 사실상 역대 최대치인 셈이다.

이는 최근 글로벌 피벗 분위기는 물론 국내 역시 연내 금리 인하를 할 것이란 기대감이 작용한 결과다. 미국 연방공개시장위원회(FOMC)는 최근 회의서 50bp(1bp=0.01%포인트) 기준금리를 인하한 상황이다. 국내는 아직까지 가계부채와 부동산 가격 부담이라는 장애물이 있지만 연내 인하 전망은 유효한 만큼 매수세가 집중됐다.

개인, 22.1조원 국채 보유…2050년 만기 도래 국채 최다

김지만 삼성증권 연구위원은 “개인투자자의 채권매수는 꾸준할 것”이라면서 “8월 말부터 금리가 조금이나마 오르면서 채권에 대한 관심은 높게 유지될 것으로 예상한다”고 짚었다.

다만 이 같은 빠른 매수세가 사실상 가격 고점 시그널이 될 우려도 있다. 한 외국계은행 채권 딜러는 “최근 시장 동향을 볼 때 현재 채권 가격은 높은 수준으로 추가적인 상승 여력에는 의문이 있다”면서 “현재 포지션을 들고 있으면 있지 늘리지는 않을 것 같다”고 분석했다.

이에 추가 매수는 신중해야 한다는 조언도 나온다. 채권시장 관계자는 “사실상 금리인하 국면에 가까워진 만큼 강세로 작용할 재료로서의 유효기간도 짧아진 것”이라면서 “현 시점에서의 매수는 경계할 필요가 있다”고 조언했다.

![[포토]메리크리스마스](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122400797t.jpg)

![[포토]즐거운 눈썰매](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122400779t.jpg)

![[포토]취약계층 금융 부담 완화, '인사말하는 이재연 원장'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122400633t.jpg)

![[포토]국민의힘 의원총회, '모두발언하는 권성동 원내대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122400506t.jpg)

![[포토]윤석열 대통령 탄핵심판 첫 변론 준비기일 27일 예정대로 진행](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122400433t.jpg)

![[포토]'더불어민주당 원내대책회의'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122400387t.jpg)

![[포토]국무회의 입장하는 한덕수 권한대행](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122400378t.jpg)

![[포토]은행권 소상공인 금융지원 간담회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122300609t.jpg)

![[포토]인사청문회 출석한 마은혁 헌법재판관 후보자](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122300404t.jpg)

![[포토]아침 영하 10도, 꽁꽁 얼어붙은 도심](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122300843t.jpg)