|

그러나 역사적으로는 연준의 통화긴축기에 가상자산은 오히려 상승세를 보였던 데다 기존 투자자들도 가격 하락 과정에서 가상자산을 장기 보유하겠다는 움직임을 보이고 있어 추가 하락보다는 반등 가능성에 무게가 실리고 있다.

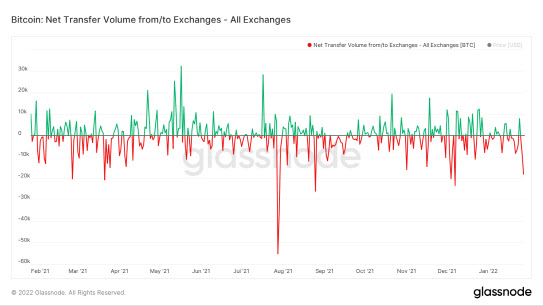

29일(현지시간) 블록체인 데이터업체인 글래스노드(Glassnode)에 따르면 연준이 연방공개시장위원회(FOMC) 회의 직후 3월 테이퍼링(자산매입 축소) 종료와 기준금리 인상을 사실상 기정사실화한 다음 날인 이날 중앙화 가상자산 거래소로부터 비트코인이 1만8000BTC, 금액으로는 6억7000만달러(원화 약 8120억원) 이상 이체된 것으로 집계됐다.

이는 하루 이체액으로는 최근 한 달여 만에 가장 큰 규모로, 비트멕스(BitMEX) 거래소 한 곳에서만 무려 9500BTC가 순유출됐다.

대부분 가상자산 투자자들은 자신의 전자 월렛에 직접 가상자산을 보유하거나 거래소 월렛에 가상자산을 보유하고 있는데, 거래소를 통해 가상자산을 사고 팔 경우 거래소 월렛에 두는 반면 이를 장기 보유하고자 할 때 자신의 월렛으로 이체하는 경향이 있다. 이 때문에 투자자들이 거래소에서 가상자산을 빼가는 것은 강세장의 신호로 받아 들여지고 있다.

|

사실 주식과 원자재는 물론이고 가상자산도 연준의 막대한 통화부양정책 덕에 급등한 것을 부인할 수 없다. 따라서 연준의 전방위적인 통화긴축 예고에 이들 위험자산 가격이 동반 하락하는 건 어찌 보면 자연스러운 일로 여겨진다. 다만 연준의 통화긴축 사이클이 진행되는 내내 가상자산 가격이 계속 떨어질 것인가는 좀더 신중하게 따져볼 필요가 있다.

실제 연준이 통화긴축 조치를 쓴다는 건, 그 만큼 미국 경제가 좋다는 연준의 상황 판단에 따른 것이다. 그런 면에서 과거 데이터를 보면, 경기가 살아난 뒤 연준이 통화긴축 조치를 쓰는 시간 동안 주식과 가상자산 등 위험자산은 오히려 상승세를 보였던 경우가 많았다.

일례로 가장 최근 연준의 통화긴축 사이클이 진행됐던 지난 2015년 12월부터 2018년 12월까지 3년 간을 보면 이를 잘 알 수 있다. 연준이 테이퍼링을 실시하고 기준금리를 인상했던 2017년 12월까지 2년 간 비트코인 가격은 오히려 350달러에서 2만달러 근방까지 가파른 상승랠리를 보였다.

실제 2017년 말까지의 랠리 이후에도 연준 통화긴축이 2년 이상 이어지자 2018년 초중반부터는 비트코인은 하락 압력을 받았다. 통화긴축이 길어지자 혹 경기가 악화될까 우려하는 심리가 생겨났고, 2년 간의 랠리에 따른 차익실현 매물이 쏟아져 나온 것이 하락 원인이었다.

이번에도 연준의 통화긴축 기간이 길어질 경우 가상자산에도 악재가 될 수 있는 만큼 연준의 긴축 기간이 얼마나 길 것인지가 변수가 될 수 있을 것이다. 그러나 통화긴축에 속도를 내고 있는 최근 연준의 행보를 보면 과거에 비해 긴축 사이클이 단기간 내에 끝날 수 있을 것으로 예상되고 있다.

최근 연준 FOMC 의사록을 보면 “회의 참석자들은 기준금리 인상과 보유자산 축소의 적절한 속도가 2010년대의 정상화 사례보다 더 빨라질 것 같다고 언급했다”고 돼 있었다. 글로벌 금융위기 때와 달리 이번 팬데믹 상황에서는 연준이 더 단기 간에 대폭적인 기준금리 인하와 자산매입을 쏟아 부었던 만큼, 이를 회수하는 과정도 짧고 굵게 이뤄질 수 있다는 뜻이다.

`소나기는 일단 피하라`는 증시 격언처럼 당장 쏟아지는 악재에는 수세적으로 대응하는 것이 바람직하다. 다만 통화긴축 사이클이 시작되고 나면 시장은 언제 그랬냐는 듯 안정을 찾을 가능성이 높은 만큼 연준 행보를 예의주시하면서 저가 매수하는 기회를 노리는 암중모색의 시간이 다가 오고 있다.

![[포토]이보미,오랜만에 쉽지않네](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110900387t.jpg)

![[포토] 이대한 '오늘 홀인원 한 볼입니다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110900174t.jpg)

![[포토]박현경,반가운 시선](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110900018t.jpg)

![[포토] 가축분 고체연료 협약 인사말하는 김준동 남부발전 사장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110801640t.jpg)

![[포토] 장유빈 '정교함까지 장착한 장타자'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110800230t.jpg)

![[포토]예결위 전체회의, '답변하는 한덕수 국무총리'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110801228t.jpg)

![[포토]난방용품 바라보는 소비자](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110701539t.jpg)

![[포토]트럼프 대툥령 당선에 환율 1400대 돌입 임박](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110701513t.jpg)

![[포토] 장동규 '강한 임팩트를 구사'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110700185t.jpg)

![[포토]첫 홀 출발하는 임희정](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24110900651h.jpg)

!['낭만의 차' 픽업트럭의 시대…'新시장' 도전장 낸 차는[이車어때]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24110900153h.jpg)

![평생 달리다 늙으면 굶어죽는 경주퇴역마…“경찰기마대도 학대 당해”[댕냥구조대]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24110900339b.jpg)