신세계가 국내 내로라하는 대기업이라는 점은 부인할 수 없다. 다만 지난해 이베이 인수에 따른 유동성 확보에 나선 상황에서 최종 본입찰까지 나설 경우 어느정도의 금액을 베팅할 지가 관건이다. 업계에서는 지난달 한국 미니스톱 인수전때 활용하려던 유동성을 이번에 쓰는 것 아니냐는 전망이 나오고 있다.

|

여의도 IFC를 보유한 캐나다의브룩필드자산운용은 오는 14일 △이지스자산운용 컨소시엄 △미래에셋맵스리츠 △ARA코리아자산운용 △마스턴투자운용·NH투자증권 컨소시엄 △코람코자산운용 등 5개 업체를 대상으로 본입찰에 나설 예정이다.

시장에서는 부동산 자산운용사들의 각축전이 될 것으로 예상하던 IFC 인수전에 신세계가 참여한 것을 두고 다양한 분석을 내놓고 있다. 현재 가장 유력하게 꼽히는 이유로는 전략적투자자(SI)로 인수 자금을 투입하고 향후 IFC 빌딩의 중장기 플랜에 나설 것이라는 관측이 나온다.

지난해 IFC 빌딩 바로 옆 파크원에 문을 연 여의도 ‘더 현대 서울’이 자극이 됐다는 얘기도 나온다. 서울 중심 상권에 오랜만에 나온 랜드마크 쇼핑몰로 입소문이 나면서 현대백화점 매출은 물론 전사 홍보 효과에 적잖은 영향을 미친 게 사실이기 때문이다. 상황이 이렇다 보니 신세계도 IFC 인수에 참여한 뒤 ‘더 현대 서울’에 버금가는 대형 쇼핑센터를 열겠다는 계획이 있는 것 아니냐는 전망이 나오고 있다.

더욱이 이번 IFC 빌딩 인수에는 오피스 건물(3개동)뿐 아니라 콘래드호텔 건물도 포함돼 있다. 상황이 이렇다 보니 인수 이후 콘래드를 신세계 그룹이 운영하는 조선호텔 브랜드로 바꿀 가능성도 제기되고 있다.

이지스운용 입장에서도 인수 이후 밸류업(가치상향) 플랜을 짤 때 전문적인 쇼핑몰 관리·운영 노하우를 가진 신세계의 참여를 반길 수 밖에 없는 상황이다. 가격적 요소 외에도 신세계라는 브랜드 후광을 엎고 비가격적 요소인 향후 비전을 제시할 때도 유리하다는 분석이다.

|

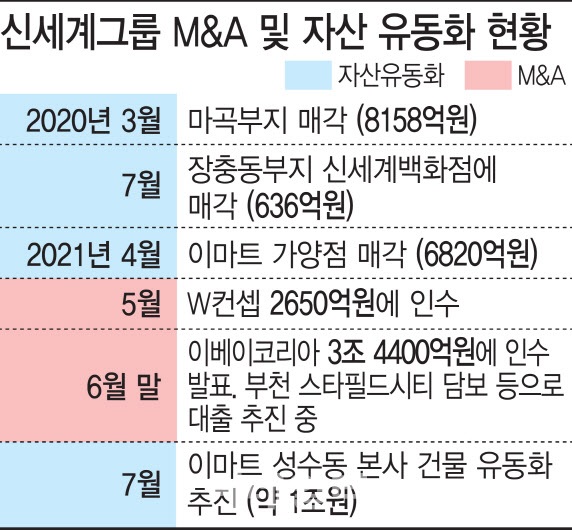

지난해 10월 올라온 공시를 보면 매매계약은 11월이며 소유권 이전과 잔금 지급은 내년 1월로 예정됐다. 예정대로 매매계약이 진행됐다면 현재 이마트 부지 매각에 따른 유동성 1조원을 확보한 상태다. 이밖에도 2020년 서울 마곡 소유 부지를 8000억원에 매각하고 지난해 4월 서울 가양동 부지까지 6820억원에 팔면서 유동성을 확보한 바 있다.

다만 해당 자금마련이 SSG닷컴 인프라 확대와 이베이코리아 인수를 위한 유동성 확보 차원에서 이뤄졌다는 점을 감안하면 남은 유동성이 넉넉한 상황은 아닐 것이라는 게 업계 관측이다. 선순위로 쓰기로 했던 유동성 활용 이후 남은 여유자금을 IFC 인수전에 넣을 것이라는 전망이 나오는 이유도 이 때문이다.

한가지 복선으로 꼽아볼 수 있는 것은 지난달 이뤄진 한국 미니스톱 인수전이다. 당시 본입찰에 참여하며 인수 의지를 구체화했던 이마트는 한국 미니스톱 인수에 2000억원 중반의 가격을 제시한 것으로 알려졌다. 다만 막판 3134억원을 베팅한 롯데그룹에 밀리며 아쉽게 고배를 마셨다. 한국 미니스톱을 최종 인수할 경우 활용하기로 마음 먹었던 해당 자금을 IFC 인수 자금으로 향할 것으로 보는 시각도 있다.

한 업계 관계자는 “결국 인수 의지가 어느정도냐에 따라 중요하다”며 “단순 검토차원에서의 접근인지, 아니면 진짜 인수할 의지가 강한지에 따라 투입할 금액의 규모도 변동의 여지가 크다”고 말했다.

![[포토]은행권 소상공인 금융지원 간담회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122300609t.jpg)

![[포토]인사청문회 출석한 마은혁 헌법재판관 후보자](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122300404t.jpg)

![[포토]아침 영하 10도, 꽁꽁 얼어붙은 도심](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122300843t.jpg)

![[포토]스케이트 타는 시민들로 북적](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200317t.jpg)

![[포토]기름값 10주째 올라…전국 휘발유 평균 1652.2원](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200258t.jpg)

![[포토]크리스마스 분위기](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200248t.jpg)

![[포토]'서울광장 스케이트장 좋아요'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000768t.jpg)

![[포토] 나인퍼레이드 캠페인](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000496t.jpg)

![[포토]더불어민주당 최고위원회의 개최](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000232t.jpg)

![[포토]안소현-김성태 본부장,취약계증 후원금 전달식 진행](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24121400036h.jpg)