다시 韓기업 눈독 들이는 차이나머니

28일 관련업계에 따르면 KDB산업은행은 AFC의 국내 법인인 AFC코리아를 ㈜STX 매각 우선협상대상자로 선정했다. AFC는 중국 정부자금을 운용하는 사모펀드(PEF)다. 중국 국영기업과 은행이 주요 투자자로 알려졌다. 하림 그룹 계열 팬오션 등과 치열한 경합 끝에 700억원 수준의 가장 높은 가격을 써내면서 STX를 품에 안았다.

주요 기업 인수전에도 중국기업이 여럿 이름을 올렸다. 올해 가장 큰 규모의 M&A인 대우건설 매각 전에도 중국계 투자회사인 엘리언과 중국계 사모펀드인 퍼시픽얼라이언스그룹(PAG)이 참여한 상태다. 특히 PAG는 중국 현지에서 대우건설 인수전

|

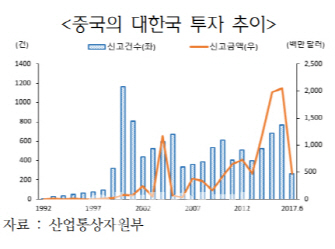

한때 중국 기업은 국내 M&A 시장에서 큰손 노릇을 하다 올 들어 활동이 주춤했다. 중국 정부가 자본유출을 막으려 해외 투자를 엄격히 통제하는 상황에서 사드 사태 이후 양국의 갈등이 첨예화하자 발걸음이 뚝 끊긴 것이다. 그러나 최근 한중 관계가 조금씩 풀리고 있는데다 기술력을 확보한 한국 기업을 사들이는 게 효율적이라고 판단해 꾸준히 M&A에 뛰어들고 있다는 게 업계의 평가다.

IB업계 관계자는 “중국 기업은 든든한 자본력을 바탕으로 경쟁사보다 높은 가격을 지를 수 있어 언제든 다크호스로 부상할 수 있다”고 설명했다.

中 해외 투자 깐깐하게 관리‥중국 리스크도 부담

또 한중관계가 예전보다는 풀렸다 해도 여전히 정치적 위험이 크고 국내에서도 중국기업에 대한 불신도 큰 상황이다. 금호타이어를 사들이려 했던 더블스타가 막판 매각가격을 대폭 낮추려다 거래가 틀어지며 중국기업 리스크가 불거지기도 했다. 한국의 핵심기술만 빼먹고 먹튀를 할 수 있다는 비판여론도 여전하다. 2005년 중국 상하이차가 쌍용차를 인수한 뒤 4년 만에 손을 떼고 떠났고, LCD업체 하이디스도 2002년 중국 비오이(BOE)에 매각됐지만 4년 만에 부도 처리되면서 핵심 기술과 일자리만 사라진 게 대표적인 사례다.

국내 대형로펌 관계자는 “올해 초와 비교했을 때는 한중관계가 다소 풀린 측면이 있다 해도 중국정부의 구미에 맞는 투자가 아니라면 국내 기업 인수는 신중하게 접근할 가능성이 크다”면서 “몇년 전 국내 보험사를 중심으로 적극적인 투자 행보에 나섰을 때와 비교해서 움직임은 잠잠한 편”이라고 말했다.

![[포토]박성재 법무장관·조지호 경찰청장 탄핵안 가결...즉시 직무 정지](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121201103t.jpg)

![[포토] 작품이 된 생활용품](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121200968t.jpg)

![[포토]조국, 징역 2년 확정..의원직 상실](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121200952t.jpg)

![[포토] 롯데뮤지엄, '뷔르템베르크 왕실의 주얼리 세트' 전시](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121200856t.jpg)

![[포토]법정 나서는 조국혁신당 의원들](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121200841t.jpg)

![[포토]야6당, '12.3 내란 사태' 국정조사 요구서 제출](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121200820t.jpg)

![[포토]이재명 대표 만난 정순택 대주교](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121200816t.jpg)

![[포토]국민의힘 새 원내대표에 ‘친윤’ 중진 권성동 의원 선출](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121200800t.jpg)

![[포토]與 ‘탄핵 가결’ 급물살… 한동훈도 ‘찬성’ 돌아섰다](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121200673t.jpg)

![[포토]발표하는 김동헌 고려대 경제학과 교수](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121200511t.jpg)

![[포토]박현경,자기 관리 중요해요](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24121100160h.jpg)