|

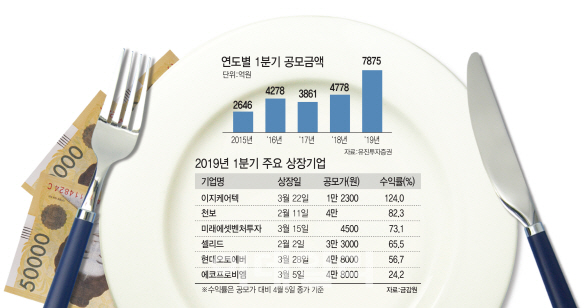

1분기 공모금액 5년來 최대..2분기도 ‘훈풍’

8일 금융투자업계에 따르면 올 1분기 IPO 공모금액은 총 7875억원으로 전년(4778억원)대비 64.8% 증가한 것으로 집계됐다. 올 1분기 공모금액은 최근 5년래 최대 금액이다. 1분기 상장 기업 수는 16개로 전년(17개)대비 1곳 줄었지만, 공모금액 1000억원을 상회하는 기업 4곳(천보, 에코프로비엠, 지노믹트리, 현대오토에버)이 한꺼번에 상장하면서 공모금액이 급증했다. 작년 1분기의 경우 공모금액 1000억원을 넘긴 기업은 애경산업(1978억원)이 유일했다.

올 1분기 상장기업 대부분이 수요 예측에서부터 시장의 관심을 끄는 데 성공했다. 신규 상장기업 12곳(스팩·이전상장 제외) 가운데 11곳이 희망공모가 밴드 상단 이상으로 공모가가 결정된 것. 특히 현대오토에버, 지노믹트리, 에코프로베엠, 셀리드, 노랑풍선 등 5곳은 공모가 밴드 상단을 초과한 가격으로 시장에 첫 발을 디뎠다.

IPO 시장은 2분기에도 훈풍이 불 전망이다. 투자자들의 관심을 받는 기업들이 줄줄이 대기하고 있기 때문이다. 현재 2분기 수요예측 일정이 확정된 기업은 에스엔케이, 한화에스비아이스팩, 하이스팩4호 등 3곳에 불과하지만, 바디프랜드, 지니틱스, 마이크로디지탈 등이 2분기 상장을 위한 절차를 밟는 중이다. 2분기 상장 기업은 최대 20곳에 달할 전망이다. 유진투자증권은 올 2분기 IPO 시장 규모는 1조원대가 될 것으로 봤다.

공모주 청약 경쟁률 600대 1..펀드로 투자할까?

자연스럽게 시선은 공모주 투자로 옮겨가고 있다. 공모주 투자는 10~30% 가량 할인된 가격에 주식을 미리 살 수 있다는 점에서 매력적이다. 특히 IPO 활황기엔 대부분의 신규 상장기업이 상장 초기 주가가 올라 ‘공모주 배정= 수익’이 될 가능성이 높다. 상장 첫 날 시초가에 매도만 해도 큰 이익을 볼 수 있다. 실제로 1분기 신규 상장기업 12곳의 평균 공모가 대비 시초가 수익률은 35.7%에 달했다.

공모주 펀드는 우량기업의 IPO에 참여해 초과 수익을 추구하고, 공모에 참여하지 않는 기간에는 국공채 등에 투자해 안정적인 수익을 도모하는 상품이다. 금융정보업체 에프앤가이드에 따르면 8일 기준 교보악사공모주하이일드플러스 펀드, 에셋원공모주코스닥벤처기업 펀드의 1년 수익률은 8%를 초과했다. 연초 이후 수익률로 보면 KTB액티브자산배분형 펀드, 현대인베스트벤처기업&IPO 펀드 등이 10%대 수익률을 기록하고 있다.

박종선 유진투자증권 연구원은 “올 1분기 현대오일뱅크와 홈플러스리츠, 이랜드리테일 등 대어들이 상장을 연기하면서 올해 IPO 시장에 대한 기대감이 줄었던 것이 사실”이라면서 “하지만 1분기 다양한 업종의 기업들이 공모시장에서 흥행을 이어가며 2분기 이후에도 코스닥 시장을 위주로 IPO 시장이 활기를 보일 전망”이라고 강조했다.

![[포토]난방용품 바라보는 소비자](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110701539t.jpg)

![[포토]트럼프 대툥령 당선에 환율 1400대 돌입 임박](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110701513t.jpg)

![[포토]'질의에 답변하는 최상목 경제부총리'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110701261t.jpg)

![[포토]윤석열 대통령 대국민 담화](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110701048t.jpg)

![[포토]예산결산특별위원회 전체회의](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110700871t.jpg)

![[포토]한동훈-추경호, '최고위 참석'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110700670t.jpg)

![[포토] 출근길 쿠첸 직원, 아침밥 먹기 캠페인](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110700641t.jpg)

![[포토] 최혜진 '우승이 필요해~'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110600136t.jpg)

![[포토] 농협, '쌀밥의 오해와 진실' 주제발표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110601352t.jpg)

![[포토] 장유빈 '대상 확정, 상금왕까지~'](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24110700112h.jpg)