‘투자의 귀재’라고 불리는 워런 버핏 버크셔 해서웨이 회장 겸 최고경영자(CEO)도 투자할 곳을 찾지 못할 정도의 시장 상황이라고는 하지만, 버핏 CEO가 언제까지 관망만 하고 있진 않을 것이라는 게 정설이다. ‘팻 피치’(fat pitch)가 불가능하다면 어느 정도 리스크를 감내할 수도 있다.

지난 2012년 버크셔 연례 주주총회에서 “팻 피치가 들어올 때까지 잘 기다리는 타자는 명예의 전당에 입성하는 반면 이를 기다리지 못하는 타자는 마이너리그로 강등되고 말 것”이라며 비유를 들었던 버핏 CEO도 야구와 투자는 엄연히 다르다고 선을 그었다.

|

이 때문에 버크셔가 `코끼리`(=인수합병(M&A) 대상이 될 거대 매물)를 기다리는 대신 `집토끼`(=기존 사업)를 키우는 쪽으로 초점을 바꿨다는 분석이 힘을 얻고 있다.

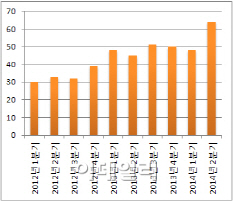

실제 지난 2분기(4~6월) 버크셔의 순이익은 전년동기대비 41%나 급증한 64억달러를 기록했다. 이는 분기 기준으로 역대 최대였다. 이처럼 눈에 띄는 M&A가 없는 가운데서도 버크셔가 눈에 띄는 성적을 낸 것은 기존 사업에 대한 재투자 덕이었다. 이 기간중 지난 2010년에 인수했던 온라인 자동차 보험사인 가이코(Geico)와 북미에서 두 번째로 큰 철도회사인 BNSF 등에서의 수익이 크게 늘었다.

실제 BNSF의 순이익은 9억16000만달러였다. 유틸리티 사업인 버크셔 해서웨이 에너지도 지난해 12월 NV에너지 인수 이후 덩치가 커지면서 3억

|

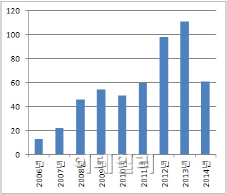

올 상반기중 버핏 CEO는 버크셔 해서웨이 에너지에 24억달러, BNSF에 22억달러의 자본지출을 단행했다. 영업과 관련된 부동산을 매입하고 설비투자를 확대하는데 대부분의 돈을 썼다. 버크셔가 투자한 회사들에 들어간 전체 자본지출 61억달러 가운데 75% 이상인 46억달러(약 4조7400억원)를 두 회사에 쏟아부은 셈이다. 또 2분기 실적 보고서에서 버크셔는 “하반기에도 이 두 회사에 69억달러(약 7조1120억원)를 추가로 투자하겠다”고 말했다. 이럴 경우 올 한 해에 두 회사에만 115억달러라는 거금을 투자하게 된다.

버핏은 이같은 투자가 비싸지만 높은 수익을 내준다는 점을 잘 이해하고 있다. M&A 뿐만 아니라 버크셔내에 있는 기업들에 재투자하는 것도 장기적인 성장 전략으로 보고 있다는 얘기다.

|

이와 관련, 이달중 84세 생일을 맞는 버핏 CEO가 자신의 취임 50주년이 되는 내년에 대규모 투자에 나설 수 있다는 관측도 나오고 있다.

`버핏 이후의 버크셔`(Berkshire Beyond Buffett)의 저자인 로렌스 컨닝햄 조지워싱턴대학 교수는 “버핏은 항상 버크셔의 현재보다는 미래를 보고 투자해왔다”며 “버핏은 아직 발달되지 않았지만 오래 지속될 수 있는 사업들에 집중하고 있다”고 분석했다.

버크셔는 지난 2000년 아이오와주에 있는 에너지 기업을 인수해 버크셔 해서웨이 에너지로 개명했다. 이 회사는 영국 전력망 사업과 미국에서 그레이트 레이크에서 텍사스를 잇는 천연가스 파이프라인 사업, 네바다와 오레건주에서 전기사업 등으로 확대했고, 아이오와와 와이오밍주에서 풍력 발전을, 애리조나와 캘리포니아주에서 태양광 발전을 시작했다.

또 중국 대표 전기자동차 제조업체인 비야디(BYD) 지분도 12억9300만달러 어치 보유하고 있다. 최근 6개월간 지분을 2억달러 정도 늘렸다.

현재 미국은 최근 화석연료 의존도를 낮추기 위해 신재생 에너지 투자를 늘리고 있다. 오는 2030년까지 이산화탄소 배출을 지난 2005년 배출량대비 30% 줄일 계획이다. 닉 애킨스 어메리칸일렉트릭파워 CEO는 “이런 신재생 에너지 사업은 엄청난 자본이 필요한 자본 집약적 산업”이라며 “그런 점이 버핏의 투자를 자극하는 것 같다”고 말했다.

이 때문에 일각에서는 버크셔의 현금이 사상 최대로 늘어난 것은, 자산들이 모두 고평가돼 버핏 회장도 마땅한 투자처를 찾지 못하기 때문이 아니라 대규모 자본이 필요한 투자대상을 노리고 있는 만큼 어느 때보다 신중함을 기하고 있다는 증거로 보고 있다.

![[포토] 불길 휩싸인 여객기](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122900445t.jpg)

![[포토]출렁이는 환율 시장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122900259t.jpg)

![[포토]겨울아 반가워](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122900232t.jpg)

![[포토]윤 대통령, '공수처 3차 소환 불응'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122900095t.jpg)

![[포토]한덕수 대통령 권한대행 국무총리 탄핵소추안 투표하는 우원식 국회의장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700978t.jpg)

![[포토] 달러 상승 이어져...](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700871t.jpg)

![[포토] 헌법재판소 소심판정](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700760t.jpg)

![[포토] 정청래 단장과 김이수 전 헌법재판관](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700742t.jpg)

![[포토] 윤석열 법률대리인 헌재 출석](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700731t.jpg)

![[포토]내수경기활성화 민당정협의회 열려](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700609t.jpg)

![[포토]윤이나,후배 양성을 위해 2억원 기부했어요](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122600088h.jpg)

!["우리 언니 살아있는 거 맞아요?"…통곡으로 가득 찬 무안공항[르포]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122900418b.jpg)