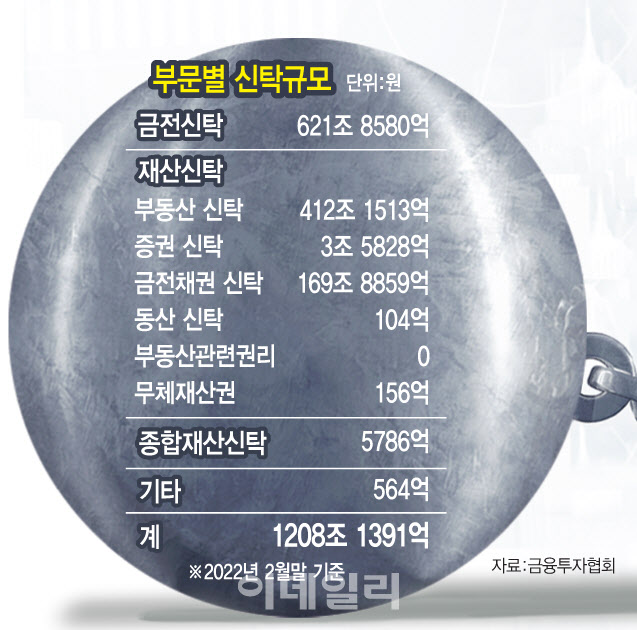

한국의 신탁시장도 빠르게 커지고 있다. 금융투자협회에 따르면 은행, 증권, 보험, 부동산전업신탁회사의 수탁총액은 지난 2월 말 기준 1208조1391억원이다. 2013년 말 500조원을 밑돌았지만 약 7년 만에 1000조원을 돌파한 뒤 늘어나는 추세다.

|

성장 속도는 가파르지만 국내 신탁시장은 한계가 뚜렷하다는 게 금융권의 공통적인 평가다. 맡길 수 있는 자산 종류는 다양해지고 있지만 정작 신탁 가능한 종류는 7종으로 제한돼 있기 때문이다.

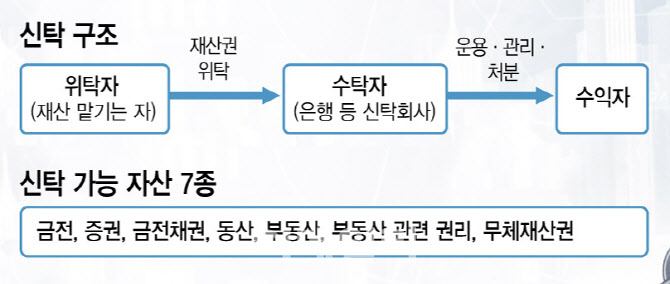

우선 돈(금전)을 맡기는 것은 금전신탁이라고 한다. 부동산과 같이 돈 이외의 자산을 맡기는 것은 재산신탁이다. 신탁법상 자산적 가치가 있는 재산이라면 무엇이든 수탁할 수 있다. 신탁법은 신탁의 정의, 위탁자와 수탁자의 관계 등 신탁 자체에 대한 법률관계를 규정한 법이다.

하지만 신탁 ‘영업’을 규율하는 자본시장법은 수탁 가능한 재산을 △금전 △증권 △금전채권 △동산 △부동산 △부동산 관련 권리 △무체재산권 등 7종으로 제한하고 있다. 이른바 ‘열거주의’(포지티브) 규제다. 많은 사람이 보유하고 있는 보험 등의 자산을 수탁조차 할 수 없는 배경이다.

하나은행 100년리빙트러스트센터장을 지낸 배정식 법무법인 가온 고문은 “신탁은 다양한 재산에 대한 종합자산관리 플랫폼”이라며 “따라서 현재 자본시장법에서 열거된 재산 7종뿐 아니라 더 다양한 재산을 신탁할 수 있어야 한다”고 했다.

이 때문에 신탁 영업을 자본시장법으로 규율하는 것 자체가 한계가 있다는 지적이 나온다. 자본시장법은 기본적으로 금융투자업, 즉 ‘투자’ 행위를 규율하기 위해 제정된 법이어서다. 하지만 금전신탁이 아닌 동산, 부동산 등 재산신탁 대부분은 금융투자와 직접적 관련이 없는데도 자본시장법을 적용받아야 한다. 지난 2월 말 기준 재산신탁 규모는 586조원으로 전체 신탁시장의 절반을 차지한다.

|

‘합동운용’을 금지하는 점도 국내 신탁시장 발전의 걸림돌로 꼽힌다. 합동운용이란 펀드처럼 여러 고객의 자산을 합쳐 관리하고 운용하는 방식이다. 금융당국은 사실상 펀드처럼 판매하는 이 방식을 금지하고 있다.

하지만 이같은 규제가 자산가만 신탁을 이용하는 문화를 만들었다는 비판이 나온다. 은행 입장에선 작은 금액을 단독 운용하기엔 효율성이 떨어지고 비용도 많이 들어간다. 한 시중은행의 신탁 업무 담당자는 “소액 신탁계좌의 포트폴리오 운용은 사실상 불가능하다”며 “신탁은 어떠한 자산이든 맡길 수 있어야 하지만 이러한 규제 탓에 신탁이 마치 고액 자산가의 전유물처럼 인식돼 있다”고 말했다.

국내에선 재신탁(수탁받은 자산을 다른 신탁회사에 다시 신탁하는 것)도 불가능하다. 예컨대 고객이 A신탁회사에 금전과 부동산을 맡겼는데 부동산 자산 관리 역량이 부족한 A사가 역량이 높은 다른 신탁회사에 해당 자산을 맡겨 운용토록 하는 식이다.

우리금융경영연구소 보고서에 따르면 일본은 2004년과 2006년 두 차례에 걸친 신탁제도 개혁을 통해 신탁자산의 합동운용, 다른 신탁업자로의 재신탁을 허용하면서 신탁시장이 크게 발달했다.

![[포토] 맘스홀릭베이비페어 전시](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010901108t.jpg)

![[포토]수도권 첫 한파주의보](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010901027t.jpg)

![[포토]'무죄'받고 이동하는 박정훈 전 수사단장](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010900998t.jpg)

![[포토]기자회견 하는 김상욱 의원](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010900987t.jpg)

![[포토]전국정당을 넘어 K-정당으로 향하는 더불어민주당](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010900948t.jpg)

![[포토]발언하는 권영세 위원장](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010900599t.jpg)

![[포토]포즈 취하는 팀테일러메이드](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010800134t.jpg)

![[포토]서울 올겨울 첫 한파특보… 내일 체감온도 영하 17도](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010800820t.jpg)

![[포토] 김혜수, 나홀로 화보](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010800074t.jpg)

![[포토]홍재경 아나운서,론칭쇼 진행합니다](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2025/01/PS25010800229h.jpg)