26일 금융감독원 전자공시스템에 따르면 지난해 매출액 기준으로 두 회사의 합병에 따라 CJ시스템즈의 특수 관계자 거래 비중은 75.48%에서 33.82%로 절반 이하로 낮아졌다. 올해 연말 기준으로는 비중이 더 떨어질 전망이다.

CJ시스템즈과 합병한 CJ올리브영이 매출 규모가 크고 증가세도 높은 반면, 계열사 매출 비중이 매우 낮기 때문이다. 지난해 CJ올리브영의 매출 4578억원 중에서 CJ계열사와의 거래는 60억원 가량으로 전체 매출의 1.32%에 불과했다.

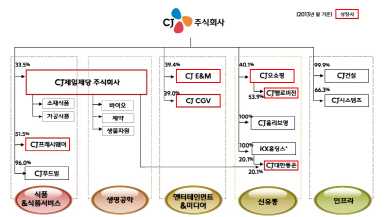

|

지난해 두 회사의 매출 성장률과 내부 거래 증가율 등이 유지된다면 올해 연말에는 국세청이 제시한 일감몰아주기 증여세 과세 대상 요건 중 특수관계법인과의 거래비율 30%(중소·중견기업 50%)에 미달되기 때문이다.

박중선 키움증권 연구원은 “현재 공정위가 일감몰아주기 규제를 적용하는 기업은 자산총액 5조원 이상 대기업그룹 중 대주주일가 지분이 상장기업은 30%, 비상장기업은 20%를 초과하는 계열사의 내부거래를 대상으로 한다”며 “이번 합병으로 이 회장의 지분율이 22%대로 낮아진 만큼 추가 지분율 하락 혹은 상장시 규제 대상에서 해제될 것”이라고 분석했다.

|

CJ올리브영의 부채비율도 줄어든다. 지난해말 기준 358%이지만 이번 합병으로 256%까지 낮아져 CJ올리브영의 공격적인 출점이 예상된다. 해외 진출이 가속화할 가능성이 크다. CJ올리브영은 지난해 영업손실과 순손실을 내면서 작년 하반기부터는 신규 출점 자제하고 있다.

한 업계 관계자는 ”CJ시스템즈는 이미 그룹내 유통회사인 CJ오쇼핑에 SI 서비스를 제공하고 있어 올리브영과도 굳이 합병이 아니어도 사업상 협업은 충분히 가능했을 것”이라며 “CJ그룹으로서는 계열사 간 합병이라는 손쉬운 방법을 통해 세금부담과 자금난을 동시에 해결한 영리한 선택으로 보인다”고 말했다.

한편, CJ시스템즈와 CJ올리브영은 다음달 31일 각각 주주총회를 열고 합병을 확정할 계획이다.

![[포토]한덕수 대통령 권한대행 국무총리 탄핵소추안 투표하는 우원식 국회의장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700978t.jpg)

![[포토] 달러 상승 이어져...](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700871t.jpg)

![[포토] 헌법재판소 소심판정](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700760t.jpg)

![[포토] 정청래 단장과 김이수 전 헌법재판관](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700742t.jpg)

![[포토] 윤석열 법률대리인 헌재 출석](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700731t.jpg)

![[포토]내수경기활성화 민당정협의회 열려](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700609t.jpg)

![[포토]입장하는 이재명 대표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700546t.jpg)

![[포토] 달려라~](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700515t.jpg)

![[포토]이재명 "한덕수·국민의힘 내란 비호세력 탄핵 방해로 민생 경제 추락"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700363t.jpg)

![[포토]윤이나,후배 양성을 위해 2억원 기부했어요](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122600088h.jpg)

![[단독]尹, 매머드급 탄핵심판 대리인단 구성…지원자 폭주](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122701048h.jpg)