|

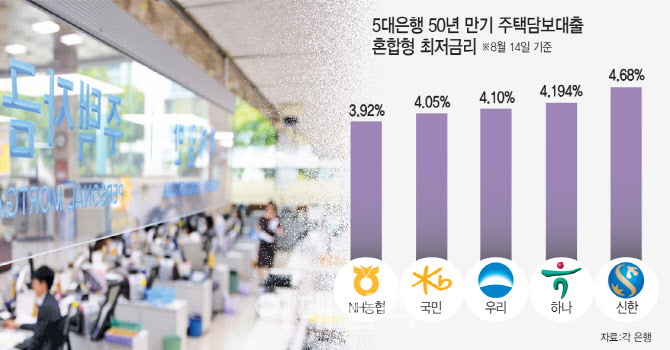

농협은행, 50년주담대 금리 3.92%로 가장 저렴

14일 은행권에 따르면 이날 기준 KB국민·신한·하나·우리·NH농협 등 5대 시중은행의 50년 만기 주담대 혼합형 금리는 연 3.92~5.98%로 집계됐다. 앞서 농협은행과 하나은행, 국민은행, 신한은행은 지난달 차례로 50년 만기 주담대를 출시했으며 우리은행도 이날부터 주담대 만기를 최장 40년에서 50년으로 확대했다. 50년 주담대는 대다수가 기존 30년이나 40년짜리 주담대와 금리 수준이 동일하나, 일부 은행에서는 우대금리 차이 및 대출기간의 차이로 인해 내부금리가 0.1%포인트(p)가량 높게 설정돼 있다.

시중은행 중에서는 농협은행이 하단 금리가 3.92%로 가장 낮다. 이어 국민은행(4.05%), 우리은행(4.10%), 하나은행(4.194%), 신한은행(4.68%) 순이다.

주담대는 만기가 길어질수록 월 상환액이 줄면서 대출 한도를 늘릴 수 있다. 실제 연 소득이 5000만원인 차주가 다른 대출이 없는 상황에서 40년 만기(연 4% 금리)로 주담대를 받으면 현재 은행 대출에 적용되는 DSR 규제 40%를 적용해 최대 3억 9800만원까지 빌릴 수 있다. 그러나 만기가 50년이면 한도는 약 4억 3100만원까지 늘어난다. 반면 월 상환액은 줄어든다. 가령 4억원을 농협은행의 최저 금리인 3.92% 금리의 원리금균등상환 방식으로 대출받을 경우 30년 만기에서는 월평균 상환액은 약 189만원이다. 하지만 50년으로 늘리게 되면 152만원가량 내려가게 된다. 월 평균 30만원 이상의 금융 비용을 낮출 수 있다.

시중은행 관계자는 “나이 제한이 걸리기 전에 50년 주담대 상품으로 내 집 마련 상담을 받으려는 고객들이 늘어나는 분위기”라고 전했다.

2030 영끌족 늘고, 4050 역차별 논란

은행권에서는 최근 50년 만기 주담대가 주담대 폭증의 원흉이라는 당국 시각에 억울하다는 입장이다. 금융권 관계자는 “지금의 가계대출 증가는 부동산경기가 회복하고 있는 측면이 커서 그렇지 대출 기간을 늘리는 게 영향이 있다고 보긴 어렵다”면서 “중장년층 대출을 막으면 세대 갈등을 유발할 수 있다”고 우려했다.

시장에선 2030세대의 부동산 ‘영끌’ 분위기 확산도 우려하고 있다. 한국부동산원 매입자 연령대별 거래 현황에 따르면 올해 상반기(1~6월) 서울 아파트 매매 거래 1만 7509건 가운데 2030세대의 매수는 6361건으로 36.3%로, 전년도 같은 기간(35.9%), 지난해 하반기(30.1%)에 비해 상승하는 추세다. 또 상반기 생애 첫 부동산 매수자는 20만명에 육박하며 역대 최고치를 기록했는데, 30대가 40% 가까이 됐다. 서울 노원구 공인중개업소 관계자는 “특례 대출이 나오면서 9억원 이하 아파트가 많이 거래됐다”며 “최근 대출 완화로 젊은 층의 매수 문의가 늘어난 것으로 보인다”고 했다.

![[포토] 맘스홀릭베이비페어 전시](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010901108t.jpg)

![[포토]수도권 첫 한파주의보](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010901027t.jpg)

![[포토]'무죄'받고 이동하는 박정훈 전 수사단장](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010900998t.jpg)

![[포토]기자회견 하는 김상욱 의원](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010900987t.jpg)

![[포토]전국정당을 넘어 K-정당으로 향하는 더불어민주당](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010900948t.jpg)

![[포토]발언하는 권영세 위원장](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010900599t.jpg)

![[포토]포즈 취하는 팀테일러메이드](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010800134t.jpg)

![[포토]서울 올겨울 첫 한파특보… 내일 체감온도 영하 17도](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010800820t.jpg)

![[포토] 김혜수, 나홀로 화보](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010800074t.jpg)

![[포토]홍재경 아나운서,론칭쇼 진행합니다](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2025/01/PS25010800229h.jpg)