|

|

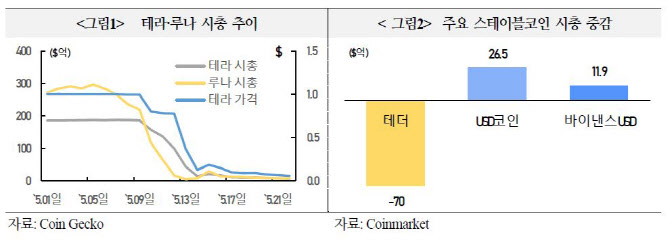

신술위 국금센터 책임연구원은 “이번 사태가 전통 자산으로 파급되기에는 테라·루나 시장이 크지 않고 알고리즘 스테이블 코인 특성상 전통 자산과의 연계성도 낮은 편”이라고 밝혔다.

그러나 암호자산 시장 불안이 커질 경우 전반적인 위험회피 심리로 작용하며 주식으로 위험이 전이될 우려가 큰 것으로 조사됐다. 국제통화기금(IMF)에 따르면 2020~2021년 테더 가격 변동성과 수익률이 스탠더드앤푸어스(S&P)500지수로 전이되는 정도가 2017~2019년 대비 각각 6.1%포인트, 6.5%포인트 상승했다. 비트코인은 전이 정도가 강해 각각 16%포인트, 10%포인트 상승했다. 암호자산 가격 급락이 개인투자자의 투자 심리를 위축시켜 주식 자금에서도 매도로 대응할 가능성이 커졌다는 얘기다.

전통 금융자산을 담보로 페그(고정)를 유지하는 스테이블 코인의 경우 대규모 인출 사태 등이 나타날 경우 금융시장에서 대량 매도를 유발할 가능성이 있다. 테라·루나 사태 때 루나 재단은 페그 유지를 위해 비트코인, 테더 등을 대량 매도했다. 테더의 경우 준비금의 85.6%를 ‘현금 및 현금성 자산’으로 보유하고 있다고 공시했으나 해당 자산의 28.5%는 기업어음, 양도성예금 증서다. 자금 사정이 악화되면 기업어음 매도 등의 사태가 나타날 수 있다.

신 책임연구원은 “암호자산의 복잡한 구조와 외연 확대 등을 고려할 경우 리스크가 커질 수 있다”며 “향후 유사한 암호자산 사태가 글로벌 금융시스템에 영향을 미칠 수 있는 만큼 암호자산에 대한 규제 마련을 위한 논의가 진척될 전망”이라고 밝혔다.

폴 크루그먼 뉴욕시립대 교수는 “암호자산 보유자의 55%가 저학력자로 암호자산 시장 침체가 나타날 경우 사회 약자에 비대칭적으로 더 큰 충격을 줄 수 있다”고 지적했다.

이에 따라 크리스탈리나 게오르기에바 IMF총재는 다보스 포럼에서 “테라, 루나 사태 이후 모든 암호자산의 사용을 기피하는 것은 부적절하다”면서도 “투자자를 보호하기 위해 가드레일을 설치하고 교육을 제공하는 것이 규제 기관의 책임”이라고 강조했다.

![[포토] 광화문광장 나눔온도 70.5도](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122600729t.jpg)

![[포토]조중석 이스타항공 대표-고토다 도쿠시마현지사 인사](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122600693t.jpg)

![[포토]여야 합의 강조하는 한덕수](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122600665t.jpg)

![[포토]김용현 전 국방부 장관 변호인단 기자회견 열어](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122600563t.jpg)

![[포토]윤이나,밝은 모습 인터뷰 시간](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122600087t.jpg)

![[포토]명동성당 성탄 대축일 미사](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500276t.jpg)

![[포토]다시 돌아온 있지 리아](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500136t.jpg)

![[포토]크리스마스엔 스케이트](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500245t.jpg)

![[포토]37번째 거리 성탄예배 열려 방한복·도시락으로 사랑 나눔](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500231t.jpg)

![[포토]조국혁신당 공수처 앞에서 기자회견](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500219t.jpg)

![[포토]윤이나,후배 양성을 위해 2억원 기부했어요](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122600088h.jpg)