대규모 인수·합병(M&A) 소식이 이어지고 있는 가운데 이를 경기회복의 발판으로 보는 시선이 확산되고 있다. 최근 확실하게 회복세를 보이고 있는 경제지표와 맞물려 이런 의견은 더욱 힘을 얻고 있는 상황이다. 델의 인수가 발표되던 지난달 5일 하루에만 뉴욕증시 다우존스산업평균지수가 0.7% 상승한 것도 이러한 기대감이 반영된 것으로 해석할 수 있다.

메가딜이 늘어난 이유는

그렇다면 어째서 메가딜 부활의 의미로 경기회복이 가장 먼저 꼽히는 것일까. 경기가 악화되면 자금줄이 마른 기업들의 M&A는 눈에 띄게 줄어든다. 당장 제 한몸 건사하기도 힘든데 다른 사업에까지 관심이 갈 리가 만무하다. 수요는 없는데 위기를 견디다 못한 기업들은 하나둘 매물로 쏟아져나온다. 평소보다 싼 가격으로 많은 M&A 매물들이 시장에 깔린다.

마침 중앙은행이 풀어놓은 넘치는 유동성으로 자금 조달은 과거보다 어렵지 않은 상태. 위기 속에서 현금을 쓰지 않고 모아두던 기업들에게 있어서는 M&A를 위한 ‘기회의 장’이 열린 셈이다.

하지만 아무리 실탄이 풍부하더라도 시장 분위기가 나쁘다면 기업이 움직이는 것은 불가능에 가깝다. 결국 메가딜이 이뤄지는 기반에는 경제가 어느 정도 회복세로 접어섰다는 전제가 깔리게 되는 것이다.

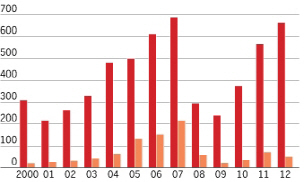

이는 불과 몇 년전까지 급속하게 쪼그라들었던 M&A 시장 상황만 봐도 쉽게 비교 가능하다. 금융위기와 유럽 재정위기 여파 속에서 근근히 이뤄지던 M&A는 그마저도 적극적이기보다는 가지고 있는 현금을 활용하는 얌전한 방식이었다.

하지만 최근 연이어 터지고 있는 메가딜 가운데는 바이아웃(차입매수)이 심상치 않게 등장하고 있다. 바이아웃은 돈을 빌려 기업을 사들이는 방식이다. 결국 위험을 감수하고 투자하는 수요가 그만큼 있다는 뜻이 된다.

바이아웃에서 필연적으로 따를 수밖에 없는 위험 역시 과거보다는 줄었다는 분석이다. 무엇보다 기업이 보유하고 있는 현금이 ‘빵빵하다’는 점은 이러한 주장을 뒷받침해준다. 스탠더드 앤드 푸어스(S&P)500지수 편입 기업들이 가지고 있는 장부상 현금은 현재 5년래 최고 수준인 1조달러 이상이다. 기업의 보유 현금이 많다는 것은 결국 그만큼 차입 규모가 줄어든다는 뜻이 된다.

제비 온다고 꼭 봄이 오는 것은 아니다

|

또 차입매수 방식이 당장 큰 현금이 나가지는 않지만 돈을 빌려와 인수를 추진하는만큼 피인수 기업의 현금을 깎아먹는 꼴이 된다는 점도 무시할 수 없다. 이는 기업 신용등급을 끌어내릴 수 있는 위협요소로 작용할 수밖에 없으며, 이렇게 되면 피인수 기업의 주가 하락은 물론 이에 따른 투자상 손실도 불가피하다.

M&A가 살아날 조짐을 보이고 있긴 하지만 아직 경제가 살아났다고 확신하기엔 이르다는 시선도 많다. 메가딜 대부분이 아직 미국 쪽에만 한정돼서 일어나고 있다는 점은 특히 축포를 터뜨리기엔 이르다는 지적을 뒷받침해주고 있다. 지난해 미국에서는 7000억달러에 육박한 레버리지론이 발행됐지만, 유럽연합(EU)에서 발행된 규모는 500억달러에도 채 미치지 못했다.

![[포토]의정갈등에 피해는 환자에게…](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200764t.jpg)

![[포토]사랑의열매, '희망2025나눔캠페인' 시작… 목표액 4497억원](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200776t.jpg)

![[포토] 서울 중장년 동행일자리 브랜드 선포](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200708t.jpg)

![[포토]'본회의장 향하는 추경호 원내대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200677t.jpg)

![[포토]표정 어두운 우원식 국회의장, '오늘 예산안 상정 안 해'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200559t.jpg)

![[포토] 화학물질저감 우수제품 발표하는 이병화 환경부 차관](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200532t.jpg)

![[포토]교보생명 광화문글판, 유희경 시인 ‘대화’로 새단장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200500t.jpg)

![[포토]우정사업본부, 2025 연하우표 발행](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200431t.jpg)

![[포토]비상의원총회, '대화하는 추경호-조정훈'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120200384t.jpg)

![[단독]내년 전세대출에 DSR 적용 안한다…銀 ‘자율규제’로](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24120201074b.jpg)