|

앞서 지난 9월 20일 한화자산운용은 한화그룹이 보유한 오피스 자산을 담은 한화리츠의 영업인가를 국토교통부로부터 승인받았다. 한화그룹 계열사가 리츠 자산의 약 70%의 면적을 임차하고 있고, 5~7년의 중도해지 불가의 임대차 계약을 체결한 상태다. 한화리츠는 6% 후반의 안정적인 배당 수익률을 제공한다는 계획이다. 특히 한화리츠는 오피스로만 구성된 국내 첫 스폰서 오피스 리츠(영업인가 기준)다.

국내 첫 스폰서 오피스 리츠

한화자산운용은 국내 첫 스폰서 오피스 리츠 설립을 2020년부터 준비해 왔다. 박상순 리츠사업본부장이 한국스탠다드차타드은행 부동산금융팀에서 한화자산운용으로 자리를 옮긴 것도 2020년이다.

박 본부장은 “공모 부동산 시장에서 자산운용사로서 경쟁력을 강화하기 위해 리츠 설립을 검토했던 것이 시발점이었다”며 “대체투자 자산과 부동산 자산가치 그리고 유동적이지 않은 자산을 공모 상장하려면 리츠 설립이 적합하다고 결론을 내렸다”고 설명했다.

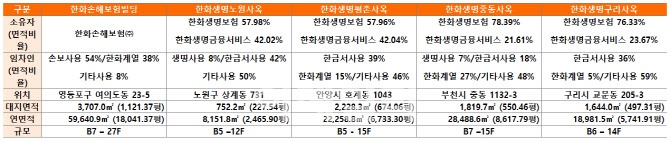

한화리츠의 기초 자산은 여의도 한화손해보험 빌딩을 비롯해 한화생명보험 노원사옥, 평촌사옥, 중동사옥, 구리사옥 등 5곳이다. 한화생명보험과 한화손해보험 그리고 한화생명금융서비스는 한화리츠가 편입하고자 하는 전체 자산의 43.1%를 임차하고 있으며, 그 외 한화그룹의 계열사 포함 시 총 68.2% 임차하고 있다.

물건별 임차비중을 살펴보면 전체 면적 기준 임대율은 96%로 높은 수준을 유지하고 있고 저층부 리테일 가운데 일부 소형 임차인을 제외하고 대부분 대기업과 공공기관이 임차하고 있어 안정적인 임대수익이 예상된다. 특히 한화생명보험과 한화손해보험은 5년, 한화생명금융서비스는 7년의 중도해지 불가의 임대차 계약을 맺었다.

|

그는 “한화생명보험 사옥의 경우 서울 3대 오피스권역인 도심부(CBD), 강남(GBD), 여의도(YBD)에서 다소 떨어져 있으나 차기 중심 권역에 위치해 있다”며 “지하철과 백화점 등 유동 인구가 형성되는 중심지이고, 지역 중심에 있는 임대차 수요를 흡수할 것”이라고 강조했다.

한화리츠의 총 자산은 7161억원 수준이다. 이 가운데 약 3530억원(예상)은 프리IPO(상장 전 지분투자)와 기업공개(IPO)를 통해 조달하고, 3276억원(고정·변동 금리 혼합, 현재 5% 중반)은 대출을 일으켜 재원을 마련했다. 나머지는 임대보증금 등으로 충당한다.

현재 프리IPO를 통해 2370억원이 모집됐다. 국내 연기금을 비롯한 기관투자가 참여액이 740억원 수준이고 1630억원은 한화생명보험 등 한화그룹 계열사가 참여했다. 1160억원은 공모 상장으로 개인투자자를 통해 조달할 계획이다.

박 본부장은 “지난달 말 자산 편입과 프리IPO를 위한 기관투자가 계약 체결을 마쳤다”며 “시장 상황에 따라서 대표 주관사와 협의를 통해 상장 일정을 정하겠지만 내년 1분기 중으로는 상장이 마무리될 것”이라고 설명했다.

|

그는 또 “대출금 만기가 일시에 도래하면 부담이 크기 때문에 1년과 2년, 3년 등으로 만기를 나눴다”며 “만기 시점 시장 상황에 따라 회사채 발행 또는 대출을 통해 상환할 수 있도록 자금 계획을 짰다”고 덧붙였다.

투명한 거버넌스 구축

한화자산운용은 특히 투자자 보호를 위한 합리적인 의사결정 구조를 가진 이사회를 구성하는 데 많은 시간을 할애했다고 강조했다.

박 본부장은 “리츠 이사회 구성이나 의사결정 구조에 있어서 투자자들의 다양한 의견이 반영될 수 있도록 구축했다”며 “기관투자가를 비롯해 개인투자자들이 자산관리회사와 효율적으로 소통하며 사업 전개를 지켜볼 수 있도록 투명한 거버넌스를 만드는 데 많은 공을 들였다”고 설명했다.

대기업 스폰서 리츠에서 스폰서의 독단에 대한 불신을 없애기 위해 이사 추천을 통해 이사회를 꾸렸다. 한화리츠 영업인가 이후 2개월 남짓한 기간 동안 프리IPO를 위한 기관투자가 계약 체결이 미뤄진 것도 이 때문이다.

박 본부장은 “오랜 기간 협의를 통해 투자자들을 설득했고, 중립적 시각의 이사회를 만들었다”며 “투자자들이 합리적이라 판단하는 투명한 거버넌스 구축이 투자자 신뢰성 확보로 이어지고 이는 곧 저희에게도 이익이라 생각한다. 투자자들과 소통하는 리츠를 만드는 것이 목표다”고 강조했다.

![[포토] 평창고랭지 김장축제](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111501303t.jpg)

![[포토] 종로학원, 대입 합격점수 예측 설명회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111501114t.jpg)

![[포토]이재명 민주당 대표 '징역 1년에 집행유예 2년'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111501110t.jpg)

![[포토]'구속VS무죄' 이재명 공판 앞두고 쪼개진 서초동](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111500881t.jpg)

![[포토] 개인정보보호위원회 기자설명회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111500752t.jpg)

![[포토]고생했어~](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401524t.jpg)

![[포토] 걷고 싶은 거리](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401206t.jpg)

![[포토] 광복 80주년 기념사업 시민위원회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401169t.jpg)

![[포토]1400원 뚫은 원-달러 환율…외환당국 '적극개입' 시그널](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401121t.jpg)

![[이車어때]"8800만원짜리 드림카"…벤츠 AMG A 45 S 4MATIC+](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24111600211h.jpg)

![“일 멈추고 멍 때리세요”…매일 ‘멍시’ 주는 이 회사[복지좋소]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24111600042b.jpg)

![“돈은 나가는데 해지는 어렵고”…카드 부가상품 해지 어쩌나[카드팁]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24111600184h.jpg)