중화권 증시는 당대회 이후 시스템 리스크가 부각되면서 비포장도로를 달리고 있다. 코로나19 고강도 봉쇄와 경기 둔화 우려, 미국 금리 인상까지 악재가 겹겹이 맞물리면서다. 전문가들은 중화권 증시에 대해 당분간 ‘비중 축소’를 외치면서도 내년 반등 전망에 따른 투자 기회를 주목했다.

|

中 급등락 지속…호실적 기업도 시진핑 규제 우려에 ‘출렁’

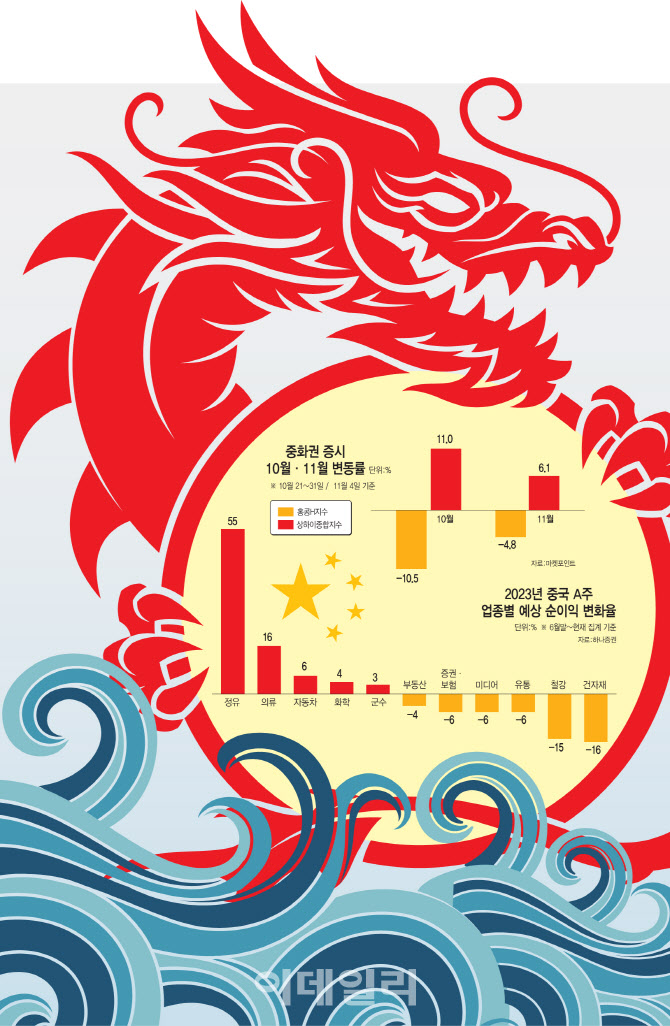

6일 마켓포인트에 따르면 홍콩H지수는 중국 당대회 일정이 종료되기 직전 거래일인 지난달 21일 기준 10월 말까지 10.5% 폭락했다. 5000선마저 붕괴되며 금융위기였던 2008년 10월 이래 최저 수준을 기록했다. 이후 11월 들어서는 지난 4일까지 11.0% 급등했다. 코로나19 고강도 방역 완화 기대감이 번지면서다. 상하이종합지수 역시 당대회 이후 10월 같은 기간 4.8% 하락한 후 11월 들어 6.1% 상승했다.

홍콩 증시는 연초부터 △상하이 락다운과 미국 상장기업 제재 우려 △미국 긴축 강화와 중국 펀더멘털 리스크에 이어 △당대회 이후 시진핑 1인 권력구도 강화와 반(反)시장정책을 우려하는 투자자 이탈에 패닉 장세가 재현됐다. 중국 본토 증시는 코로나19 재확산세와 9월 중국 소비·고용지표 둔화에 침체 우려가 커지며 하락세를 보였다.

“제로코로나 완화 시 中 비중확대…플랫폼·에너지 순”

11월 들어 중국 제로 코로나 완화 기대감은 급등세를 이끌기도 했다. 김경환 하나증권 연구원은 “정부 방역 완화 조치와 독일 총리 방중 기대감이 저가 매수를 촉발했다”며 “홍콩은 자동차, 소비재, 부동산 등 내수 중심으로 급등했는데, 외국인이 리오프닝과 정치 위험 완화에 베팅한 것으로 판단한다”고 말했다.

정책이 확실시되기까지 변동성 장세가 불가피할 전망이다. 증권·운용가는 대체로 본격 방역 완화 시점을 내년 3월 양회 이후로 예상하면서, 정책이 가시화될 시 정책 모멘텀에 따른 투자가 유효하다고 봤다. 결국 시진핑 지도부의 정책 향방에 유의해야 한다는 조언이다.

키움증권은 △첨단산업(반도체) △그린에너지(신재생에너지·전기차 밸류체인) △내수(플랫폼) 업종 순으로 정책 우선순위를 예상했다. 세부적인 경제정책은 내년 가을 3중전회에서 확인할 수 있을 것으로 봤다. 홍록기 키움증권 연구원은 “대외 리스크와 중국 현재 상황을 감안하면, 투자 매력도는 내수업종(플랫폼 포함)이 가장 높다”며 “차선호는 전통 및 신재생 에너지 업종”이라고 했다.

다만 과거와 달리 대외환경이 녹록지 않아, 정책 효과가 반감될 수 있다고도 봤다. 홍 연구원은 “탈세계화 기조 아래 미·중 갈등, 양안 갈등과 같은 비우호적인 대외 환경, 내부적으로는 제로 코로나 정책이 야기하고 있는 내수 부진 등 영향으로 당국의 정책 효율성은 점차 낮아질 것”이라고 말했다.

“내년 탄력적 반등…본토는 내년, 홍콩은 2분기후 확대”

내년부터는 탄력적인 반등세도 예상되고 있다. 하나증권은 △중국 본토증시에 대해서는 내년 ‘비중확대’를 △홍콩 증시에 대해서는 단기 중립(보유), 중기(내년 2분기 이후) ‘비중확대’를 제시했다. 상하이종합지수 내년 연간 예상밴드는 2750~3580포인트로, 홍콩 증시는 상반기 5650~7760포인트와 하반기 6200~8350포인트를 제시했다.

향후 6개월 본토 증시의 선제적인 반등(낮은 외국인 노출도)이 홍콩 변동성 축소와 1차 반등의 조건이며 주가 저점은 4분기에 구축될 것이라고 봤다.

김 연구원은 “홍콩증시는 내년 1분기 대외 악재 민감도 정점통과, 2분기부터 중국의 ‘순환적인 회복’과 ‘산업 불균형 완화’ 재평가에 강하게 반응, 연중 가장 탄력적인 반등이 시작될 전망”이라고 말했다. 이어 “내년 부동산 경착륙과 방역 장기화 충격 점진적으로 탈피, 펜데믹 이후 극단적인 디스카운트 해소가 시작될 것”이라고 부연했다.

![[포토]구름 사이로 보이는 2025년 첫 해](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010100163t.jpg)

![[포토]여객기 사고 합동 참배 마친 우원식-이재명-권영세](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24123100548t.jpg)

![[포토] 미세먼지 '나쁨' 주의](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24123000567t.jpg)

![[포토] 불길 휩싸인 여객기](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122900445t.jpg)

![[포토]출렁이는 환율 시장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122900259t.jpg)

![[포토]겨울아 반가워](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122900232t.jpg)

![[포토]윤 대통령, '공수처 3차 소환 불응'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122900095t.jpg)

![[포토]한덕수 대통령 권한대행 국무총리 탄핵소추안 투표하는 우원식 국회의장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700978t.jpg)

![[포토] 달러 상승 이어져...](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700871t.jpg)

![[포토] 헌법재판소 소심판정](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700760t.jpg)

![[포토]윤이나,후배 양성을 위해 2억원 기부했어요](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122600088h.jpg)

![[대한민국 새판 짜기]37년 된 '제왕적 대통령제' 끝내자](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010100061b.jpg)