시가총액이 큰 종목들이 해외 상장에 집중하면, 국내 자본시장의 활력이 떨어질 수 있다는 우려가 나온다. 금융투자업계에서는 적정한 공모가를 산정하고 장기 투자자를 유인할 수 있도록 IPO 시장에 대한 지원이 필요하다는 요구가 커지고 있다.

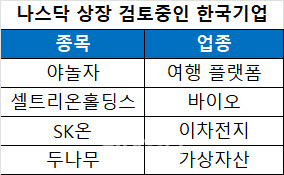

28일 금융투자업계에 따르면 현재 나스닥 상장을 준비 중인 기업은 여행 플랫폼 기업인 야놀자와 바이오 기업 셀트리온홀딩스, 그리고 축전지 제조사인 SK온 등이다. 모두 예상 시가총액이 수십조원에 달하는 이른바 ‘대어’들이다. 이밖에 두나무, 카카오엔터테인먼트 등도 나스닥 상장을 노리고 있는 것으로 알려졌다.

2021년 쿠팡이 미국 증시에 상장한 이후 화두에 올랐던 미국 상장붐이 최근 네이버(NAVER(035420))의 자회사인 웹툰엔터테인먼트의 나스닥 상장 흥행으로 다시 탄력이 붙는 모양새다. 한국 증시와 비교해 높은 유동성과 최근 지수 급등으로 자금조달이 훨씬 수월할 것이란 판단이 배경이다.

다만 미국 증시의 경우 상장을 유지하는 조건이 국내보다 까다로운데다 회계·법률·공시 등에 매년 수십에서 수백억원의 비용이 필요한 만큼 주의가 필요하다는 지적도 있다. 웹툰엔터테인먼트 상장 이전까지 10개의 한국 기업이 미국 증시에 상장했으나 살아남은 것은 그라비티 뿐이다.

박용린 자본시장연구원 연구원은 “유니콘 기업의 자금 조달 등은 풍부한 재원을 바탕으로 미국 시장이 잘 갖춰져 있다”며 “국내 모험자본 역량이 강화되고 있지만 자금조달과 성장지원을 통해 고성장 기업의 창업과 성장을 지원하는 역할이 강화되어야 한다”고 말했다.

|

|

![[포토]골프존 파스텔 합창단,지역주민위한 공연](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400127t.jpg)

![[포토]'규탄사하는 이재명 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120401162t.jpg)

![[포토]비상계엄 해제 후 한자리에 모인 한덕수 총리와 국무위원들](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120401092t.jpg)

![[포토]최상목 경제부총리, '어두운 표정'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400960t.jpg)

![[포토]청사들어서는 한덕수 총리](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400786t.jpg)

![[포토] 대통령실 입구의 취재진](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400817t.jpg)

![[포토]'긴급 의원총회 참석하는 추경호 원내대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400571t.jpg)

![[포토]'긴박했던 흔적들'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400485t.jpg)

![[포토]조국, '국가 비상사태 만든 이는 尹...탄핵해야'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400366t.jpg)

![[포토]尹, '비상 계엄 해제할 것'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120400277t.jpg)