|

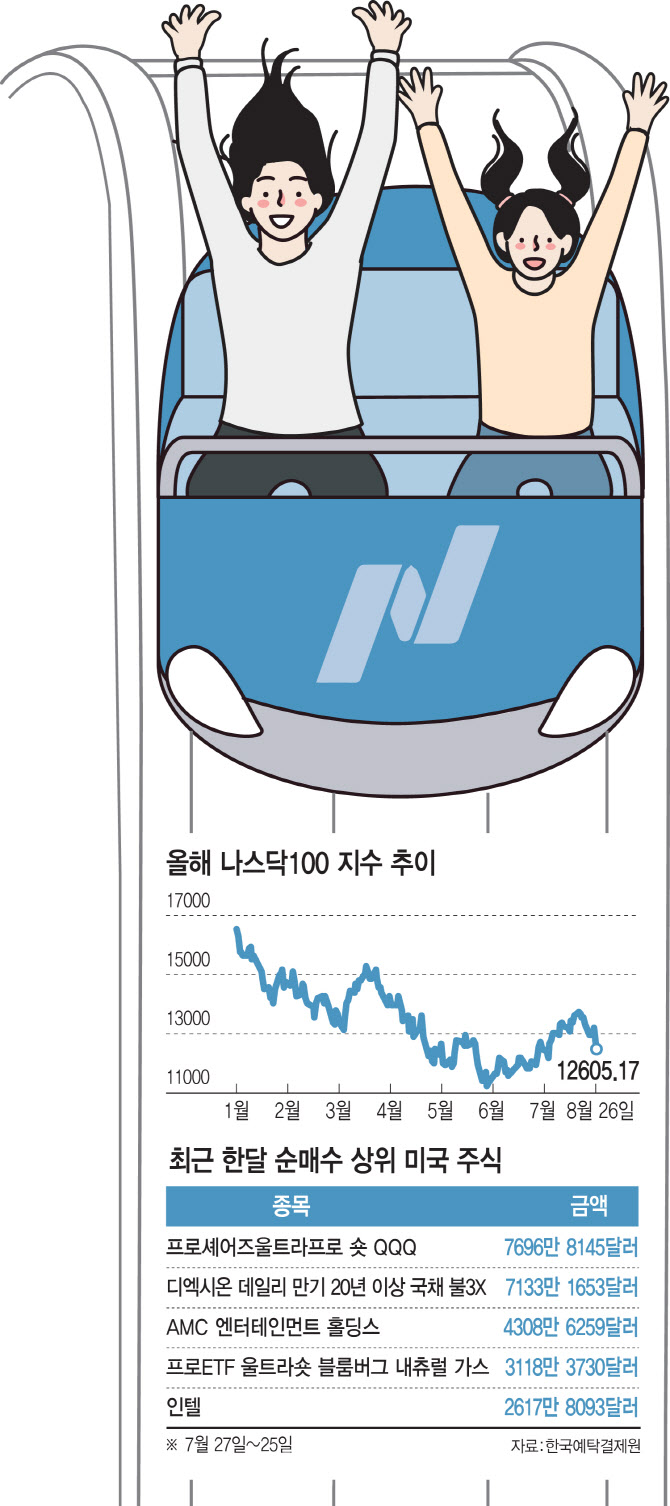

29일 한국예탁결제원 증권정보포털 세이브로에 따르면 지난달 27일부터 최근 한 달간 국내 투자자가 가장 많이 사들인 미국 주식은 프로셰어즈 울트라프로 숏QQQ ETF로, 7696만8145달러(약 1038억6081만원)어치다. 최근 한 달간 개인투자자들이 국내 주식 LG이노텍(011070)을 1093억원 어치 사들이며 순매수 종목 5위를 기록했다는 점을 감안하면 상당한 매수 규모다.

해당 종목은 나스닥100지수를 역으로 3배 추종하고 있다. 미국은 3배 레버리지·인버스 ETF 투자에도 별다른 규제 문턱이 없는 만큼 투자 판단에 대한 확신이 있는 투자자들이 주목하는 ETF 중 하나다. 특히 지난 주말에는 나스닥100지수가 4.1%(538.42) 하락한 1만2605.17에 거래를 마친 만큼 단순 산술적으로만 10% 넘는 수익률이 예상된다.

이어 ‘디렉시온 데일리 만기 20년 이상 국채 불3X’(DIREXION DAILY 20+ YEAR TREASURY BULL 3X SHS) ETF가 2위를 차지했다. 미국 국채 20년물을 3배 추종하는 펀드로, 개인투자자들의 매수 규모는 7133만1653달러(약 962억8346만원)이다. 뒤이어 ‘밈 주식’으로 분류되는 AMC엔터테인먼트에 4308만6259달러, 4위는 천연가스 서브인덱스의 일간수익률을 2배 추종하는 ‘프로ETF 울트라숏 블룸버그 네츄럴가스’(PROETF ULTRASHORT BLOOMBERG NATURAL GAS)에 3118만3730달러 순매수세가 몰렸다.

이 같은 고레버리지 투자는 장기 포트폴리오보다는 단기 포트폴리오에 적합하다. 당장 내달 연방공개시장위원회(FOMC) 이전까지는 반등 기조가 이어질 것으로 전망되는 가운데 변동성은 축소될 것이란 분석이 나와 주목된다.

김호정 유안타증권 연구원은 “7월 FOMC 의사록 발표 이후 시장은 매파적 스탠스를 예견했고 이를 반영해왔다”며 “잭슨홀 미팅 이후 큰 폭의 하락을 보였지만 영향력 자체의 지속성은 제한적일 것”으로 봤다.

그는 “연준 속도 조절 기대감이 잭슨홀 미팅 이후 희석화되긴 했지만 결국 지표에 의존해서 통화정책을 해왔기 때문에 잭슨홀 미팅으로 가려진 미국 개인소비지출(PCE) 지표나 8월 고용지표가 전월치보다 둔화되는 흐름을 보이는 만큼 자이언트스텝 확률이 낮을 것으로 본다”고 짚었다.

일각에서는 오는 9월부터 양적긴축(QT) 속도가 빨라지고 금리 인상에 따른 실물경제 충격이 가시화될 것이란 우려도 제기된다. 국제금융센터에 따르면 현재 연준의 대차대조표(B/S) 규모는 QT 시행 직전인 5월말 8조9100억달러에서 지난 19일 기준 8조8700억달러로 감소하는 데 그쳤다. 향후 QT 속도가 빨라질 것으로 전망되는 주된 배경이다.

다만 문 연구원은 “QT에는 순기능이 있는데 기준금리 인상은 단기금리에 영향을, QT는 장기금리에 영향을 주는 만큼 장단기 금리차 역전과 관련해서 연준이 이를 조율할 수 있는 수단”이라며 “만약 시장에서 10년물과 2년물 역전이 지속된다고 하면 QT를 가지고 역전 흐름폭을 조율할 수 있는 순기능 역할도 있기에 지금은 단기금리 측면에 주안점을 놓고 보는 게 낫다고 본다”고 말했다.

![[포토] 평창고랭지 김장축제](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111501303t.jpg)

![[포토] 종로학원, 대입 합격점수 예측 설명회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111501114t.jpg)

![[포토]이재명 민주당 대표 '징역 1년에 집행유예 2년'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111501110t.jpg)

![[포토]'구속VS무죄' 이재명 공판 앞두고 쪼개진 서초동](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111500881t.jpg)

![[포토] 개인정보보호위원회 기자설명회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111500752t.jpg)

![[포토]고생했어~](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401524t.jpg)

![[포토] 걷고 싶은 거리](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401206t.jpg)

![[포토] 광복 80주년 기념사업 시민위원회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401169t.jpg)

![[포토]1400원 뚫은 원-달러 환율…외환당국 '적극개입' 시그널](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401121t.jpg)