|

|

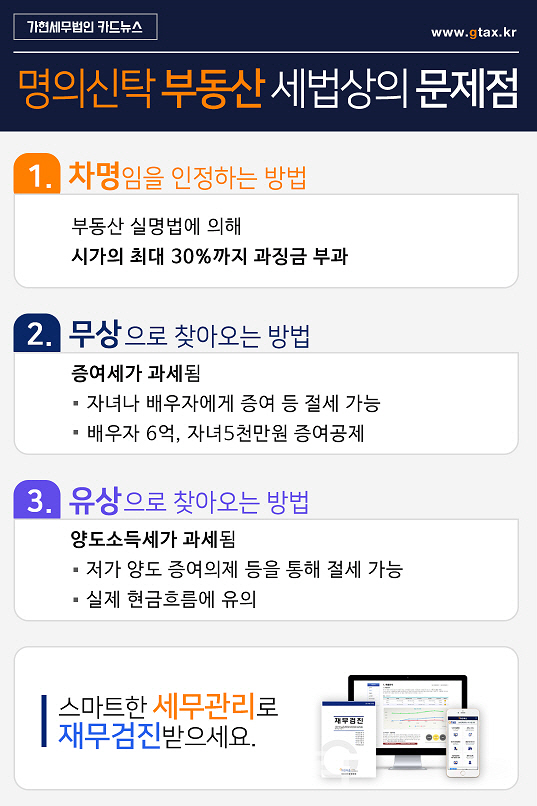

사정상 다른 명의로 다고 하더라도 이 부동산을 다시 자신의 명의로 찾아오기 위해서는 세가지 방법이 있다. 명의신탁부동산을 본인의 명의로 찾아오는 방법은 첫째 차명으로 부동산을 샀다고 하는 방법이다. 두 번째 대가없이 무상으로 찾아오는 방법 그리고 마지막으로, 대가를 주고 받아 오는 방법이다. 이 세가지 방법에 따라 세금이 나오거나 부동산 실명제법 위반으로 과징금이 나올 수 있다. 명의신탁 부동산을 찾아오는 방법에 대해 자세히 알아보자.

첫째, 과징금등을 부담하고 찾아오는 방법

1995년 7월부터 시행되고 있는 ‘부동산 실권리자 명의등기에 관한 법률(약칭 ’부동산실명제법‘)’에 따라 명의신탁 등 부동산실명법을 위반한 사람에게는 최고 5년 징역 또는 2억원의 벌금이 부과되며 이와 별도로 지방자치단체에서 부동산가액의 30% 범위 안에서 과징금 등이 부과된다. 실무적으로는 명의 신탁된 부동산을 처분하거나 상속이 되어 찾아오기 어려운 경우 명의신탁임이 나타나 과징금이 부과되는 경우가 많다.

명의신탁 재산을 댓가 없이(무상) 등기를 이전해 오는 방법이 있다. 세법에서는 증여로 판단하여 증여세가 과세된다. 명의신탁임을 밝힌다고 하더라도 상속세 및 증여세법에 의하면 명의신탁재산에 대하여는 다른 사람 명의로 등기를 한 날에 그 재산가액을 실제소유자로부터 증여받은 것으로 본다. 즉 증여세가 과세된다는 말이다. 증여로 받아 오는 방법은 본인이 아닌 자녀나 배우자등이 같이 받아 증여세를 절세할 수 있는 방법도 활용할 수 있다.

둘째, 유상으로 찾아오는 방법

명의신탁 부동산을 일부 대가를 주고 찾아 오는 경우에는 처분으로 보아 양도소득세를 내야 한다.

이 경우 양도소득세는 실질과세의 원칙에 따라 양도소득세는 실질 귀속자인 신탁자가 내야한다. 다만 명의를 빌려준 수탁자가 이미 양도소득세를 낸 경우도 있다. 수탁자가 잘못 납부한 양도소득세는 환급받을 수 있을까? 판례에 따르면 명의를 빌려준 수탁자의 양도소득세를 결정 취소함에 따라 발생되는 환급세액은 명의 수탁자에게 환급하지 아니하고 실소득자(명의신탁자)의 기 납부세액으로 공제하는 것으로 되어 있다. 따라서 명의신탁자산에 대한 양도소득세는 누가 어떻게 낼 것인지도 고민할 필요가 있다.

양도소득세를 내는 것은 매매가액에 의해 결정되므로 저가 양수도 등을 통해 증여의제를 활용하여 양수도 하는 방법도 절세 방법을 찾을 수 있다. 그러나 이경우에도 실제로 매매 대가가 오고가는 현금흐름에는 특히 유의해야 한다.

이러한 부동산 명의신탁을 찾아오는 방법은 가치하락 시점에서의 증여방법, 실제 매매거래를 통한 매매의 방법 및 세법상 저가 양수나 부당 행위 계산 부인을 이용하는 방법도 있다. 어떤 경우든 찾아오는데 대한 비용의 부담이 있기 마련이다. 이들 중 가장 적은 부담으로 찾아 오는 것이 방법이다. 이는 부동산 가액의 크기, 실제 명의인의 재산상황 및 연령상황 등 여러 가지를 통해 케이스별로 판단 해야 한다. 특히 실질 자금의 흐름은 실무적으로 매우 중요하다. 명의신탁 자체가 잘못된 단추이므로 이를 해결하기 위한 불이익이 있는 만큼 여러 대안의 검토를 통해 신중한 판단과 각 방법들에 따른 최적의 방법을 찾을 필요가 있다.

![[포토] 평창고랭지 김장축제](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111501303t.jpg)

![[포토] 종로학원, 대입 합격점수 예측 설명회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111501114t.jpg)

![[포토]이재명 민주당 대표 '징역 1년에 집행유예 2년'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111501110t.jpg)

![[포토]'구속VS무죄' 이재명 공판 앞두고 쪼개진 서초동](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111500881t.jpg)

![[포토] 개인정보보호위원회 기자설명회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111500752t.jpg)

![[포토]고생했어~](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401524t.jpg)

![[포토] 걷고 싶은 거리](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401206t.jpg)

![[포토] 광복 80주년 기념사업 시민위원회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401169t.jpg)

![[포토]1400원 뚫은 원-달러 환율…외환당국 '적극개입' 시그널](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111401121t.jpg)