|

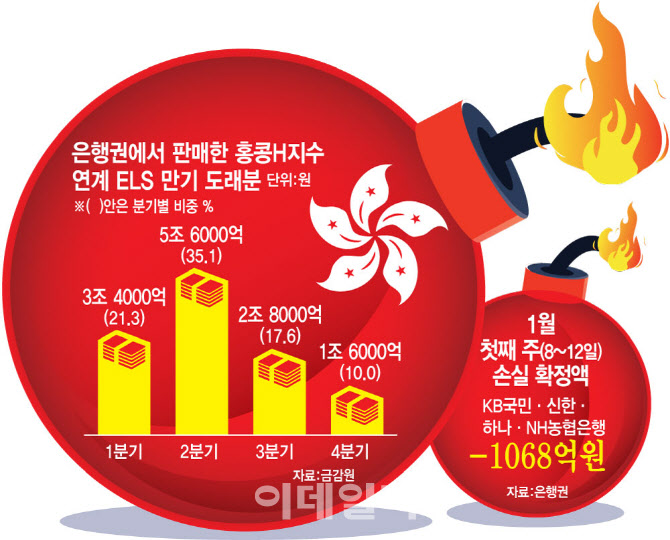

14일 은행권에 따르면 KB국민·신한·하나·NH농협은행 등 H지수 ELS를 많이 판매한 4곳에서 지난 12일 기준 1068억원의 손실을 확정했다. 지난 8일부터 2021년 상반기 발행된 H지수 ELS의 본격적인 만기 상환이 시작됐는데 평균 손실률이 48~51% 수준에 달했다. 우리은행은 3월 이후, 기업은행은 상반기가 지나 만기가 돌아와 아직 손실을 확정하지 못했다.

H지수 ELS는 통상 가입 후 3년 뒤 만기가 됐을 때 H지수가 가입 당시의 70% 밑으로 떨어지면 하락률만큼 원금 손실을 보는 초고위험 파생 상품이다. 70%를 넘으면 원금과 이자를 모두 받을 수 있다. H지수는 3년 전인 2021년 2월 1만 2229포인트까지 올랐는데 현재는 반토막이다. 지난 12일 종가는 5481.94선에 머물고 있다. 2021년 1월 평균인 1만 1339포인트의 48% 정도로 원금 손실의 기준인 70%를 한참 밑돈다.

유안타증권 리서치센터는 은행·증권사 등의 H지수 ELS 판매분 중 이달 만기가 도래하는 물량은 9172억원이며 2월 1조 6586억원, 3월 1조 8170억원, 4월 2조 5553억원에 이를 것으로 전망했다. 초미의 관심사는 손실 규모와 더불어 ‘불완전 판매’ 여부다. 금감원은 이를 들여다보기 위해 지난 8일부터 주요 판매처인 12개 은행·증권사를 대상으로 현장 검사에 나선 상태다. 은행·증권계에서 판매량이 가장 많았던 KB국민은행과 한국투자증권에 대해선 관련 민원 조사도 동시에 이뤄진다.

금감원은 늦어도 3월까지 ELS에 관한 결론을 낸다는 방침이다. 불완전 판매가 드러난다면 은행들은 고객 손실의 일부를 배상해야 한다. 일각에선 금융당국이 은행권의 고난도 금융투자상품(20% 이상 원금 손실이 발생할 수 있는 상품) 판매에 제동을 걸 수 있다는 관측도 나온다. 이미 금융당국은 지난 2019년 DLF 사태 후 판매 금지 결정을 내린 적이 있지만 당시 은행의 요청으로 고객 보호 강화 등을 전제로 특정 요건을 갖춘 공모 ELS에 한해 신탁 판매를 허용하겠다며 방향으로 선회한 바 있다.

![[포토] 평창송어 얼음낚시](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010301047t.jpg)

![[포토]윤 대통령 체포 실패하고 이동하는 공수처](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010300843t.jpg)

![[포토] 서울광장 스케이트장](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010300711t.jpg)

![[포토]윤석열 대통령 지지자 시위](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010300591t.jpg)

![[포토]공수처 도착한 오동운 공수처장](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010300320t.jpg)

![[포토]공수처와 경찰, 윤 대통령 관저 정문 통과](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010300246t.jpg)

![[포토]윤 대통령 지지자 강제 해산하는 경찰](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010201153t.jpg)

![[포토]윤 대통령 지지자들에게 인사하는 윤상현-김민전](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010201052t.jpg)

![[포토]2025년 한국 증시 ‘상저하고’…코스피 2398 ‘약보합’ 마감](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010200974t.jpg)

![[포토] 서울시청 합동분향소](https://image.edaily.co.kr/images/Photo/files/NP/S/2025/01/PS25010200781t.jpg)

![[포토] 메디힐 골프단 '최정상급 수준의 계약으로 최강 골프단 등극'](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2025/01/PS25010300073h.jpg)