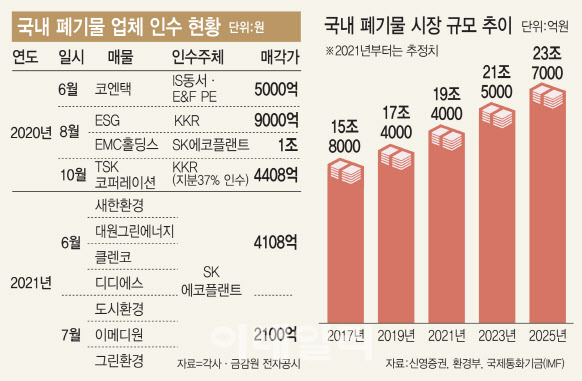

해를 거듭할수록 늘어나는 폐기물 배출량에 경기를 타지 않는 유망 투자처로 평가받고 있다. 최근에는 ESG(환경·사회책임·지배구조) 투자처라는 타이틀이 더해지면서 몸값을 높이는 모습이다. 신사업 확보에 목마른 건설사들은 물론 경영참여형 사모펀드(PEF) 운용사까지 뛰어들면서 향후 폐기물 업체 인수에 대한 관심이 꾸준할 것이라는 분석이 나온다.

|

현재 자본시장에서 폐기물 업체 인수에 가장 적극적인 기업을 꼽으라면 SK에코플랜트다. 지난 5월 사명을 바꾸고 2023년까지 3조원 투자를 결정한 SK에코플랜트는 지난 6월 PEF 운용사인 E&F 프라이빗에쿼티(PE)가 보유한 충청권 폐기물 업체 대원그린에너지와 새한환경, 맥쿼리자산운용이 보유하던 폐기물 소각업체 클렌코, 산은PE가 보유 중이던 의료폐기물 처리업체인 디디에스 등 4곳을 총 4180억원에 인수했다.

지난달에는 한국투자프라이빗에쿼티(PE)가 보유하던 의료 폐기물 처리업체 도시환경과 이메디원, 폐기물 처분 업체인 그린환경 등 폐기물 중간처리 업체 3곳을 2100억원에 인수했다. 지난해 인수한 환경시설관리(전 EMC홀딩스)까지 합치면 1조6000억원 가까운 자금을 폐기물 업체 인수를 위해 쏟아부은 셈이다.

환경 분야에 출사표를 던진 만큼 타사와의 경쟁에서 밀리지 않겠다는 의도도 있다. 현재 국내 폐기물 처리업은 SK에코플랜트 외에도 태영그룹과 IS동서 등이 경쟁을 펼치고 있다. 태영그룹은 글로벌 PEF인 콜버그크래비스로버츠(KKR)와, IS동서는 E&F PE와 손잡고 폐기물 산업 규모를 키우고 있다. 태영그룹과 KKR은 폐기물 업체 ESG와 ESG청원, 수처리업체 TSK코퍼레이션을 하나로 합친 합병 법인 신설을 추진 중이다. IS동서도 폐기물 업체이자 코스닥 상장사인 인선이엔티(060150)와 코엔텍(029960)을 보유하고 있다.

|

대기업과 PEF 운용사들이 앞다퉈 폐기물 업체에 러브콜을 보내는 이유는 무엇일까. 해마다 늘어나는 폐기물 처리량에 답이 있다는 설명이다.

과거 폐기물 업체 M&A를 추진했던 한 PEF 업계 관계자는 “폐기물 처리라는 게 비가 와도, 눈이 와도 해야 하는 것이다 보니 부침이 없다”며 “폐기물이 늘어난다는 것은 곧 처리 단가가 올라가는 것을 의미하기 때문에 해를 거듭할수록 수익이 늘어날 수 밖에 없는 구조”라고 말했다. 이 관계자는 “환경 산업 포트폴리오다 보니 기업들이 추구하는 ESG키워드에 부합하는 점도 무시할 수 없다”고 덧붙였다.

규모 면에서는 IMM인베스트먼트가 2017년 1월 JP모건으로부터 3900억원에 인수한 EMK가 눈길을 끈다. 인수 이후 동종 폐기물 업체를 추가로 사들이는 ‘볼트온’(유사 기업 인수합병) 전략으로 사세를 확장하면서 이목을 집중시켰다. 현재 시장에서 점치는 EMK의 매각가격은 1조원에 육박한 상태다.

인수한 지 횟수로 5년 차에 접어든데다 최근 관심을 감안하면 시장에서 흥행을 이끌어 낼 수 있다는 평가가 나온다. 실제로 일부 원매자들이 IMM인베스트먼트 측에 인수 의사를 타진한 것으로 알려졌다. 시장의 관심이 그만큼 크다는 증거다.

한 업계 관계자는 “매각 측에서 먼저 태핑(수요의사 타진)을 하기 전에 사겠다는 의사를 전달한다는 것은 그만큼 인수 의지나 인수 경쟁이 세다는 것”이라며 “현재 폐기물 포트폴리오를 보유한 기업이나 운용사의 경우 현 시점이 수익을 내기에 적절한 시점으로 보인다”고 말했다.

![[포토]은행권 소상공인 금융지원 간담회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122300609t.jpg)

![[포토]인사청문회 출석한 마은혁 헌법재판관 후보자](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122300404t.jpg)

![[포토]아침 영하 10도, 꽁꽁 얼어붙은 도심](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122300843t.jpg)

![[포토]스케이트 타는 시민들로 북적](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200317t.jpg)

![[포토]기름값 10주째 올라…전국 휘발유 평균 1652.2원](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200258t.jpg)

![[포토]크리스마스 분위기](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200248t.jpg)

![[포토]'서울광장 스케이트장 좋아요'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000768t.jpg)

![[포토] 나인퍼레이드 캠페인](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000496t.jpg)

![[포토]더불어민주당 최고위원회의 개최](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000232t.jpg)

![[포토]안소현-김성태 본부장,취약계증 후원금 전달식 진행](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24121400036h.jpg)