[이데일리 김성훈 기자] 한 경영참여형 사모펀드(PEF) 관계자는 투자의 어려움을 언급하며 이런 말을 한 적이 있다. “밸류에이션, 참 알다가도 모르겠다.” 그는 이어 “어느 정도 프리미엄(웃돈)을 주고 (지분이나 경영권을) 인수해야 할지 고민일 때가 적잖다”고 털어놨다.

이 관계자는 “매각 입장에서는 한 푼이라도 더 받고 싶기 때문에 프리미엄을 생각하는 게 당연하지만, 얼마 지나지 않아 뚝뚝 떨어지는 기업가치를 보면 그런 베팅이 맞았는가에 대한 생각이 들 때가 있다”며 “그렇다고 리스크를 고려한 가격을 제시하면 협상 자체가 엎어지고, 그런 일이 반복되면 참 어렵다”는 말을 했다.

|

바닥과 천장을 알면 얼마나 좋으련만, 투자라는 게 그렇게 호락호락하지 않다. 모두가 상승곡선을 그릴 때면 고민이 어쩌면 덜하다. 그런데 누구는 버티고, 누구는 기업가치가 쭉쭉 빠지는 요즘이라면 투자가 머뭇거려지는 것도 부정할 수 없다. 호재를 타고 기업가치를 사수하면서 투자 유치를 성공적으로 이끌어내는가 하면 1~2년 새 기업가치가 몰라보게 빠지면서 고전을 면치 못하는 기업들도 있다. 바야흐로 본격적인 ‘밸류에이션 양극화 시대’에 접어든 것이다.

13일 자본시장에 따르면 전기차 배터리 업체 SK온은 지난달까지 누적 4조4000억원 규모의 자금을 유치했다. 한국투자PE·이스트브릿지 컨소시엄에게 1조2000억원 투자 유치를 시작으로 SK이노베이션에서 2조원, MBK파트너스와 블랙록 등으로 이뤄진 컨소시엄으로부터 8억달러(약 1조500억원), 사우디국립은행(SNB) 자회사 SNB캐피탈로부터 최대 1억4400만달러(약 1900억원) 등의 투자금을 받았다.

지난해 연말까지만 해도 SK온의 투자 유치 과정은 순탄치 않았다. 글로벌 FI(재무적투자자)들과의 협상이 지지부진한 흐름을 보이며 결렬되자 한때 40조원이 언급되면 밸류에이션을 22조원으로 고정하면서 투자 유치에 안간힘을 썼다.

한 자본시장 관계자는 “지난해 가을만 하더라도 전기차 배터리 업종을 보는 견해가 갈렸던 게 사실이다”며 “연초 들어 해당 섹터를 보는 분위기가 달라진 결과 자금 유치에 성공한 원동력이 된 것으로 본다”고 말했다.

|

반면 지난해 자본시장을 뜨겁게 달궜던 카카오모빌리티는 기업가치가 출렁이고 있다. 여의도 증권가에서 나온 보고서를 종합하면 지난해만 해도 8조원이 언급되던 카카오모빌리티의 기업가치는 현재 2조6000억~3조2000억원 사이로 평가받고 있다.

우버나 그랩 등 글로벌 피어그룹(동종업계 유사기업)의 PSR(주가매출액비율)이 크게 빠진데다, 적자 전환에 따른 성장률 하락을 기업가치에 반영하지 않을 수 없다는 시각이다. 회사는 물론, 모두가 동의하는 사안이 아님을 차치하더라도 1년 새 일어난 드라마틱한 밸류에이션 하락은 시사하는 바가 크다.

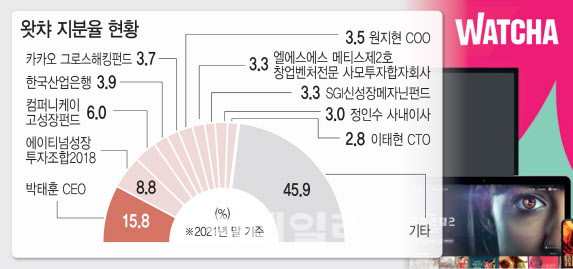

각자 업종에서 기반을 닦은 기업은 그나마 사정이 났다. 한때는 기업가치 5000억원이 언급되더 OTT(온라인동영상서비스) 왓챠는 최근 200억원에도 협상이 결렬되며 충격을 낳았다. 지난 2021년 인정받은 3000억원 기업가치와 비교하면 15분의 1, 업체 측이 제시했던 포텐셜 밸류에이션(5000억원)과 비교하면 25분의 1 토막이 났다.

기업가치가 신기루처럼 사라진 이유는 무엇일까. 격전지인 OTT 시장 내 경쟁력 약화에다 씨가 마른 펀딩 시장 여파 등이 이유로 꼽힌다. 일각에서는 스타트업에 자본시장이 너무 가혹한 것 아니었느냐는 옹호 의견도 있다. 그런데 그 유동성을 타고 수천억원 기업가치로 등극했다는 사실도 부정할 수 없다.

밸류에이션 양극화가 짙어진 상황에서 거품이 잔뜩 낀 기업가치 책정은 당분간 없을 것으로 시장은 보고 있다. 똘똘하지만, 담백한 기업가치를 유지하는 기업에만 투자가 이뤄질 것이란 전망이 힘을 얻고 있다.

한 자본시장 관계자는 “유동성이 지금보다 나아지더라도, 이전과 같은 투자 쏠림 현상은 지양하는 흐름이 이어질 것 같다”며 “결국 회사를 바라보는 본질적인 경쟁력이 어느 수준인지 증명하고, 평가받는 게 더 중요해졌다”고 말했다.

![[포토]은행권 소상공인 금융지원 간담회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122300609t.jpg)

![[포토]인사청문회 출석한 마은혁 헌법재판관 후보자](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122300404t.jpg)

![[포토]아침 영하 10도, 꽁꽁 얼어붙은 도심](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122300843t.jpg)

![[포토]스케이트 타는 시민들로 북적](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200317t.jpg)

![[포토]기름값 10주째 올라…전국 휘발유 평균 1652.2원](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200258t.jpg)

![[포토]크리스마스 분위기](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200248t.jpg)

![[포토]'서울광장 스케이트장 좋아요'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000768t.jpg)

![[포토] 나인퍼레이드 캠페인](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000496t.jpg)

![[포토]더불어민주당 최고위원회의 개최](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000232t.jpg)

![[포토]안소현-김성태 본부장,취약계증 후원금 전달식 진행](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24121400036h.jpg)