|

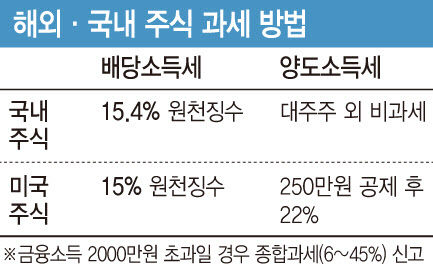

실제 쥐는 돈은 얼마?…국내외 다른 해외 주식 과세 방법

|

해외 주식의 경우 상장 국가의 세율이 국내 배당소득세율(국세 14%+지방세 1.4%)보다 낮으면 그 차이만큼 추가 과세하고, 높은 경우에는 국내에선 별도로 세금을 납부하지 않아도 된다. 미국은 배당소득세가 15%로 국내 세율(14%)보다 높아 추가 징수하지 않지만, 중국의 경우 배당소득세율(10%)이 원천징수된 후 국내 세법에 따라 소득세를 추가로 과세한다. 이 역시 원천징수하기 때문에 개인 투자자의 세금 신고는 요하지 않는다.

다만 이는 배당과 이자 등을 합산한 금융 소득이 2000만원 이하인 경우에 해당한다. 금융소득을 합산해 2000만원 이상일 경우 다른 종합소득과 합산해 세액을 계산한 뒤 다음 해 5월 31일까지 신고·납부해야 한다. 종합과세는 과표에 따라 6~45%의 누진세율이 적용된다. 이 때 외국에 납부한 배당소득세는 공제되므로, 외국납부세액영수증을 발급받아 절세에 활용해야 한다. 국내 주식의 경우 중개형 ISA 계좌를 절세에 활용할 수 있지만, 해외 주식은 거래할 수 없다.

예를 들어 지난해 미국 주식을 1000만원어치 샀다가 2000만원에 매도해 1000만원의 수익을 냈다면 이 가운데 250만원을 공제한 750만원에 대한 양도소득세 165만원을 내야 한다. 하지만 같은 기간 중국 주식에서 1000만원의 손실을 봤다면 전체 손익은 0원으로 계산돼 세금을 내지 않아도 된다.

손실이 나고 있는 미실현종목이 있다면 이를 손절한 뒤 곧바로 주식을 매수하는 것도 방법이다. 한 해가 지나기 전 손실을 실현해 연간 수익이 250만원 미만이면 양도세를 아낄 수 있기 때문이다. 손실이 난 종목을 12월에 판다면 그해 순이익이 줄어 양도세액도 줄지만 다음해 1월에 판다면 양도세액을 줄이기 어렵다.

한편 250만 원 이상의 차익이 발생했음에도 신고를 하지 않거나 신고액이 실제보다 적은 경우 납부세액의 20%를 추가 가산세로 물어야 한다. 세금을 기간 내 납부하지 않는 경우 하루에 0.025%의 납부 지연 가산세도 붙는다. 해외주식 거래가 가능한 증권사들에선 무료 세금신고 대행 서비스를 제공하고 있어, 이를 활용하는 것이 좋다.

배당락일 전 매수해야…배당금 재투자하는 TR 펀드도

미국 주식은 종목마다 배당 시기가 다르기 때문에 매달 배당금을 받으려는 투자자는 종목을 분산하는 것이 좋다. 다만 연 1회 배당하는 기업이 많은 국내 주식과 달리 미국 주식은 분기 배당이 일반적이어서 배당락일을 중심으로 주가 변동이 크지 않다.

배당금을 재투자하고 싶을 경우 총수익(토털리턴·TR) ETF(상장지수펀드) 투자를 통해 절세 효과를 기대할 수 있다. TR ETF는 분기마다 배당금을 지급하는 일반적인 ETF와 달리 배당 수익을 바로 재투자한다. 배당금을 받지 않으므로 배당소득세에 대한 과세를 미루는 동시에 재투자에 따른 수익률 복리효과까지 누릴 수 있다.

전통적인 고배당 상품인 리츠(REITs·부동산투자신탁)도 눈여겨 볼만 하다. 리츠를 통해 소액으로도 주택, 오피스빌딩, 쇼핑몰, 호텔, 물류센터, 병원, 요양시설과 같은 다양한 자산군에 간접 투자할 수 있다. 대부분의 미국 리츠는 분기 배당을 실시한다. 미국 ‘리얼티 인컴’처럼 매월 배당하는 리츠도 있다.

리츠는 주가가 떨어져도 배당을 일정하게 줘 오히려 배당수익률은 높아지는 경우가 많아 중위험·중수익 상품으로 꼽힌다. 하지만 임차인의 임차료 지급 능력이 악화되고 공실률이 상승하면 리츠 배당 이익이 줄어들 수도 있다. 지난해에는 코로나19 여파로 미국 오피스나 리테일, 호텔 등에 투자한 리츠의 실적이 대폭 감소하며 배당금을 삭감한 곳도 많았으나 점차 회복할 전망이다. 김다현 KB증권 연구원은 “일자리로의 복귀 움직임을 보이면서 상대적으로 더딘 회복세를 보였던 뉴욕 중심 오피스 리츠의 회복 속도가 빨라질 것”이라고 내다봤다.

![[포토]이데일리 퓨처스포럼 송년회 무대](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801622t.jpg)

![[포토]용산국제업무지구 개발계획 공동협약식에서 협약서 서명](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801123t.jpg)

![[포토]이틀 연속 폭설에 눈 쌓인 북한산](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801096t.jpg)

![[포토]서울리빙디자인페어 in 마곡](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800810t.jpg)

![[포토] 서울역 환승센터](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800768t.jpg)

![[포토] 미국 캘리포니아 '석류' 첫 출시](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800646t.jpg)

![[포토]'돈이 보이는 창' 찾은 함영진 우리은행 부동산리서치랩장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801076t.jpg)

![[포토]통화정책방향 기자간담회, '물 마시는 이창용 한은 총재'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800833t.jpg)

![[포토] '질퍽거리는 눈 피해서'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800590t.jpg)

![[포토]이재명, 한국거래소 찾아 국내 주식시장 활성화 논의](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800462t.jpg)

![[단독]SNS 성범죄 증거 삭제 막는다…'불법 영상물 보전명령 도입'](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112900101b.jpg)