최근에는 국내 기관 대상 펀딩(자금유치) 경쟁도 역대급으로 치열해진 모습이다. 매력있는 투자처가 제한적인데다 국내 기관들의 출자 규모는 커지는 상황에서 대형사와 중소형사의 영역이 사라지고 있다는 게 업계 분석이다.

|

3일 자본시장에 따르면 LG화학의 체외진단용 의료기기 사업(진단사업부문) 매각 우선협상대상자(우협)로 PEF 운용사인 글랜우드프라이빗에쿼티(PE)가 선정됐다. 지난달 진행한 본입찰에는 글랜우드PE를 비롯해 한국투자프라이빗에쿼티(PE) 컨소시엄, 이음PE 등이 참여해 막판까지 경쟁을 벌였다.

글랜우드PE가 우협에 선정된 이유로는 카브아웃(Carve-out·기업 비주력 계열사나 사업부를 인수하는 것) 투자 경험이 높은 점수를 받았다는 평가다. 글랜우드PE는 지난 2021년 6월 맥쿼리한국인프라투융자회사(MKIF)에 매각한 해양에너지와 서라벌도시가스로 짭짤한 수익을 거뒀다.

글랜우드PE는 앞선 2018년 12월 GS에너지로부터 서라벌도시가스와 해양도시가스 등 자회사 두 곳을 약 6000억원에 카브아웃 형태로 인수했다. 인수 2년 6개월 만인 지난해 7980억원에 맥쿼리에 매각하면서 1820억원 차익을 챙겼다.

한가지 주목할 점은 매각 규모다. 시장에서 예상하는 LG화학 진단사업부문 매각가는 1000억~1500억원 안팎으로 알려졌다. 가격만 놓고 보면 미드마켓(중급규모) 바이아웃으로 봐야 하지만, 예비입찰부터 본입찰에 이르기까지 조 단위 자산운용규모(AUM)를 굴리는 운용사들이 다수 참여하면서 이목이 쏠렸다. 대기업 계열사라는 점을 고려해도 예상 밖 열기였던 셈이다.

자본 시장에서는 안정적인 현금창출이나 업사이드(성장여력)가 중요하지, 가격 규모로 입찰 여부를 논하는 시기는 지났다고 말한다. 한 PEF 운용사 고위 관계자는 “최근 시장에 나와 있는 매물을 보면 이건 꼭 들어가고 싶다는 생각이 드는 매물이 잘 없다”며 “운용사 규모에 견줘 매물까지 선별하면 인수할 매물이 아예 없을 수도 있다”고 말했다.

|

또 다른 관계자는 “카브아웃딜은 기본적으로 업사이드 기대감이 다른 매물보다 크다고 판단하는 경향이 있다”면서도 “지금 분위기를 보면 이건 해도 되고, 이건 하면 안 되는 그런 건 없다. 잠재력 있고 계산이 서는 매물은 일단 다 참전하는 분위기”라고 말했다.

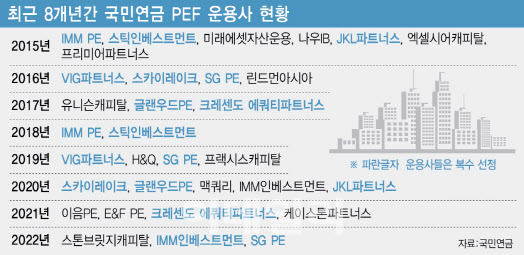

국내 PEF 운용사들 사이에서는 올해 국민연금의 PEF 운용사 결정을 예의 주시하고 있다. 지난해부터 4조원을 웃도는 차기 블라인드펀드 조성에 나선 한앤컴퍼니가 ‘메인 이벤트’인 국민연금 PEF 운용사 자리를 따낼 것이냐가 관심사다.

국내외 자본시장에서 쌓아올린 업력은 물론 11조원에 육박하는 총 약정액(지난해 말 기준) 등을 봤을 때 한앤컴퍼니의 등장이 반갑지만은 않은 것도 사실이다. 경쟁이 치열해지는 상황에서 자칫 펀딩 기회가 줄어들지는 않을까 노심초사하는 모습도 엿보인다.

시장에서는 몇 년 전까지 리그나 체급을 구획한 뒤 이뤄지던 경쟁이 사실상 없어졌다고 입을 모은다. 이달 총 1조원 규모로 운용사 모집공고를 낸 ‘기업구조혁신펀드’는 구조조정 기업에 투자하는 정책펀드 성격을 띠지만, 자금 규모가 크다 보니 여러 운용사가 관심을 보이고 있다.

한 PEF 운용사 대표는 “구조조정 기업 투자 경험이 없더라도 여러 곳에서 관심을 두는 것으로 알고 있다”며 “특정 섹터나 특정 규모만 하겠다고 하면 시장에서 살아남을 수 없음을 보여주는 대목으로 봐도 무방하다”고 말했다.

![[포토] 광화문광장 나눔온도 70.5도](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122600729t.jpg)

![[포토]조중석 이스타항공 대표-고토다 도쿠시마현지사 인사](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122600693t.jpg)

![[포토]여야 합의 강조하는 한덕수](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122600665t.jpg)

![[포토]김용현 전 국방부 장관 변호인단 기자회견 열어](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122600563t.jpg)

![[포토]윤이나,밝은 모습 인터뷰 시간](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122600087t.jpg)

![[포토]명동성당 성탄 대축일 미사](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500276t.jpg)

![[포토]다시 돌아온 있지 리아](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500136t.jpg)

![[포토]크리스마스엔 스케이트](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500245t.jpg)

![[포토]37번째 거리 성탄예배 열려 방한복·도시락으로 사랑 나눔](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500231t.jpg)

![[포토]조국혁신당 공수처 앞에서 기자회견](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500219t.jpg)

![[포토]윤이나,후배 양성을 위해 2억원 기부했어요](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122600088h.jpg)