일단 대우건설이 연대보증·채무인수를 맡은 현장 중 미착공 상태인 프로젝트파이낸싱(PF)이 꾸준히 감소세인 것으로 나타났다. 착공을 했다는 것은 앞으로 남은 절차가 ‘분양’ 뿐이라는 점에서 사업이 ‘8부 능선’을 넘었다는 뜻으로 해석된다. 다른 부동산 현장의 경우 작년부터 공사비·금융비용이 크게 올라 착공이 무산된 경우도 많은데, 이를 감안하면 고무적인 소식이다.

다만 대우건설이 맡은 현장에 주택·오피스텔·지방 사업장이 다수 포함된 만큼 PF 차환을 비롯해 최종 분양까지 잘 진행될지가 관건이다.

|

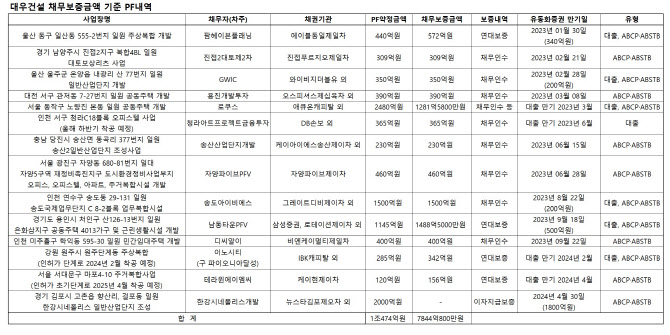

13일 건설 및 금융투자업계에 따르면 대우건설의 미착공 부동산PF 금액은 지난 1월 9649억원으로 1조원에 가까웠지만, 이날 기준 5000억원대로 감소했다. ‘대전 도안 2-2지구’ 사업장이 토지담보대출로 전환되면서 PF에서 제외됐기 때문이다.

부동산PF는 자산·신용담보 없이 해당 사업장의 수익성을 근거로 금융권에서 자금을 빌려 부동산을 개발하는 방식이다. 착공을 하지 못할 경우 사업이 순조롭게 진행되지 않는다는 뜻이기 때문에 돈을 빌려준 금융기관이 1차로 타격을 받는다.

특히 사업성이 떨어지는 악성 프로젝트는 미착공인 상태로 남는 경우가 많다. 애초에 땅을 고가에 매입했거나, 건축·금융비용이 크게 올라서 분양을 해도 수익성이 안 나올 것으로 예상돼 시공사 또는 시행사가 사업을 포기하는 경우다. 이에 금융권은 ‘미착공 PF’ 수치를 중요하게 본다.

대우건설은 현재 미착공 상태인 PF 금액이 작년 3분기 대비 꾸준히 줄었다. 회사 분기보고서를 보면 작년 3분기 말 기준 대우건설이 채무인수·연대보증 또는 이자지급보증을 한 사업장은 총 15곳이었다. 다 합치면 채무보증금액은 총 1조2144억800만원으로 집계됐다.

|

앞으로도 미착공 PF금액은 줄어들 것으로 예상된다. 대우건설은 올해 인천 미추홀구 학익동 민간임대주택, 인천 서구 청라C18블록 오피스텔 등 총 4곳 사업지 착공에 나선다. 인천 서구 청라C18블록 오피스텔 사업장의 경우 올해 하반기 착공을 앞두고 있다.

강원 원주시 원주단계동 주상복합은 현재 인허가 단계에 있으며 내년 2월 착공한다. 경기 남양주시 진접2지구 복합4BL 일원 대토보상리츠 사업, 경기 용인시 은화삼지구 사업장도 내년 착공에 돌입한다.

서울 서대문구 마포4-10 주거복합사업은 인허가 초기단계로 오는 2025년 4월 착공 예정이다. 이로써 대우건설은 향후 2000억원에서 3000억원 수준으로 PF 보증잔액을 관리해 나갈 예정이다.

PF 차환 위험 남아…최종 분양실적 ‘관건’

다만 대우건설이 맡은 현장 중 주택·오피스텔·지방 사업장이 다수 포함된 만큼 PF 차환을 비롯해 최종 분양까지 잘 이뤄질지가 관건이다. 전국적으로 주택시장 경기가 좋지 않은데다, 고금리로 오피스텔 등 수익형 부동산의 인기가 식어서다.

위에 언급된 사업장 15곳 중 주택 사업장은 △대전 도안 2-2지구 △대전 서구 관저동 △경기 남양주 진접2지구 △서울 노량진 본동 △서울 자양5구역 △경기 용인 처인구 △인천 미추홀구 학익동 △강원 원주시 단계동 등 총 8곳으로 파악된다.

오는 21일에는 경기도 남양주시 진접2지구 복합4BL 일원 진접2 대토보상리츠 사업을 유동화한 ABCP 309억원의 만기가 도래한다. 한 주 후인 오는 28일에는 울산 울주군 온양읍 내광리 산 77번지 일원 일반산업단지 개발 관련 ABSTB 200억원이 만기를 맞는다.

다음달 8일에는 대전 서구 관저동 7-27번지 일원 공동주택 개발사업을 유동화한 ABSTB 390억원이 만기도래한다. 같은 달 서울 동작구 노량진 본동 일원 공동주택 개발사업의 PF대출 만기가 다가온다.

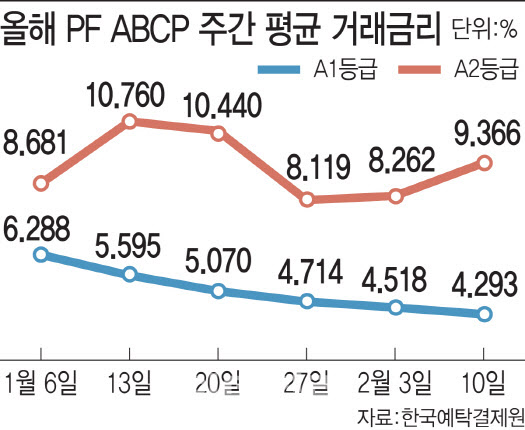

이밖에 다수 사업장이 올해에서 내년 사이 유동화증권 만기가 도래한다. 이 경우 두자릿수 금리를 부담해야 할 가능성도 있다. 대우건설의 기업어음 기준 신용등급은 A2 등급이다.

|

분양이 순조롭게 되지 않거나 PF ABCP 차환이 잘 되지 않을 경우 해당 사업장이 자금압박을 겪을 가능성도 있다.

박세라 신영증권 연구원은 “작년 10월 정부의 긴급 유동성 지원으로 1차 자금 위기를 막았던 현장의 만기가 도래하면서, PF 디폴트 발생 가능성이 보다 높아졌다”며 “업계가 추산한 PF ABCP 만기 물량은 오는 1분기 말 기준 32조원에 달하는 것으로 추정된다”고 분석했다.

이어 “브릿지론을 포함한 부동산PF의 유일한 현금수입원은 분양대금”이라며 “이는 미분양이 해소돼야 가능하다”고 강조했다.

![[포토] 원·달러 환율 오를까?](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900849t.jpg)

![[포토] 폭설 피해](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900576t.jpg)

![[포토] 주식시장 활성화 테스크포스-경제계 간담회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900547t.jpg)

![[포토]최재해, '정치적 탄핵 매우 유감...자진 사퇴 생각 없다'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900431t.jpg)

![[포토]'모두발언하는 이재명 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900370t.jpg)

![[포토]이데일리 퓨처스포럼 송년회 무대](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801622t.jpg)

![[포토]용산국제업무지구 개발계획 공동협약식에서 협약서 서명](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801123t.jpg)

![강 건너고 짐도 나르고…‘다재다능’ 이상이의 무한변신 차는[누구차]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24113000161h.jpg)