[이데일리 김성수 기자] ‘단군 이래 최대 재개발’로 꼽히는 서울 용산구 한남3구역 재개발사업 관련 프로젝트파이낸싱(PF) 유동화증권이 지난 3일 만기를 맞아 상환됐다.

한남3구역은 오는 10월 중 이주를 시작할 예정으로 사실상 사업의 ‘9부 능선’을 넘겼다. 또한 현대건설(000720)이 유동화증권의 기초자산인 PF 대출에 연대보증을 제공하고 있어 안정성이 높다는 평가다.

1730억 ABSTB, 지난 3일 만기 상환…10월 이주 예정

8일 금융투자업계에 따르면 특수목적회사(SPC) 제이케이노량진은 1730억원 규모 PF 자산유동화 전자단기사채(ABSTB)의 만기가 지난 3일 도래해 상환받았다.

|

이 사업장은 지난 2019년 3월 29일 사업시행계획 인가를 받았고, 오는 2025년 3월 착공 및 분양 예정이다. 오는 10월 중 이주를 시작할 예정으로 사실상 사업의 ‘9부 능선’을 넘었다. 남은 절차는 철거, 일반분양, 착공, 준공 순이다. 시공사는 현대건설이다.

앞서 제이케이노량진은 지난 5월 16일 PF ASBTB 발행으로 조달한 자금 1730억원을 한남3재정비촉진구역주택재개발정비사업조합(이하 조합)에 대출해줬다.

현재 다올투자증권은 이 유동화 거래에서 엑시트한 상태다. 조합이 기초자산인 PF대출을 제이케이노량진에 상환해서다. 대출이자는 지난 5월 16일 전액 선급됐다. 선급된 이자는 기한이익상실 등을 포함해 어떤 경우에도 반환되지 않는다.

앞서 현대건설은 한남3구역 조합이 빌린 대출약정금의 100% 한도로 연대보증을 해줬다. 이 연대보증은 조합이 제이케이노량진에 부담하는 대출원리금 등 일체의 채무에 대한 것이다.

조합의 신용도 및 사업의 현금흐름 등에 따라 기초자산인 대출채권의 상환 가능성이 달라지는 만큼 불확실성이 있는데, 현대건설이 연대보증을 제공해서 기초자산의 신용도를 높였다.

현대건설, 조합 PF대출 2.5조에 3조 이상 ‘채무보증’

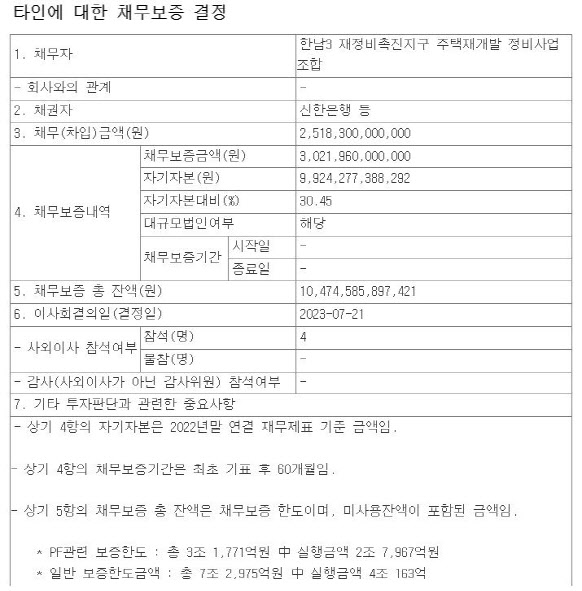

앞서 현대건설은 조합이 신한은행 등 금융기관에서 빌린 PF대출 2조5183억원에 대해 3조219억6000만원 규모 채무보증을 했다고 지난달 21일 공시했다. 작년 말 회사 연결재무제표 기준 자기자본(9조9242억7738만원)의 30.45%에 해당하는 금액이다.

|

이밖에 한남3구역 재개발 관련 유동화증권은 이달과 다음달, 내년 3월에도 만기가 돌아온다. SPC 디에이치한남사모가 발행한 260억원 규모 PF ABSTB는 오는 24일 만기며, 동일한 곳에서 발행한 300억원 규모 PF 자산담보부 기업어음(ABCP)은 내년 5월 24일 만기다.

두 유동화증권 모두 주관회사 및 자산관리자가 우리종합금융이다. 업무수탁은 하이투자증권이 맡는다. 다음달 20일에는 SPC 컬티베이션제칠차가 발행한 PF ABCP 526억원이 만기도래한다. 주관회사 및 업무수탁자, 자산관리자는 키움증권이다.

이어 내년 3월 21일에는 머니빌리지제일차가 발행한 ABCP 1310억원의 만기가 다가온다. 주관회사 및 자산관리자는 미래에셋증권이며 업무수탁자는 다올투자증권이다.

이들 유동화증권의 기초자산인 PF대출 모두 현대건설이 연대보증을 제공하고 있다.

![[포토] 광화문광장 나눔온도 70.5도](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122600729t.jpg)

![[포토]조중석 이스타항공 대표-고토다 도쿠시마현지사 인사](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122600693t.jpg)

![[포토]여야 합의 강조하는 한덕수](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122600665t.jpg)

![[포토]김용현 전 국방부 장관 변호인단 기자회견 열어](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122600563t.jpg)

![[포토]윤이나,밝은 모습 인터뷰 시간](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122600087t.jpg)

![[포토]명동성당 성탄 대축일 미사](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500276t.jpg)

![[포토]다시 돌아온 있지 리아](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500136t.jpg)

![[포토]크리스마스엔 스케이트](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500245t.jpg)

![[포토]37번째 거리 성탄예배 열려 방한복·도시락으로 사랑 나눔](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500231t.jpg)

![[포토]조국혁신당 공수처 앞에서 기자회견](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122500219t.jpg)

![[포토]윤이나,후배 양성을 위해 2억원 기부했어요](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122600088h.jpg)