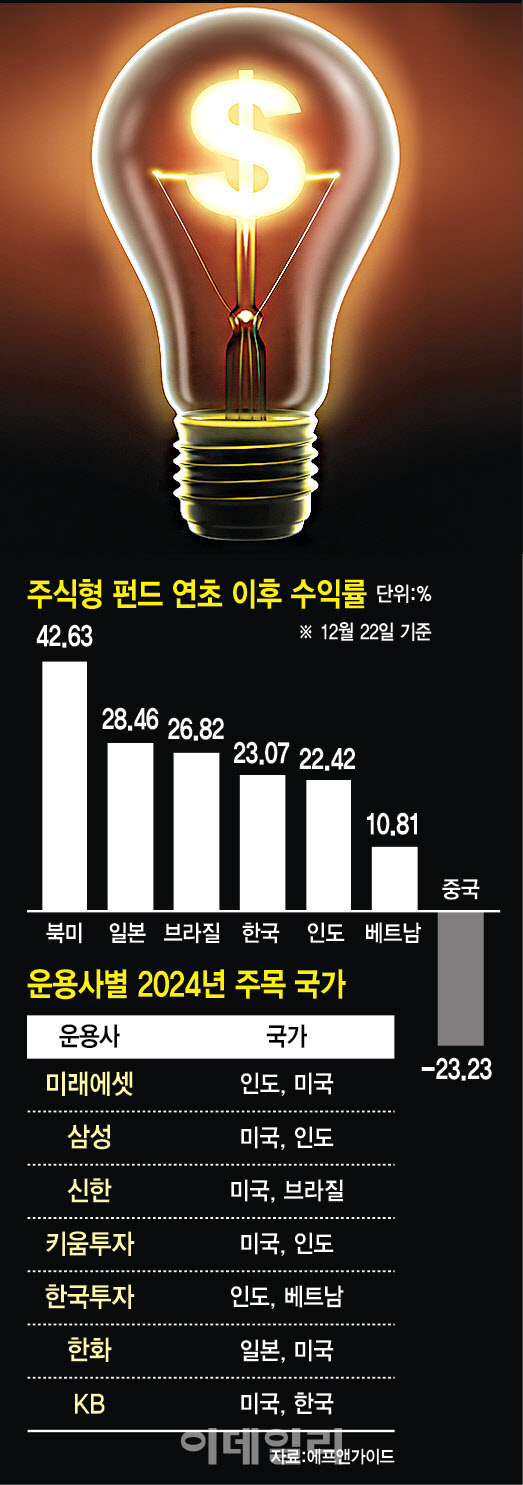

28일 국내 자산운용사들은 내년 주목하는 국가에 대해 이처럼 입을 모았다. 이데일리가 운용사 7곳(가나다순 미래에셋자산운용·삼성자산운용·신한자산운용·키움투자자산운용·한국투자신탁운용·한화자산운용·KB자산운용)에 내년 주목하는 국가(2개씩)에 대해 설문조사를 진행한 결과 △미국(운용사 6곳) △인도(4곳) △한국(1곳) △일본(1곳) △브라질(1곳) △베트남(1곳) 순으로 집계됐다.

올해 국가별 펀드 성적표를 살펴보면, 에프앤가이드 22일 집계 기준 북미 주식형 펀드가 42.63%의 평균 수익률로 전체 권역에서 가장 상승 폭이 컸다. 일본은 28.46%, 브라질 26.82%, 한국 23.07%, 인도가 22.42%로 뒤를 이었다. 중국은 나홀로 ‘마이너스’(-23.23%)를 면치 못했다.

|

올해 40%대의 독보적인 수익률을 낸 북미 주식형 펀드는 내년에도 선두 지위를 이어갈 것으로 전망했다. 올해 미국 증시는 통화 긴축 국면에서도 ‘빅테크7’ 등 대형주를 중심으로 큰 폭 상승했다. 내년에는 금리 인하와 더불어 중소형주가 미국 증시의 추가 상승을 견인할 수 있다는 관측이다.

특히 인도는 이례적으로 다수 운용사가 유망 국가로 지목해 눈길을 끈다. 인도 증시는 2014년 친기업 정책(Make in India) 시행 이후 글로벌 증시보다 2배 가까이 상승해왔다. 내년에는 미국 대선과 맞물려 미·중 패권 전쟁 속 공급망 재편의 집중적인 수혜와 총선 기대가 부각할 것으로 분석했다. 국제통화기금(IMF)에 따르면 내년 인도 경제는 6.3% 성장이 전망된다.

장현준 삼성자산운용 글로벌주식운용팀장은 “미국 주도의 공급망 재편으로 글로벌 기업들의 중국 의존도를 낮추는 가운데, 인도는 젊은 인구와 저임금, 친기업 정책으로 글로벌 제조업 기지로 부상하고 있다”고 했다. 정성인 키움투자자산운용 ETF마케팅사업부장은 “내년 총선을 앞둔 인도에서 모디 정권의 미국 지원 중심의 성장 기대는 더욱 커질 것”이라고 전했다.

33년 만에 최고치를 경신한 일본 증시는 내년에도 지속 오를 것이란 전망이다. 김성훈 본부장은 “일본 증시는 정부의 내년 1월부터 한국 개인자산관리종합계좌(ISA)와 유사한 소액투자비과세제도(NISA) 도입과 일본은행의 마이너스 금리 해제, 이에 따른 엔화 가치 반등이 기대 요인”이라며 “일본 역시 탈(脫)중국에 나선 기업들의 수혜를 받을 것”이라고 내다봤다.

올해 달러 약세 속 강세를 보인 중남미(브라질·멕시코) 증시도 중국 부진 속 긍정적으로 전망했다. 신한자산운용 관계자는 “브라질은 이제 중국보다 미국 증시와 상관관계가 높아진 가운데, 철광석과 커피 등 주력 수출 품목 가격이 강세이고 비중이 높은 은행주도 금리 인하 영향으로 긍정적”이라며 “멕시코는 중국 대신 제조업 강국으로 부각했다”고 설명했다.

글로벌 주식형 펀드에서 반도체의 존재감이 짙어진 점도 괄목할 요인이다. 올해 반도체와 2차전지가 주도한 국내 증시 역시 내년 반도체 기대가 크다. 신한자산운용 관계자는 “내년 반도체 섹터는 코스피 영업이익 증가분에 약 50% 기여하며 증시를 견인할 것”이라며 “달러 환율의 추세적인 안정도 한국 증시에 긍정적으로 작용할 수 있다”고 전망했다.

반도체는 연초 이후 인공지능(AI) 수요와 글로벌 제조업 경기 반등 아래 국내·해외 주식형 펀드 상위를 모두 휩쓸기도 했다. 해외 주식형에서 TIGER 필라델피아반도체레버리지 ETF는 올 들어 154.17% 날아오르며 전체 수익률 1위를 차지했다. 국내 주식형 펀드는 코스닥 지수 펀드(ETF)를 제외하면, KBSTAR 비메모리반도체액티브 ETF가 70.67%의 가장 높은 성과를 냈다.

미래에셋자산운용 관계자는 “내년에는 그간 반도체 산업 재고를 덜어내는 국면에서 눌려 있었던 메모리 반도체 기업 회복세가 강화할 것”이라며 “반도체는 정보기술(IT) 세트 수요 회복과 온디바이스(On-Device) AI, 신경망처리장치(NPU), 데이터센터 등 메모리 탑재량 증가를 고려해 중장기를 주목한다”고 전했다.

![[포토] 폭설 피해](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900576t.jpg)

![[포토]최재해, '정치적 탄핵 매우 유감...자진 사퇴 생각 없다'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900431t.jpg)

![[포토]'모두발언하는 이재명 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112900370t.jpg)

![[포토]이데일리 퓨처스포럼 송년회 무대](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801622t.jpg)

![[포토]용산국제업무지구 개발계획 공동협약식에서 협약서 서명](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801123t.jpg)

![[포토]이틀 연속 폭설에 눈 쌓인 북한산](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801096t.jpg)

![[포토]서울리빙디자인페어 in 마곡](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800810t.jpg)

![[포토] 서울역 환승센터](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800768t.jpg)

![[포토] 미국 캘리포니아 '석류' 첫 출시](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112800646t.jpg)

![[포토]'돈이 보이는 창' 찾은 함영진 우리은행 부동산리서치랩장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112801076t.jpg)

![[단독]SNS 성범죄 증거 삭제 막는다…'불법 영상물 보전명령 도입'](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112900101b.jpg)