|

세컨더리딜은 과거에도 있었지만, 코로나19가 한창이던 2020년부터 본격적인 흐름을 보였다. 코로나19로 실적이 급감한 상황을 반영하려는 원매자와 일시적 현상이라는 매각 측 입장 차를 좁히지 못하며 딜이 좀처럼 이뤄지지 않던 시기다.

그해 상반기부터 세컨더리 거래가 속속 이어졌다. 맥쿼리PE가 E&F PE·IS동서 컨소시엄에 매각한 코엔텍(029960)을 비롯해 코팅코리아, 로젠택배 등 PEF 보유 매물이 또 다른 PEF 운용사를 새 주인으로 맞으며 흐름을 탔다. M&A 시장을 잘 아는 PEF 운용사 간 협의를 발판 삼아 합리적인 비용으로 매물을 인수하면서 위기를 타개하자는 점이 주목받았다.

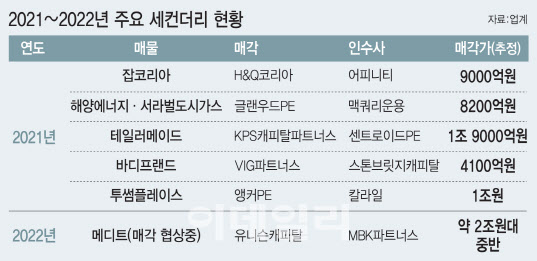

이듬해에는 열기가 더 거세졌다. H&Q코리아가 보유하던 잡코리아가 어피니티에쿼티파트너스에 9000억원에 매각된 데 이어 △해양에너지·서라벌도시가스(8200억원) △바디프랜드(4100억원) △투썸플레이스(1조원) 등이 세컨더리 형태로 빅딜을 일궈냈다.

같은 해 국내 PEF 운용사인 센트로이드PE는 미국계 운용사인 KPS캐피탈파트너스가 보유하던 테일러메이드를 1조9000억원 가까운 금액에 인수하며 방점을 찍기도 했다. 2년간 체결된 세컨더리 딜 거래 규모만 6조원에 육박했다.

업계에서는 해당 발언을 대수롭지 않게 넘겼다. 무턱대고 매물을 인수할 경우 당장 문을 닫을 수도 있는데 폰지를 할 이유가 없다는 게 골자였다. 폰지라는 격한 표현을 부정하기 위해 나왔던 당시 설명은 6개월이 지난 현재 들어서 기가 막히게 맞아떨어지고 있다. 예기치 못한 시장 침체가 몰려오자 세컨더리 거래가 몰라보게 줄어들었기 때문이다. 유동성이 받쳐줘야 세컨더리 시장도 활기가 돈다는 사실을 새삼 깨닫는 순간이다.

|

1조3000억원 규모로 인수를 진행 중이던 PI첨단소재(178920) 매각 결렬이 대표적이다. PEF 운용사인 베어링PEA는 지난 6월 7일 글랜우드PE가 보유한 PI첨단소재 지분 54%를 1조2750억원에 거래하는 주식매매계약(SPA)을 체결했다. 당시 1주당 가격은 8만302원이었다.

당초 양측은 지난 9월 30일 매각을 끝내기로 했다가 협상 기한을 한 차례 연장해 오는 12월 30일까지 거래를 마무리하기로 했다. 그런데 2차 협상기한을 약 3주가량 앞두고 베어링PEA 측에서 글랜우드PE에 인수 포기를 선언했다.

PI첨단소재 거래 당사자였던 글랜우드PE와 베어링PEA는 2016년 한라시멘트 인수전에서 의기투합한 적이 있다. 한때 손발을 맞췄던 두 운용사가 매각 결렬 책임을 두고 법정에서 마주 볼 처지에 놓였다는 점에서 급변한 시장 분위기를 새삼 느끼게 한다.

그렇다고 세컨더리 거래가 아예 사라지지는 않을 전망이다. 최근 유니슨캐피탈과 MBK파트너스가 매각 협상을 진행 중인 3D구강 스캐너 업체인 메디트는 2조원대 중반 가격의 빅딜이자 세컨더리 거래로 관심을 끌고 있다. 앞서 칼라일-GS컨소시엄과의 협상이 결렬되며 ‘세컨더리 악몽’을 재현하나 싶었지만 MBK파트너스가 빠르게 인수 의지를 보이면서 매각 협상이 탄력을 받은 상황이다.

이번 사안에 정통한 한 관계자는 “세간에 알려진 금액이나 계약 기간 모두 확정된 것이 아니다”며 “원만하게(매각 협상이) 체결되길 바라지만 M&A라는 게 금액을 비롯한 여러 계약 조건을 종합적으로 봐야 하기 때문에 신중하게 검토하고 있다”고 말했다.

![[포토]스케이트 타는 시민들로 북적](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200317t.jpg)

![[포토]기름값 10주째 올라…전국 휘발유 평균 1652.2원](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200258t.jpg)

![[포토]크리스마스 분위기](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122200248t.jpg)

![[포토]'서울광장 스케이트장 좋아요'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000768t.jpg)

![[포토] 나인퍼레이드 캠페인](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000496t.jpg)

![[포토]더불어민주당 최고위원회의 개최](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122000232t.jpg)

![[포토]영화 속 배경에서 찰칵](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121901369t.jpg)

![[포토] 아수라장된 기자회견장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121901115t.jpg)

![[포토]다양한 식음료가 한 자리에, '컬리 푸드페스타 2024'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121900958t.jpg)

![[포토]안소현-김성태 본부장,취약계증 후원금 전달식 진행](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24121400036h.jpg)